Comment investir en bourse alors que les marchés sont déjà élevés ? Un exemple avec des produits structurés actions astucieux

Publié la première fois le: 20/04/2015 à 15h25

Mis à jour le: 05/07/2018 à 10h46

par Vincent Cudkowicz

Vincent Cudkowicz, co-fondateur et directeur général de bienprévoir.fr a décrypté les différentes pistes à emprunter pour investir en bourse lorsque les marchés sont aux plus hauts. Il s’est principalement penché sur les produits structurés, qui sont des alternatives de plus en plus utilisées par les épargnants. – Intégrale Placements, du 20 avril, présenté par Guillaume Paul, sur BFM Business.

Actuellement les marchés européens sont à des plus hauts niveaux historiques depuis la crise 2008. On connaît par cœur les citations des grands de la bourse comme Warren Buffet disant que c’est lorsque tout le monde s’intéresse aux actions qu’il faut vendre.

Question : n’est il pas déjà trop tard pour acheter ? Comment faire pour profiter de la hausse et dégager du rendement, alors que tous les autres placements ne rémunèrent plus ?

Les marchés sont déjà très élevés. Certains pensent qu’il est peut être déjà trop tard pour y aller. Mais il existe des astuces pour capter du rendement sur les actions tout en se prémunissant contre une arrivée tardive sur les marchés. Cette astuce repose sur les produits structurés actions.

Question : De quoi s’agit il ?

Techniquement un Produit Structuré est une obligation émise par une banque.

Vous prêtez de l’argent à la banque, sur une durée déterminée, et si le scénario du produit se réalise, vous récupérez à la fin de votre capital et un rendement prévu à l’avance. Le rendement du produit structuré dépend du ou des sous-jacents sur le(s) quel(s) il est assis :

– Indice

– Actions

– Obligations.

Certains produits structurés génèrent un rendement au fur et à mesure, d’autres génèrent un rendement versés une seule fois, à la fin de vie du produit. La durée d’investissement du produit est en générale fixée au début. A l’échéance du produit, l’investisseur récupère son capital minoré ou majoré de la performance du sous-jacent.

Mais l’investisseur n’a pas la main sur la durée de vie du produit. La plupart du temps ils intègrent une formule qui détermine des conditions pour un remboursement automatique. On parle de produits « Auto-callable »

Question : Quels ingrédients doivent intégrer les bons produits structurés ? Quels produits structurés faut il éviter ?

– Celui qui assemble le produit structuré doit avoir des convictions fortes sur les sous-jacents. Ces convictions peuvent êtres sur un indice, un secteur économique en particulier (l’industrie, la distribution, les services). Il peut également avoir de la conviction sur une zone géographique en particulier, une devise…

– Des amortisseurs à la baisse : la plupart des produits structurés intègrent des barrières de protection à la baisse. Plus la barrière de protection est élevée (plus elle protège) moins le rendement espéré sera élevé.

– Un bon timing : souscrire à un produit structuré initié sur les indices par exemple en fin d’année 2014 est une mauvaise chose. Attention, certaines banques ont un time to market tellement long, qu’elles émettent des produits structurés qui ne sont plus en phase avec le marché. Une astuce à saisir pour éviter cela : investir sur des produits structurés au marché secondaire, car dans ce cas on maitrise le calendrier.

– Des possibilités de sorties courtes (Semestrielles, trimestrielles, voire mensuelles), éviter les produits structurés qui ne proposent que des rappels tous les ans.

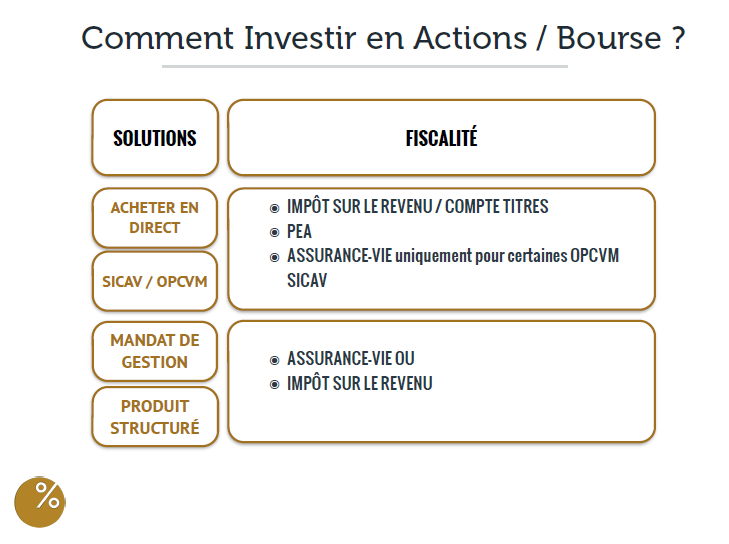

– Attention au choix de l’enveloppe fiscale : nous recommandons de n’aller que sur des produits structurés logés en Assurance vie, notamment car le cadre fiscal est plus avantageux que lors d’un investissement en compte titres.

Question : Quels avantages par rapport à un investissement direct en bourse ? Pourquoi est ce parfois plus intéressant d’aller sur un produit structuré plutôt que d’acheter le titre en direct ?

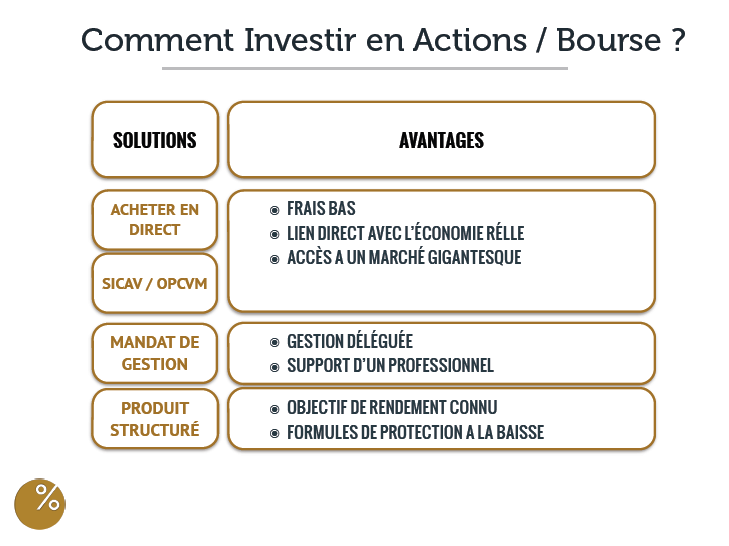

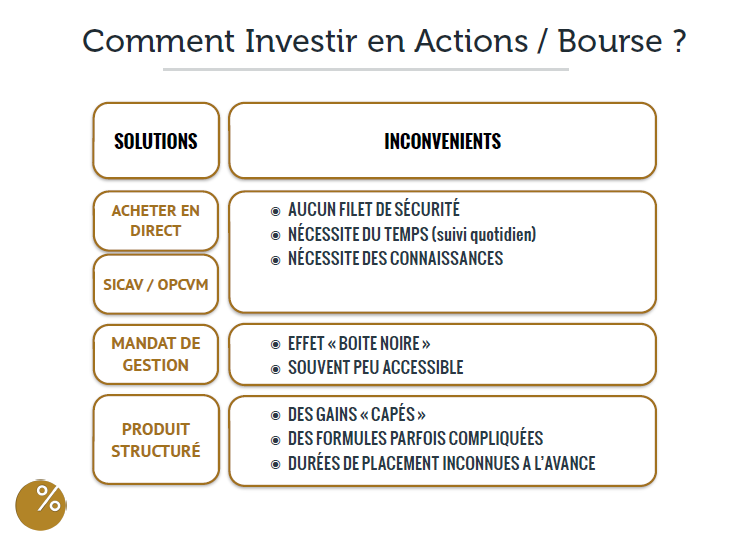

– En investissant en bourse directement on est exposé à 100% aux variations du titre. De plus on pas la certitude que les actions vont dégager des dividendes. Enfin on doit avoir un contrôle quotidien de ses positions.

– Dans le cas d’un produit structuré action notamment :

1) on s’adosse à la conviction d’un « gérant » professionnel

2) on n’a pas besoin de regarder quotidiennement la valeur de son portefeuille, puisque les formules de rachat automatiques le font à votre place. Cependant il peut être parfois avantageux d’envisager un arbitrage avant le terme du produit, pour bénéficier d’une hausse de la valeur du produit à un instant T.

– L’avantage majeur repose sur le fait qu’on bénéficie d’une protection à la baisse généralement de l’indice ou des actions sous-jacentes.

C’est à dire que dans le cas d’un achat d’une action en direct, dès que l’action baisse on enregistre une moins-value, potentielle. Dans le cas d’un produit structuré, généralement on peut bénéficier d’une barrière de protection à la baisse jusqu’à par exemple, moins 40%, moins 50%… Dans ce cas, on récupère son capital et le rendement de son épargne, même si le sous-jacent a connu une baisse. La contre partie de cette protection est que le rendement de votre épargne sera « capée » à la hausse : même si les sous-jacents connaissaient une très forte hausse, vous n’en bénéficieriez pas.

Question : Quels risques intègrent ces produits ? Quels sont les inconvénients ?

-Risque de perte en capital pouvant être totale, mais qui ne peut dépasser l’engagement d’origine (pas d’effet de levier négatif)

-Risque d’émetteur / crédit, de défaut de la banque émettrice

– Risque de liquidité (en compte titres) alors qu’en assurance vie, pas de risque de liquidité

– Risque de valorisation en cours de vie du produit, liés aux marchés financiers

Pouvez vous donner des exemples de produits structurés ?

A) un PRODUIT STRUCTURÉ AUTOMOBILE en Assurance vie assis sur deux actions Automobiles françaises.

– Objectif de rendement : 2,5% par trimestre (soit 10% par an)

– Si l’action de référence (entre Peugeot et Renault) est positive, le produit est remboursé est l’investisseur reçoit ses coupons de 2,5% par trimestre

– A échéance de vie du produit (6ans) si le remboursement n’a pas été activé, l’investisseur reçoit son capital et ses coupons même si le sous-jacent a perdu jusqu’à 45%

Traduction : même si les Actions des 2 constructeurs français ont déjà atteint un plus haut niveau aujourd’hui et que finalement on rentre trop tard sur ces actions, on touchera tout de même 10% par an, même si l’une de l’action baisse jusqu’a -45% !

B) un PRODUIT STRUCTURÉ ÉNERGIE en Assurance vie assis sur trois titres du monde de l’Energie :

– Objectif : 4,25% par trimestre, soit 17% par an.

– Dans ce cas on ne touche des coupons que si les actions progressent.

– Mais notre conviction est que les titres Energie sont sous-cotés. Donc notre scénario est que ces titres vont progresser et on se fixe un niveau de rendement (4,25% par trimestre, très intéressant), mais qui peut être inférieur à la hausse réelle des actions en questions.