Comment investir 10 000€, 100 000€, ou 1 000 000€ en immobilier ?

Publié la première fois le: 29/09/2021 à 15h03

Mis à jour le: 30/09/2021 à 08h09

par Vincent Cudkowicz

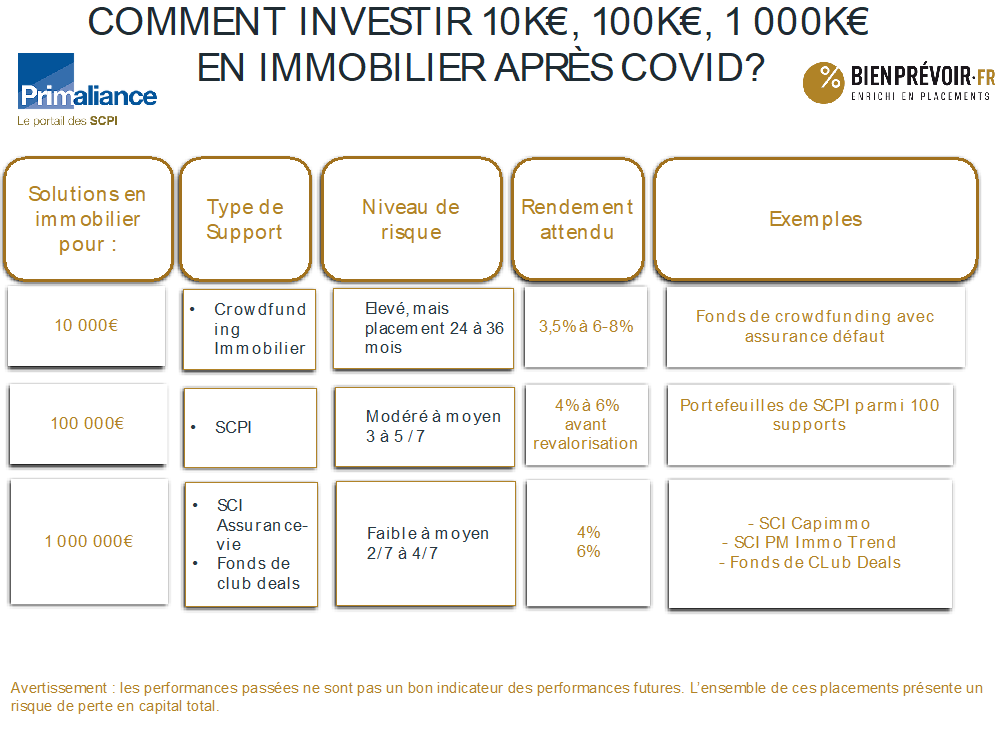

Comment investir au mieux en immobilier, après la crise du Covid ? Découvrez les différentes solutions du marché à disposition, selon ses moyens !

Investir 10 000€ en Immobilier : les atouts du crowdfunding immobilier

Investir 10 000€ en Immobilier : les atouts du crowdfunding immobilier

Le crowdfunding immobilier permet de financer à court ou moyen-terme (24 à 36 mois) une opération de promotion immobilière sous forme de dette et d’obtenir un rendement attractif en contrepartie d’un risque certes élevé sur le papier, mais qui, si l’opération se fait avec les meilleurs acteurs du marché, permet d’accéder à une offre qui a démontré une grande robustesse, y compris pendant la période troublée de confinements. Ces acteurs connaissent des taux de défauts très faibles voire nulles.

Le risque de perte en capital est lié au défaut du promoteur financé. Cependant une sélection rigoureuse d’une part des plateformes de crowdfunding associée à une sélection rigoureuse des projets financés, permettent de réduire le risque de défaut.

Avant de se lancer dans une opération de crowdfunding immobilier il faut appréhender également le risque immobilier, celui du retard lié aux délais de construction.

En termes d’horizon de placement, le crowdfunding immobilier est l’un des seuls placements actuellement à offrir des solutions sur 24 à 36 mois tout en offrant un rendement attractif. Au bout de la période de financement obligataire, si le promoteur n’a pas fait défaut, l’investisseur se voit rembourser son investissement de départ augmenté de coupons, intérêts.

Le rendement attendu de telles opérations est de l’ordre de 6% à 8% annuel. Pour ceux qui opteront pour des opérations de crowdfunding immobilier associées à une garantie en capital offerte par un montage avec une compagnie d’assurance, verront le rendement amputé de quelques points.

Quelques astuces avant d’investir en crowdfunding immobilier :

- Les fonds de crowdfunding pour diluer le risque : l’investissement peut se faire désormais sous forme de « fonds » de crowdfunding. Ainsi l’investisseur bénéficie d’une diversification et d’une mutualisation des opérations sur différents projets, et ne concentre pas son investissement sur un seul projet.

- Bénéficier d’une garantie de paiement à terme, sur un projet de crowdfunding en contrepartie d’une prime d’assurance qui vient réduire les coupons versés par l’emprunteur. Accessible à tous, mais attractif notamment pour la trésorerie d’entreprise pour des montants plus importants par exemple 100 000€ ou 200 000€.

Exemple d’opération de crowdfunding immobilier récente avec garantie de paiement au terme :

- Financement opération : 1,7M€ à Clichy (92)

- Coupon avec garantie d’un assureur : 3,75% / an net de frais

- Durée : 36 mois

- Montant minimum : 10 000€

|

A retenir : Investir en crowdfunding immobilier est une solution attractive notamment pour ceux qui ne veulent pas s’engager dans une perspective à trop longue échéance. C’est un placement très concret, tangible, qui s’adresse à ceux qui ne sont pas trop averses au risque. Cependant, le bon choix de la plate-forme, et un horizon de placement assez court permet de réduire le risque de défaut. |

Investir 100 000€ en immobilier : les atouts d’un portefeuille de SCPI européennes pour réduire la fiscalité

Investir 100 000€ en immobilier : les atouts d’un portefeuille de SCPI européennes pour réduire la fiscalité

L’investissement en SCPI s’adresse à de nombreux profils ; ceux qui cherche à obtenir un rendement élevé et des revenus complémentaires sur une longue période, sans se soucier de la gestion. Ou alors ceux qui cherchent à placer une somme d’argent sur un horizon plus long, mais qui veulent bénéficier d’une très forte diversification de leur patrimoine sur de nombreux biens, et sur de nombreux secteurs (résidentiel, bureaux, logistique voire commerces), et avec la possibilité, par-dessus le marché, de bénéficier de l’avantage fiscal des SCPI européennes.

L’approche sous forme de constitution de portefeuilles de SCPI selon le profil de chacun prend tout son sens ici. En effet, avec la profondeur de marché désormais disponible sur les SCPI, il est possible de souscrire à des portefeuilles de SCPI avec une approche soit équilibrée ou dynamique.

On peut même envisager une approche plus prudente, mais le rendement s’en fera ressentir. Dans tous les cas pour investir en SCPI il faut un disposer d’un horizon de placement au moins supérieur à 5 ans.

Pour mémoire les bénéfices de l’investissement en SCPI sont nombreux. Tout d’abord les SCPI permettent d’investir à travers quelques supports sur des milliers de biens, de immobiliers, des millions de mètres carrés, tout en déléguant la gestion à des professionnels.

Ensuite, les SCPI permettent de se constituer un patrimoine immobilier diversifié de grande qualité tout en obtenant des revenus complémentaires réguliers indexés sur l’inflation.

Enfin, en misant sur les bon secteurs, l’investisseur peut encore bénéficier des éventuelles revalorisations des immeubles ou des infrastructures. Dans le contexte actuel de remodelage du commerce, le secteur de la logistique apparaît par exemple, en France, un secteur en sous-offre, avec des loyers qui non seulement vont augmenter dans les mois qui viennent, mais également des immeubles qui verront leur patrimoine s’apprécier.

Les SCPI offrent un accès à l’immobilier avec un ticket d’entrée plus faible que pour une acquisition classique, quelques centaines d’euros suffisent. Avec quelques milliers d’euros on atteint une diversification inédite.

Pour ceux qui sont préoccupés par la transmission de leur patrimoine immobilier ils peuvent le faire dans de bonnes conditions notamment si l’investissement se fait via l’assurance-vie.

Avant d’investir en SCPI il faut appréhender les risques inhérents à ce type d’investissement. Même si le risque en capital n’est pas plus important, voire moindre qu’en investissant directement dans un bien immobilier comme une chambre d’étudiant, un studio voire un immeuble, on est exposé cependant à une baisse de rendement lié à au non versement de loyers. Ce risque, qui comme tous les autres risques dans le cadre d’un investissement en SCPI est dilué, il se peut qu’en cas de grave crise économique, se traduisant par une vacance croissante, les rendements baissent.

Enfin, quid du risque de liquidité ? De manière générale l’investissement en SCPI doit être considéré comme un investissement peu liquide, notamment si l’investissement ne se fait pas via l’assurance-vie.

L’horizon de placement qui se prête le plus lorsqu’on souhaite investir en SCPI est de 8 à 10 ans, même si dès 5 ans d’horizon de placement cela peut avoir du sens avec certaines SCPI.

Une offre désormais très large à 60% exposée à l’immobilier de bureaux.

L’offre en SCPI est désormais très large avec plus de 40 sociétés de gestion sur le marché et plus d’une centaine de produits. A noter que la plupart du temps celles-ci sont tout de même exposées à l’immobilier de bureau de façon importante(60% des investissements), et cela commence à baisser.

Il est en effet, aussi possible d’investir via les SCPI sur des secteurs immobiliers tels que le résidentiel, la santé, la logistique très recherchée actuellement, avec les changements sociétaux liés aux nouveaux modes de consommation

En termes de rendements attendus, les SCPI de rendement ont procurés en 2020 un rendement, hors revalorisation du patrimoine de 4,18%.

La performance globale des SCPI de 2006 à 2020 a été de +7,9%, en tenant compte de la revalorisation du patrimoine

Quelques astuces avant d’investir 100 000€ en SCPI :

- Acquérir des SCPI à crédit pour bénéficier d’un effet de levier, et diminuer son effort d’épargne.

- Investir sur des SCPI au patrimoine en partie investi en Europe, pour bénéficier d’une meilleure fiscalité sur les revenus issus de ces immeubles, notamment situés en zone euro.

- Investir en démembrement, pour bénéficier d’une décote de 14% à 37%. En séparant l’usufruit de la nue-propriété, on peut réduire son exposition à l’IFI. Au terme du démembrement (5 à 10 ans généralement) on récupère la pleine propriété sans être fiscalisé sur la plus-value.

Exemple d’investissement en SCPI pour 100 000€ :

- Portefeuille de 4 SCPI européennes : logistique, bureaux, santé, résidentielle

- Rendement cible attendu : 4,5% à 5%, soit 4 500 à 5000€ de revenus complémentaires chaque année

- En faisant une acquisition en démembrement sur une durée de 5 ans, avec une décote de 20%, le revenu distribué à terme pour être de 4000€ / an en moyenne, tout en bénéficiant d’une réduction d’IFI de 700€ / an.

|

A retenir : Investir en SCPI est probablement le moyen le plus « sécure » pour accéder à l’immobilier diversifié, qui permet d’obtenir un couple rendement / risque très attractif (4,18% en 2020 + 1,12% de revalorisation du patrimoine). Les SCPI qui peuvent être acquises à crédit, permettent une déduction des frais d’emprunt tout en bénéficiant de taux assez bas. |

Investir 1 000 000€ en Immobilier : accéder à des solutions attractives tout en mutualisant le risque grâce aux opérations de Club Deals ou les SCI en assurance-vie.

Investir 1 000 000€ en Immobilier : accéder à des solutions attractives tout en mutualisant le risque grâce aux opérations de Club Deals ou les SCI en assurance-vie.

Les personnes physiques ou personnes morales (trésorerie d’entreprise) qui ont un million d’euro à placer et qui veulent le faire en immobilier, peuvent le faire à travers deux solutions.

Soit via une unité de compte immobilière en contrat de capitalisation, de type SCI, pour une trésorerie ou un placement liquide et pour de la trésorerie pouvant être récupérée à moyenne échéance, dès 3 ou 4 ans.

L’investissement via un club deal immobilier est plus exclusif, et si la difficulté est de dénicher la bonne opération, quand elle est disponible, elle peut être particulièrement attractive.

SCI en assurance vie ou contrat de capitalisation : la nouvelle donne du marché de l’immobilier pour les grandes trésoreries.

La SCI en assurance vie ou en contrat de capitalisation a l’avantage d’offrir un accès à travers un seul produit à une multitude de SCPI ou de supports immobiliers, bénéficiant ainsi d’une diversification extraordinaire, mais surtout d’un couple rendement risque qui défi largement les autres solutions du marché.

A travers ce types de nouveaux supports, comme la SCI PM Immo Trend lancée par Primaliance en association avec La Française REM, les bénéfices sont nombreux et répondent particulièrement aux attentes des investisseurs, personnes physiques ou personnes morales dans un contexte de reprise économique et d’inflation.

Tout d’abord l’atout numéro 1 consiste à accéder à un produit à la diversification unique et inégalable, en termes de surfaces louées, d’immeubles différents, d’emplacements, voire de pays d’investissement.

Ensuite, les investisseurs apprécient un accès centralisé à de nombreux biens immobiliers sur un ensemble de thématiques différentes : bureaux, santé, logistique, résidentiel.

Coté frais, investir en immobilier via une SCI en assurance-vie est particulièrement attractif par rapport à tous les autres produits immobiliers, en particuliers les SCPI. Cet atout a notamment convaincu de nombreux chefs d’entreprises qui, à la tête de trésoreries importantes notamment d’entreprise apprécient de pouvoir sortir de leurs investissements plus rapidement qu’avec une SCPI.

La liquidité permanente garantie par l’assureur et uniquement disponible en assurance-vie est un autre avantage conséquent.

Le couple rendement / risque de ces SCI en assurance-vie, est un argument de choix puisqu’il est souvent de l’ordre de 3 à 4%, voire plus pour les SCI thématiques (viager par exemple) mais avec une volatilité inférieure à 1, ce qui est imbattable.

C’est donc une véritable alternative aux fonds en euros moribonds dont l’accès est restreint ou simplement interdit pour les trésoreries d’entreprises.

Fonds de Club Deal (OPCI Professionnel)

Les club deals, sont des opérations qui offrent la possibilité d’investir dans des opérations immobilières exclusives (bureaux, hôtels, résidentiel), aux côtés d’autres investisseurs triés sur le volet sur des biens immobiliers réservés jusqu’à présent aux institutionnels.

Ces opérations sont rares, et généralement accessibles pendant une période de commercialisation très courte.

Des solutions existent à présent, pour proposer le même type d’investissement à travers des supports dédiés, généralement des OPCI professionnels, qui investissent sur différents projets. Ces fonds, outre l’attrait en termes de diversification, offrent la possibilité d’accéder à de tels investissements exclusifs, mais avec une période de souscription plus large.

L’attrait repose sur la possibilité d’investir sur un portefeuille de biens réservés habituellement aux institutionnels, avec une sélectivité forte. À cela s’ajoute l’utilisation de l’effet de levier du crédit dans un contexte de taux qui restent bas.

Les Club Deals permettent de viser un rendement supérieur à celui des SCPI, ou OPCI grand public (+1,5% à 2% de plus que la performance moyenne des SCPI qui était de 5,3% en 2020, revalorisation comprises), tout en acceptant un risque de moindre mutualisation que dans le domaine des SCPI. Ces Club Deals sont des opérations rares, exclusives, mais certes plus risquées que les supports de pierre papier classiques.

Pour résumer de telles opérations présentent un risque en capital plus élevé mais également une période de blocage de l’investissement de 5 ans minimum.

Ce risque est, ceci dit bien récompensé puisqu’il permet d’envisager un rendement cible attendu autour de 6%.

|

A retenir : Avec 1M€, la diversification s’impose. L’accès à toutes les solutions vu précédemment, Crowdfunding Immobilier, SCPI sont possibles. Les SCI en assurance vie ou contrat de capitalisation associées à un investissement en Club Deal, voire en fonds de « club deals » est une nouvelle possibilité réservée aux investisseurs professionnels qui souhaitent encore accroitre leur niveau de diversification, tout en visant des rendements supérieurs, aux supports tels que les SCPI. |

Vous souhaitez obtenir des conseils pour placer votre argent en immobilier ?

>> Remplissez ce formulaire pour bénéficier des conseils de nos experts et obtenir un rendez-vous <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous.

Politique de confidentialité et désinscription