Investir en SCPI à crédit : est-ce encore intéressant ?

Publié la première fois le: 27/06/2017 à 09h26

Mis à jour le: 06/05/2019 à 09h01

par Vincent Cudkowicz

Pour 2 français sur 3, la constitution d’un patrimoine immobilier sur le long terme reste l’objectif principal en 2019. Réaliser cet objectif, tout en préservant la sécurité mais également le rendement est souvent complexe lorsqu’on investi notamment dans l’immobilier locatif. Très souvent, ces investissements créent de la frustration et de la déception liées aux difficultés de gestion.

Investir dans l’immobilier d’entreprise permet d’obtenir un rendement plus attractif, mais ce marché est généralement réservé aux professionnels. Les SCPI permettent d’accéder à ce marché. Depuis la chute des taux du crédit ces investissements se font, de plus en plus souvent, en utilisant l’effet de levier crédit .

Est-il encore justifié d’investir en SCPI à crédit ? La baisse des rendements est-elle stabilisée ? Que penser des offres de SCPI qui promettent un rendement à +6% et des taux d’emprunts autour de 1% ?

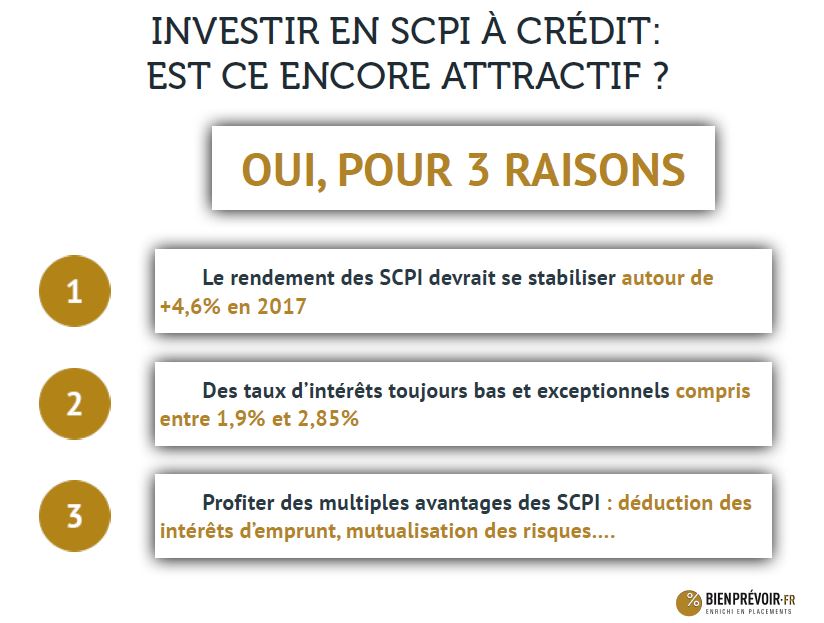

Découvrons les raisons qui nous laissent penser qu’il est toujours attractif d’investir en 2017 en SCPI d’entreprise à crédit :

Raison n°1 : Le rendement des SCPI devrait se stabiliser autour de +4,6%

Raison n°1 : Le rendement des SCPI devrait se stabiliser autour de +4,6%

En 2016, le niveau de distribution moyen des SCPI d’entreprise (bureaux, boutiques, entrepôts…) était certes en baisse par rapport à 2015, à +4,6% mais il est indiscutable que ce niveau de performance, procure l’un des meilleurs couple rendement / risque du marché des produits d’épargne et d’investissement.

Par ailleurs, 2017 s’annonce sous les meilleurs hospices, et les spécialistes envisagent pour la première fois depuis de nombreuses années, une stabilisation des rendements des SCPI d’entreprise autour de ce niveau atteint fin 2016 de +4,6%.

Une meilleure conjoncture, associée à une reprise maitrisée de l’inflation autour de +1%, sont deux facteurs extrêmement favorables pour l’investissement en immobilier tertiaire. Le niveau moyen du Taux d’Occupation Financier, qui compare les loyers effectivement perçus, aux loyers théoriques dans le cas où tous les locaux seraient intégralement occupés en permanence, se situe à 88% environ depuis début 2017, un excellent niveau proche des 90%, niveau auquel les experts du secteur considèrent que le marché fonctionne avec un équilibre sain entre offre et demande.

Raison n°2 : des taux d’intérêts toujours très attractifs, pour un effet de levier maximum

Raison n°2 : des taux d’intérêts toujours très attractifs, pour un effet de levier maximum

Malgré une remontée depuis novembre 2016, les taux d’emprunts restent à des niveaux historiquement bas, et sont de retours sur les niveaux constatés au début de l’été 2016.

L’amélioration de la conjoncture en Europe, accompagnée d’une reprise de l’inflation plus faible que prévue, encourage la Banque Centrale Européenne à maintenir un programme de rachat d’actifs à un niveau toujours très actif, inondant les marchés de liquidité, maintenant les taux des crédits bas.

Ainsi, les taux du crédit moyens constatés mi 2017, toutes durées confondues et hors assurance facultative, sont de l’ordre de 1,6%.

L’effet de levier que permet l’acquisition de SCPI à crédit reste en conséquence extrêmement attractif.

L’acquisition de SCPI en faisant appel au crédit convainc de plus en plus d’épargnants de toutes catégories, de bénéficier, tant qu’il en est temps, de cet effet de levier.

On parle d’effet de levier, car les distributions qu’offrent les SCPI couvrent partiellement les couts du crédit mais permettent d’investir un montant plus important que si l’investissement ne se faisait qu’en cash.

Il est donc possible, dans la situation actuelle de distributions de revenus attractives des SCPI et d’un coût du crédit historiquement bas, de financer avec un effort d’épargne réduit, soit quelques dizaines d’euros par mois, la constitution d’un patrimoine immobilier sur le long terme.

Il faut, cependant, savoir raison garder : certaines publicités indiquent qu’il est possible d’acquérir des parts de SCPI pouvant rapporter près de +6% par an en les finançant, sans effort d’épargne avec un crédit à 1,5% voire à 1% ; ce type d’offres alléchantes, ne reflètent pas la réalité du marché, et font prendre de nombreux risques aux épargnants, notamment en cas de retournement du marché de l’immobilier, ou signifient un risque de vacances locatives accru.

En effet, avec de telles hypothèses de distribution de loyers, les SCPI choisies sont généralement celles qui prennent le plus de risque en terme d’emplacement.

Par ailleurs, obtenir un crédit à 1,5% dans le cadre du financement de parts de SCPI, n’est pas réaliste. Les taux de crédit pour le financement de SCPI sont généralement plus élevés d’environ +1% que pour ceux du financement de biens immobiliers classiques.

Cela n’enlève rien à l’intérêt de la démarche, mais ainsi vous serez en mesure d’identifier les acteurs sérieux ou non de la Place.

Raison n°3 : de multiples avantages offerts par l’acquisition de SCPI

Raison n°3 : de multiples avantages offerts par l’acquisition de SCPI

L’investissement en parts de SCPI d’entreprises continue à drainer des niveaux d’investissement très élevés, notamment au regard des multiples avantages que procure cette classe d’actifs :

- un niveau de rendement net supérieur à l’immobilier locatif classique , de l’ordre du double

- une mutualisation des risques qui réduit d’une part les risques d’impayés ; comme évoqués précédemment, les Taux d’Occupation Financiers conservent des niveaux solides actuellement, autour de 89%

- une part liée à l’imprévu réduite: en effet, les parcs immobiliers gérés par les sociétés qui détiennent parfois les biens depuis plusieurs dizaines d’année, notamment pour les sociétés les plus robustes, anticipent plusieurs années à l’avance les projets de travaux et éventuels adaptations de normes. Cette gestion, contrairement à l’immobilier locatif classique, s’en trouve d’autant plus sereine et permet d’anticiper les rénovations sans que cela ne fasse plonger excessivement le niveau de distribution des loyers.

- Les nombreuses options que procurent l’investissement en SCPI, comme la possibilité d’investir uniquement sur la nue-propriété des parts de SCPI réduisant ainsi le ticket d’entrée de façon significative (jusqu’à de 30% selon la durée de démembrement choisie) tout en conservant d’une part la possibilité du financement à crédit, et offrant une solution d’optimisation fiscale pour les plus gros patrimoines,

- Enfin la déductibilité des intérêts d’emprunt permet de réduire la facture du crédit, en imputant sur les revenus fonciers dégagés par l’investissement, le coût du crédit.

Conclusion :

Conclusion :

Mi-2017, l’acquisition de parts de SCPI à crédit reste très attractive. Les rendements des SCPI les plus solides connaissent une stabilisation qui en fait encore et toujours un placement au couple rendement risque exceptionnel.

Les taux du crédit, ont certes connu une remontée depuis fin 2016, mais permettent toujours de maximiser l’effet de levier, associé aux multiples avantages des SCPI (déductibilité des intérêts d’emprunts, mutualisation du risque, délégation de la gestion).

Investir aujourd’hui à crédit permet d’acquérir parfois sans apport, des parts de SCPI dès 30 000€ sur une durée maximum de 25 ans et avec des taux compris entre 1,9% et 2,85% (hors assurance) en crédit amortissable.

Exemple :

- Pour un financement de 32 000 € sur 20 ans, l’effort d’épargne mensuel pourra atteindre 55€*

- Pour un financement de 300 000 € sur 20 ans, l’effort d’épargne mensuel pourra atteindre 470€*

*hors assurance facultative

Vous souhaitez en savoir plus sur les SCPI à crédit ?

>> Remplissez le formulaire ci-dessous. Un Conseiller de bienprévoir.fr vous contacte <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous.