Placements obligataires : comment en profiter avant la fin de 2023 ?

Publié la première fois le: 26/09/2023 à 15h10

Mis à jour le: 27/09/2023 à 15h48

par Alicia Cazaly

Depuis le début du conflit russo-ukrainien et le retour d’une inflation soutenue, les taux d’intérêts ont fortement augmenté. En effet, en 18 mois, l’OAT 10 ans est passé de 0% à + de 3% !

Malgré un contexte peu favorable, certains épargnants se demandent comment profiter de la hausse des taux d’intérêt pour faire fructifier leur épargne. Comment – avec quelques milliers d’euros – est-il possible d’accéder aux produits obligataires et profiter de cette nouvelle donne sur les taux ?

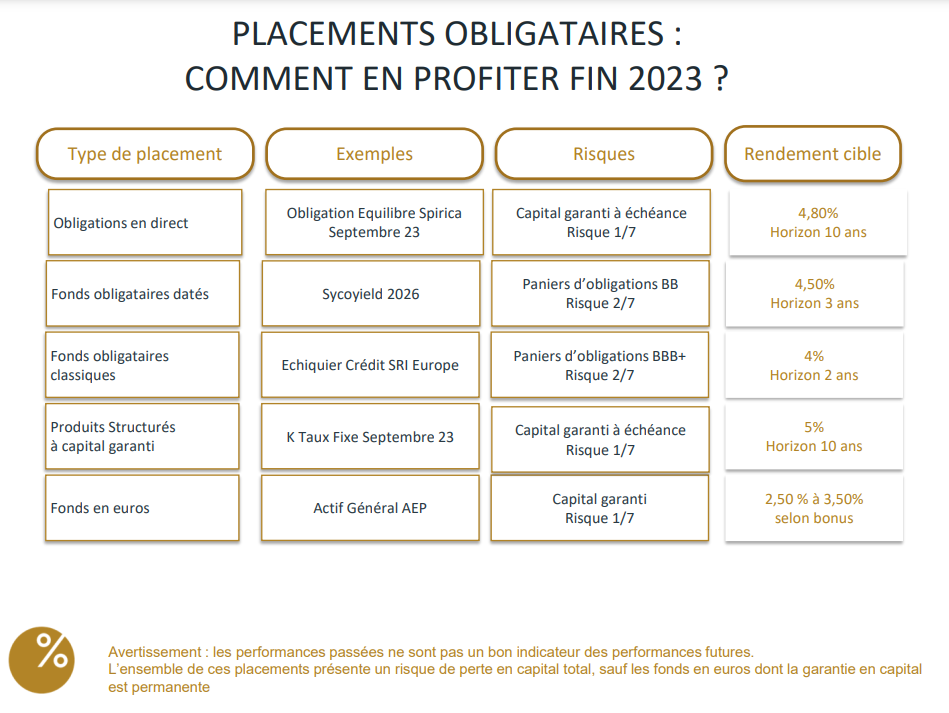

Aujourd’hui, quelles sont les solutions disponibles pour le grand public ?

Les obligations en direct

Les obligations en direct représentent une solution davantage accessible pour des institutionnels. S’il devait être accessible pour le grand public, il serait convenable de diversifier les lignes et dans ce cas, les montants à mobiliser seraient plus conséquents.

Néanmoins, il n’est pas rare que des investisseurs particuliers se voient proposer des obligations par leur banque. Dans ce cas, il faut noter que ce sont les signatures des banques du client qui sont proposées. Il n’y a pas de possibilité de diversification et les obligations sont longues. En effet, il faut compter des horizons de placement de 8 ou 10 ans.

Généralement, nous conseillons de privilégier l’acquisition d’obligations via des parts de fonds gérés par un professionnel pour une plus grande diversification du portefeuille obligataire.

Les fonds obligataires datés

Qu’est-ce qu’un fonds obligataire daté ?

Un fonds obligataire daté est un fonds qui investit sur différentes obligations dont la date de maturité maximale est connue, coordonnée et déterminée à l’avance. La société de gestion porte les obligations et investit ainsi dans des obligations dont l’échéance correspond à la date limite fixée par le gérant. Elle fait également un choix concernant le niveau de risque du portefeuille.

Ces obligations vont rapporter des coupons qui seront versés aux investisseurs. En cas de nécessité, le gérant a la possibilité d’arbitrer les lignes, notamment s’il anticipe un risque de défaut.

Comment fonctionne un fonds daté à échéance ?

Le gérant fixe l’échéance et le niveau de risque qu’il souhaite viser. Le niveau de risque va déterminer les rendements du fonds. Par exemple, les fonds intégrant des obligations dites High Yield dégagent des performances autour de 5 à 8% tandis que les obligations Investment grade, moins risquées, proposent des rendements moins élevés, compris entre 3 et 5%.

Par la suite, le gérant va « faire son marché » dans ses obligations et investir sur quelques dizaines de lignes, généralement 50 à 150 lignes. Il arbitre éventuellement si un risque de défaut apparait sur une des lignes sélectionnées : le principal risque est qu’une obligation fasse défaut en cours de vie.

Que faut-il observer avant d’investir dans un fonds obligataire daté ?

Étant donné qu’il s’agit d’un investissement financier plus ou moins risqué, il est important d’analyser minutieusement le fonds obligataire daté avant d’investir son capital. Il y a plusieurs éléments à étudier avant d’investir dans un fonds obligataire daté :

- la qualité et l’expertise du gestionnaire : il existe des équipes spécialisées sur ce type de fonds qui étaient en sommeil ces dernières années, notamment depuis 2016-2018 (track record à prendre en compte) ;

- le nombre de lignes présentes dans le fonds ;

- la notation moyenne du portefeuille ;

- l’échéance : plus l’échéance est lointaine, plus le risque de défaut des entreprises constituant le portefeuille d’obligations est grand ;

- si le fonds est exposé ou non sur des devises, hors zone euro.

Il est surtout important de comparer le taux embarqué du portefeuille au moment de l’investissement afin de comparer plusieurs fonds entre eux. Le taux embarqué prend en compte tous les flux futurs (hors défauts) et permet de comparer deux portefeuilles entre eux, quelle que soit leur échéance.

Exemple de fonds datés actuellement accessibles au grand public

Sycoyield 2026 : le portefeuille de ce fonds obligataire daté est principalement composé d’obligations dites à Haut Rendement (High Yield), notées BB. Les thématiques d’investissement choisies sont attractives :

- les assurances qui vont bénéficier de la hausse des taux ;

- les marques au « pricing power important » qui imposent leur prix au marché sans difficultés.

Actuellement le fonds présente un taux de rendement annualisé à maturité d’environ 5,50%.

Les fonds obligataires classiques

Qu’est-ce qu’un fonds obligataire classique ?

À la différence des fonds obligataires datés, les fonds obligataires classiques font entrer et sortir des obligations en permanence, sans chercher à figer une échéance déterminée.

Avant d’investir dans ce type de fonds classiques obligataires, il convient d’observer plusieurs éléments essentiels comme la composition du fonds (États, entreprises, subordonnées financières, etc.), la notation moyenne du portefeuille, le rendement embarqué et sa sensibilité.

| Bon à savoir : Plus la durée est longue, plus le prix de l’obligation sera sensible aux variations des taux d’intérêt. |

Exemple de fonds classiques obligataires actuellement accessibles au grand public

Échiquier Crédit Europe de la Financière de l’Échiquier : il s’agit d’un fonds ouvert d’obligations et labélisé ISR. Le portefeuille de ce fonds obligataire classique est composé uniquement d’obligations prudentes : gestion de crédit classique, ISR, obligations européennes. Actuellement, ce fonds comporte plus de 75% d’obligations notées BBB ou mieux (investment grade) ce qui apporte une certaine sécurité au fonds.

Actuellement, ce fonds présente un taux de rendement à maturité de l’ordre de 5%.

| Attention ! À la différence des fonds obligataires datés, ce fonds n’offre pas de date de fin. Par conséquent, il est bien plus exposé aux mouvements des taux. |

Les produits structurés à capital garanti

Qu’est-ce qu’un produit structuré avec capital garanti ?

Juridiquement, un produit structuré est un titre de créance émis par une banque. Il s’agit d’une solution d’investissement qui associe un sous-jacent (indice, action, obligation, panier d’actions ou d’obligations, matières premières voire des devises) à une obligation et des options. L’observation du comportement du sous-jacent va agir à la hausse ou à la baisse sur la valeur du placement, en fonction des scénarii prédéfinis.

Par exemple, si les scénarii se réalisent, ils peuvent permettre à l’investisseur de toucher des coupons plus ou moins importants ou de se voir rembourser leur placement par anticipation. Dans le cas où le scénario positif ne se déroule pas, l’investisseur peut perdre l’intégralité ou une partie de son capital.

Comme n’importe quel type d’investissement, ces placements doivent être considérés comme des produits complexes étant donné qu’ils additionnent généralement plusieurs mécanismes qui les rendent délicats à suivre.

Est-ce que les produits structurés ou les produits dits « à formule » profitent également de la hausse des taux ?

Par nature, les produits structurés sont techniquement des obligations qui profitent également de la remontée des taux. Généralement, il existe deux moteurs qui rendent les produits structurés plus attractifs :

- le moteur volatilité : globalement assez calme sur l’année 2023 ;

- le moteur « taux d’intérêts » : celui-ci reste vigoureux.

Dans ce contexte de taux obligataires redevenus attractifs, on identifie deux types de produits structurés qui devraient permettre aux investisseurs de tirer parti de cette remontée des taux :

- les opportunités sous forme de produits structurés proposant des coupons garantis tout au long de la vie du produit ;

- les produits proposant un capital garanti à échéance.

Dans le contexte actuel, les produits structurés qui proposent une garantie du capital à échéance offrent des coupons de l’ordre de 4 à 5% : ce type de produits structurés séduisent notamment les entreprises qui souhaitent placer leurs excédents de trésorerie ou les particuliers qui cherchent à diversifier leur portefeuille tout en s’offrant sécurité et visibilité.

Exemple d’un produit structuré à capital garanti actuellement accessibles au grand public

Taux Fixe Décembre 2023 : Ce produit structuré se caractérise par un capital protégé à 100% à maturité, un coupon garanti de 5% par année écoulée et une durée de 10 ans, avec un rappel possible chaque année au gré de l’émetteur.

Vous souhaitez obtenir des conseils ?

>> Remplissez ce formulaire pour bénéficier des conseils de nos experts et obtenir un rendez-vous <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous.

Politique de confidentialité et désinscription