Les points clés du placement

-

Objectif de coupon fixe plafonné (1) :

Plafonné à 7,60% brut(1) par année écoulé depuis l’origine en cas d’activation automatique du mécanisme de remboursement anticipé ou si, à la date de constatation finale, le niveau de l'indice est supérieur ou égal à 81,964% de son niveau observé à la date de constatation initiale

-

Mécanisme de remboursement anticipé :

À partir du 12ème mois, si à l’une des dates de constatation mensuelle, le niveau de l'indice est supérieur ou égal au Seuil de Remboursement Anticipé correspondant, l’investisseur bénéfice d’un mécanisme de remboursement anticipé automatique, et le produit s’arrête

-

Protection conditionnelle du capital à échéance :

Capital protégé jusqu'à -40% de baisse par rapport à son Niveau Initial(2) à la date de constatation finale

-

Choisissez une exposition au secteur de l'assurance

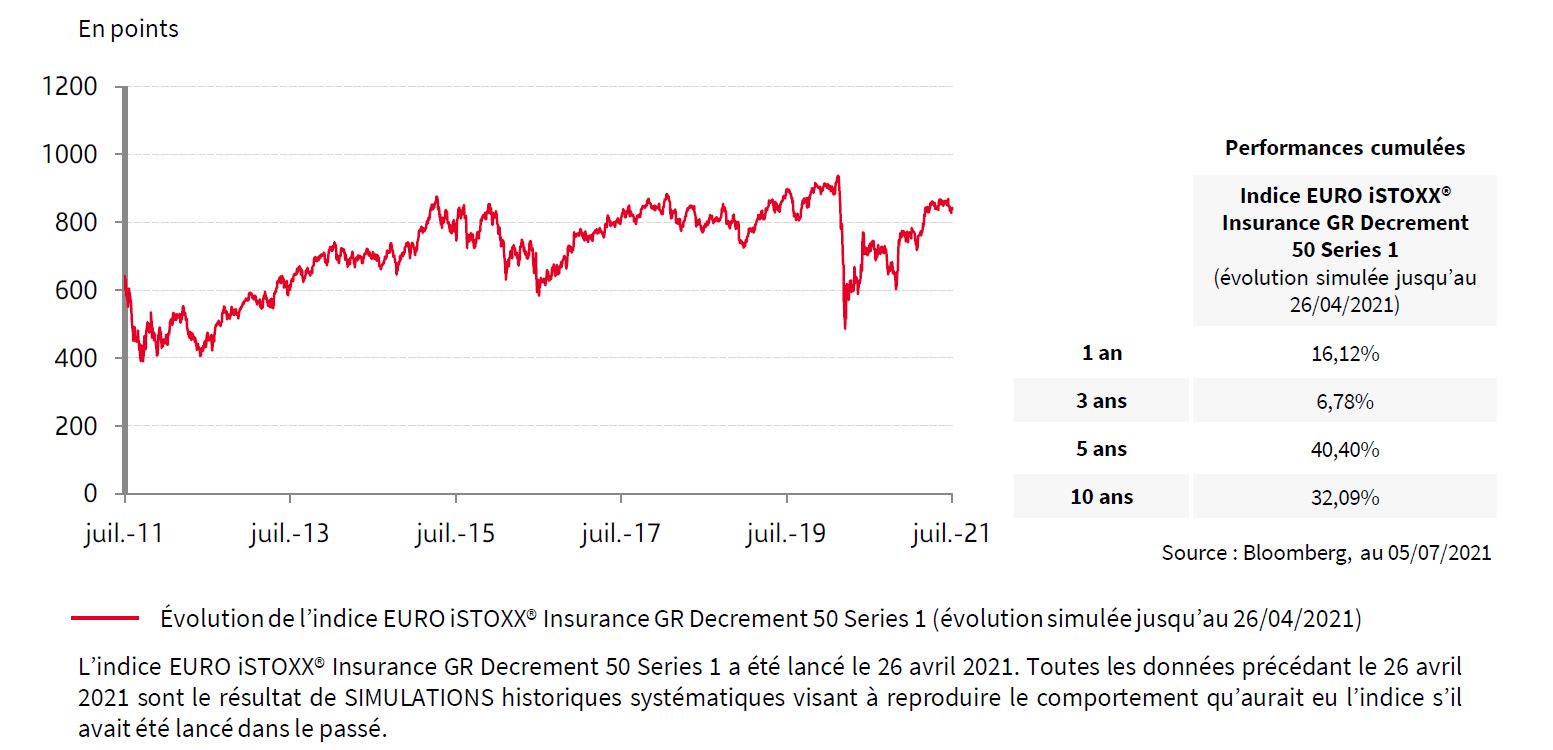

L'Indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 (Code Bloomberg : IXIS1D50 Index) est calculé en réinvestissant les dividendes bruts détachés par les actions qui le composent et en retranchant un prélèvement forfaitaire et constant de 50 points d'indice par an

-

Échéance maximale :

Octobre 2031 soit 10 ans

Avertissement

Autocall Mensuel Degressif Assurance Octobre 2021 est fermé à la souscription au marché primaire et secondaire.

Nous vous invitons à consulter nos autres produits structurés disponible à la souscription actuellement.

Titre de créance de droit anglais présentant un risque de perte en capital en cours de vie et à échéance.

En cas de revente du titre de créance avant la date d’échéance ou de remboursement automatique anticipé effective, l’investisseur prend un risque de perte en capital partielle ou totale non mesurable à priori

Produit de placement risqué alternatif à un investissement dynamique risqué de type actions. Rendement soumis à conditions et éventuels frais, avant prélèvements sociaux et impôts.

Durée d’investissement conseillée pour bénéficier de l’application de la formule de remboursement : 10 ans (hors cas de remboursement automatique anticipé).

Autocall Mensuel Degressif Assurance Octobre 2021 est un instrument de diversification, ne pouvant constituer l’intégralité d’un portefeuille d’investissement. Il ne s'agit pas d'un produit simple, il peut être difficile à comprendre.

Points d'attention

-

Titre de créance de droit français présentant un risque de perte en capital partielle ou totale en cours de vie(1) et à l’échéance

-

Durée d’investissement conseillée : 10 ans

-

Produit émis par SG Issuer (3) (filiale à 100% de Société Générale Luxembourg S.A., elle-même filiale à 100% de Société Générale), véhicule d’émission dédié de droit luxembourgeois

-

Placement alternatif à un investissement risqué de type actions

-

-

Avertissement

Autocall Mensuel Degressif Assurance Octobre 2021 est fermé à la souscription au marché primaire et secondaire.

Nous vous invitons à consulter nos autres produits structurés disponible à la souscription actuellement.

Titre de créance de droit anglais présentant un risque de perte en capital en cours de vie et à échéance.

En cas de revente du titre de créance avant la date d’échéance ou de remboursement automatique anticipé effective, l’investisseur prend un risque de perte en capital partielle ou totale non mesurable à priori

Produit de placement risqué alternatif à un investissement dynamique risqué de type actions. Rendement soumis à conditions et éventuels frais, avant prélèvements sociaux et impôts.

Durée d’investissement conseillée pour bénéficier de l’application de la formule de remboursement : 10 ans (hors cas de remboursement automatique anticipé).

Autocall Mensuel Degressif Assurance Octobre 2021 est un instrument de diversification, ne pouvant constituer l’intégralité d’un portefeuille d’investissement. Il ne s'agit pas d'un produit simple, il peut être difficile à comprendre.

L’avis du comité de sélection de bienprévoir.fr

Un secteur Assurance aux valorisations attractives dans un double contexte de remontée des taux et de retour d'inflation.

Objectifs d'investissement

L’investisseur est exposé au marché actions par le biais d’une exposition à l'indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 (code ISIN : CH1105446152).

Le remboursement du produit « Autocall Mensuel Dégressif Assurance Octobre 2021 » est conditionné à l’évolution de cet indice calculé en réinvestissant les dividendes bruts détachés par les actions qui le composent et en retranchant un prélèvement forfaitaire et constant de 50 points d'indice par an.

En cas de baisse de l'indice de plus de 60% à la date de constatation finale(4), l’investisseur subit une perte en capital à hauteur de l’intégralité de la baisse enregistrée par cet indice.

Afin de bénéficier d’un remboursement du capital en cas de baisse de moins de 60% (inclus) de l'indice à la date de constatation finale(4), l’investisseur accepte de limiter ses gains en cas de forte hausse du marché actions (Taux de Rendement Annuel Brut maximum de 7,42%, ce qui correspond à un Taux de Rendement Annuel Net de 6,35%).

Un remboursement du capital à l’échéance(1) si l'indice n’enregistre pas une baisse de plus de 60% par rapport à son niveau initial à la date de constatation finale(4). Un risque de perte en capital partielle ou totale au-delà.

Un mécanisme de remboursement anticipé activable automatiquement du mois 12 au mois 119, si, à l’une des dates de constatation mensuelle(4), le niveau de l'indice est supérieur ou égal au Seuil de Remboursement Anticipé correspondant.

Un objectif de gain fixe plafonné à 0,633% par mois écoulé depuis l’origine en cas d’activation automatique du mécanisme de remboursement anticipé ou si, à la date de constatation finale(4), le niveau de l'indice est supérieur ou égal à 81,964% de son niveau observé à la date de constatation initiale(4), soit un Taux de Rendement Annuel Brut maximum de 7,42%, ce qui correspond à un Taux de Rendement Annuel Net de 6,35%.

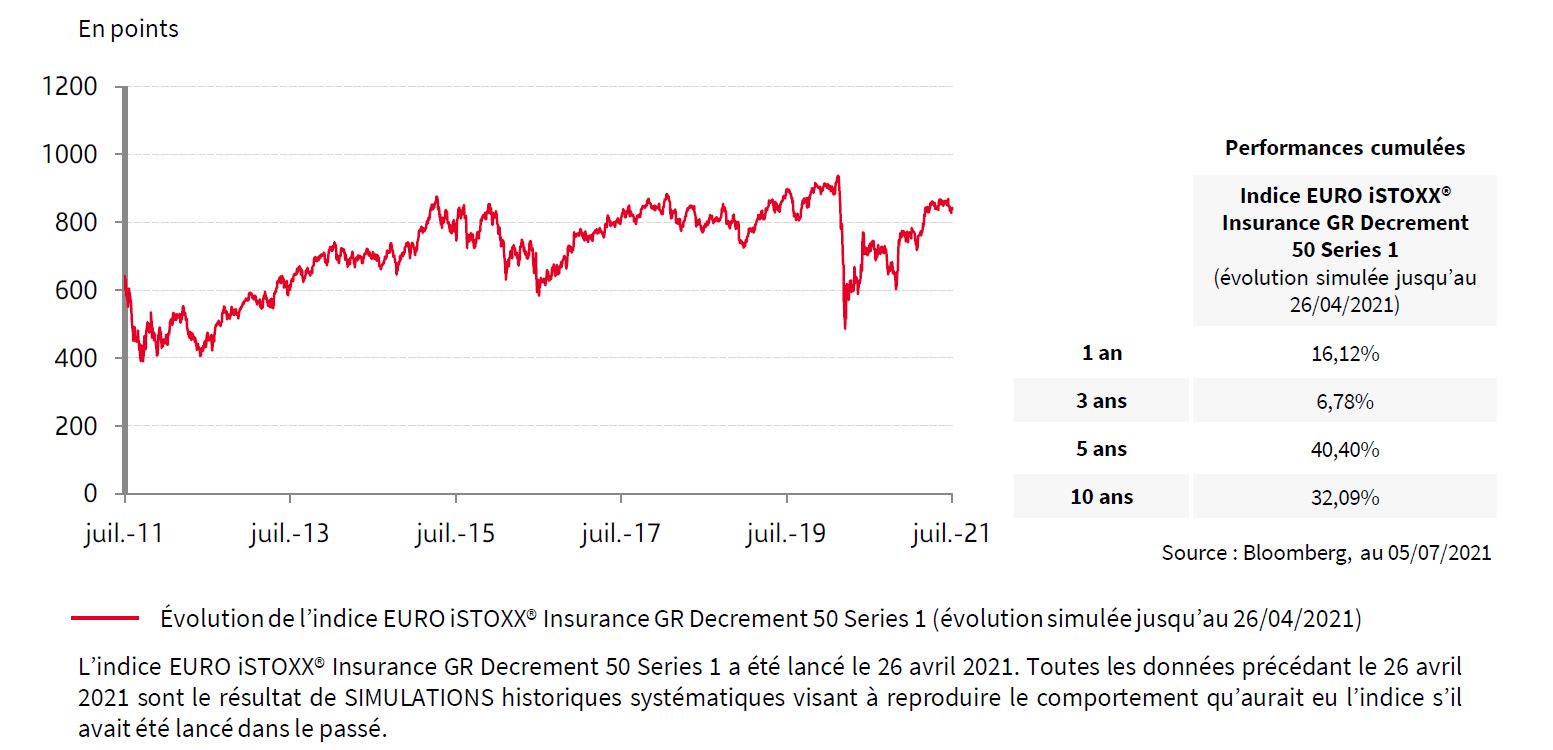

Présentation du sous-jacent

L’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 (code ISIN : CH1105446152) est un indice de marché actions crée par STOXX Limited dont la cotation est calculée, tenue à jour et publiée en temps réel par STOXX Limited.

Il est composé des actions de l’indice EURO STOXX® Insurance, indice représentatif du secteur de l’assurance. Les actions de l’indice sont pondérées selon leur capitalisation boursière à chaque date de rebalancement trimestriel.

L’indice est calculé en réinvestissant les dividendes bruts détachés par les actions qui le composent et en retranchant un prélèvement forfaitaire de 50 points d’indice par an. Si les dividendes distribués sont inférieurs (respectivement supérieurs) au niveau de prélèvement forfaitaire, la performance de l’indice en sera pénalisée (respectivement améliorée) par rapport à un indice dividendes non réinvestis classique.

À titre illustratif, un niveau de prélèvement forfaitaire de 50 points pour un cours de l’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 à 840 points (niveau de l’indice en date du 11 mars 2021) est équivalent à un niveau de 17,34 points pour l’indice EURO STOXX® Insurance (pour un cours de EURO STOXX® Insurance à 291,36 points à cette date). Pour information, le niveau

de dividendes bruts distribués par l’indice EURO STOXX® Insurance est en moyenne de 9,85 points par an sur les 10 dernières années (Source : Ingénierie SG, Date Mai 2021).

Un écart de 10 points équivalents pour l’indice EURO STOXX® Insurance, entre les dividendes versés et le prélèvement forfaitaire sur une année correspond à 3,43% d’écart de performance sur l’année entre l’indice à dividendes réinvestis

net d’un prélèvement forfaitaire comme l’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 et un indice standard équivalent dividendes non réinvestis comme l’indice EURO STOXX® Insurance (pour un cours de l’indice EURO STOXX® Insurance à 291,36 points au 11 mars 2021).

Nous attirons votre attention sur le fait que la survenue d’un événement extraordinaire, comme l’épidémie

mondiale de Covid-19, dont l’effet est de réduire la politique de distribution de la plupart des sociétés

européennes composant l’indice, affecte négativement la performance de l’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 relativement à un indice standard comme l’indice EURO STOXX® Insurance.

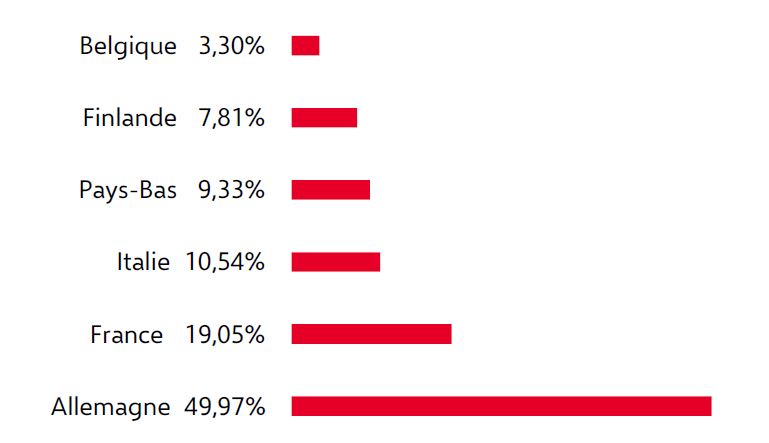

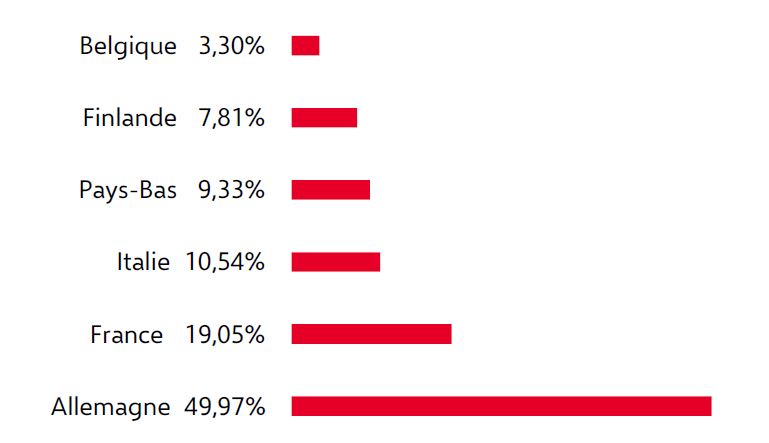

Répartition géographique du sous-jacent (juillet 2021)

Principales caractéristiques financières

| Type |

Titre de créance de droit français présentant un risque de perte en capital partielle ou totale en cours de vie et à l’échéance. Bien que le paiement des sommes dues par l’Émetteur au titre du produit soit garanti par Société Générale, le produit présente un risque de perte en capital à hauteur de l’intégralité de la baisse enregistrée par l’indice. |

| Émetteur |

SG Issuer (filiale à 100% de Société Générale Luxembourg S.A., elle-même filiale à 100% de Société Générale), véhicule d’émission dédié de droit luxembourgeois |

| Garant de la formule et des sommes dues |

Société Générale (Notations : Moody’s A1, Standard & Poor’s A). Notations en vigueur au moment de la rédaction de cette brochure le 08/07/2021, qui ne sauraient ni être une garantie de solvabilité du Garant, ni constituer un argument de souscription au produit. Les agences de notation peuvent les modifier à tout moment |

| Devise |

EUR |

| Code ISIN |

FRSG00011Y47 |

| Sous-jacent jacent |

Indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 (Code Bloomberg : IXIS1D50 Index) calculé en réinvestissant les dividendes bruts détachés par les actions qui le composent et en retranchant un prélèvement forfaitaire et constant de 50 points d’indice par an. |

| Éligibilité |

Compte titres (dans le cadre d’une offre au public dispensée de la publication du prospectus) et unité de compte d’un contrat d’assurance vie ou de capitalisation. |

| Garantie du capital |

Pas de garantie en capital, ni en cours de vie, ni à l’échéance. |

| Prix d’émission |

99,88% de la valeur nominale |

| Valeur nominale |

1 000 EUR |

| Période de commercialisation |

Du 21/07/2021 au 15/10/2021. Pendant cette période, le prix progressera régulièrement au taux annuel de 0,5% pour atteindre 100% de la valeur nominale le 15/10/2021. Une fois le montant de l’enveloppe atteint, la commercialisation du produit peut cesser à tout moment sans préavis, avant le 15/10/2021. La période de commercialisation peut être différente dans le cadre d’une souscription dans un contrat d’assurance vie ou de capitalisation. |

| Date d’émission |

21/07/2021 |

| Date d’échéance |

22/10/2031 |

| Date de constatation mensuelle |

Le 15/10/2021 (constatation initiale), puis le 15 de chaque mois, du 17/10/2022 jusqu’au 15/10/2031 (constatation finale). Si ce jour n’est pas un Jour de Négociation Prévu tel que défini dans le prospectus de base, se référer au prospectus de base |

| Dates de remboursement anticipé |

5 jours ouvrés après la date de constatation mensuelle correspondante, à partir d’octobre 2022 |

| Date de constatation finale |

15 octobre 2031 |

| Marché secondaire |

Société Générale s’engage, dans des conditions normales de marché, à donner de manière quotidienne des

prix indicatifs pendant toute la durée de vie du produit avec une fourchette achat/vente de 1% de la Valeur Nominale. |

Commission de

distribution |

Société Générale paiera au distributeur une rémunération annuelle maximum (calculée sur la base de la durée de vie maximale des Titres) égale à 1,5% du montant des Titres effectivement placés. Cette rémunération est incluse dans le prix d’achat |

| Cotation |

Bourse de Luxembourg |

| Agent de calcul |

Société Générale, ce qui peut être source de conflit d’intérêts. |

| Publication de la valeur liquidative |

Sixtelekurs, REUTERS. Cours publié au moins une fois tous les 15 jours et tenu à la disposition du public en

permanence. |

| Double valorisation |

En plus de celle produite par la Société Générale, une valorisation du titre de créance sera assurée, tous les quinze jours à compter du 15/10/2021 par une société de service indépendante financièrement de la Société Générale, Finalyse. |

Mécanisme automatique de remboursement anticipé

Du mois 12 au mois 119, à chaque date de constatation mensuelle(4), dès que le niveau de l’indice est supérieur ou égal au Seuil de Remboursement Anticipé correspondant (défini en pourcentage du niveau de l’indice observé le 15/10/2021), un mécanisme de remboursement anticipé est automatiquement activé et le produit s’arrête.

L’investisseur reçoit(1) alors à la date de remboursement anticipé(4) :

L’intégralité du capital initial

+

Un gain de 0,633% par mois écoulé depuis l’origine (Taux de Rendement Annuel Brut(1) maximum de 7,42%, ce qui correspond à un Taux

de Rendement Annuel Net(5) de 6,35%) |

Le Seuil de Remboursement Anticipé baisse de 0,167% chaque mois, du mois 12 au mois 119.

| Mois |

M12> |

M13 |

M14 |

… |

M117 |

M118 |

M119 |

| Seuil de remboursement anticipé |

100,00% |

99,833% |

99,666% |

… |

82,465% |

82,298% |

82,131% |

Sinon, si le niveau de l’indice est inférieur au Seuil de Remboursement Anticipé, le mécanisme de remboursement anticipé n’est pas activé et le produit continue.

Mécanisme de remboursement à l'échéance

À la date de constatation finale (le 15/10/2031), si le mécanisme de remboursement anticipé n’a pas été automatiquement activé précédemment, on compare le niveau de l’indice par rapport à son niveau observé à la date de constatation initiale (le 15/10/2021).

Si le niveau de l’indice est supérieur ou égal à 81,964% de son niveau observé à la date de constatation initiale, l’investisseur reçoit(1) le 22/10/2031 :

L’intégralité du capital initial

+

Un gain de 0,633% par mois écoulé depuis l’origine, soit un gain de 75,96% (Taux de Rendement Annuel Brut(1) de 5,80%, ce qui correspond à un Taux de Rendement Annuel Net(5) de 4,74%) |

Si le niveau de l’indice est inférieur à 81,964% de son niveau observé à la date de constatation initiale mais supérieur ou égal à 40%de ce même niveau, l’investisseur reçoit(1) le 22/10/2031 :

| L’intégralité du capital initial (Taux de Rendement Annuel Brut(1) nul, ce qui correspond à un Taux de Rendement Annuel Net(5) de -1,00%) |

Sinon, si le niveau de l’indice est inférieur à 40% de son niveau observé à la date de constatation initiale, l’investisseur reçoit(1) le 22/10/2031 :

La Valeur Finale de l’indice (exprimé en pourcentage de sa valeur initiale

Dans ce scénario, l’investisseur subit une perte en capital à l’échéance àhauteur de l’intégralité de la baisse enregistrée par l’indice

(Taux de Rendement Annuel Brut(1) inférieur ou égal à -8,74%, ce qui correspond à un Taux de Rendement Annuel Net(5) de -9,65%) |

Principaux inconvénients

Le produit présente un risque de perte en capital en cours de vie et à l’échéance. La valeur de remboursement du produit peut être inférieure au montant du capital initialement investi. Dans le pire des scénarios, les investisseurs peuvent perdre jusqu’à la totalité de leur capital initialement investi. En cas de revente du produit avant la date d’échéance, il est impossible de mesurer a priori le gain ou la perte possible, le prix pratiqué dépendant alors des paramètres de marché du jour. La perte en capital peut être partielle ou totale. Si le cadre d’investissement du produit est un contrat d’assurance vie ou de capitalisation, le dénouement, la réorientation d’épargne ou le rachat partiel de celui-ci peut entraîner le désinvestissement des unités de compte adossées aux titres de créance avant leur date d’échéance.

L’investisseur ne connaît pas à l’avance la durée exacte de son investissement qui peut varier de 12 à 120 mois.

L’investisseur peut ne bénéficier que d’une hausse partielle de l’indice du fait du mécanisme de plafonnement des gains (soit un Taux de Rendement Annuel Brut(1) maximum de 7,42%, ce qui correspond à un Taux de Rendement Annuel Net(5) de 6,35%).

L’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 est un indice calculé en réinvestissant les dividendes bruts détachés par les actions qu’il référence et en retranchant un prélèvement forfaitaire de 50 points d’indice par an. Si les dividendes effectivement distribués sont inférieurs (respectivement supérieurs) à ce prélèvement, la performance de l’indice et la probabilité de remboursement automatique anticipé seront réduites (respectivement augmentées). Le risque de perte en capital à l’échéance sera augmenté (respectivement diminué) par rapport à un indice dividendes non réinvestis classique.

Sans tenir compte des dividendes réinvestis dans l’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1, l’impact de laméthode de prélèvement forfaitaire en points d’indice sur la performance est plus important en cas de baisse depuis l’origine (effet négatif), qu’en cas de hausse de l’indice (effet positif). Ainsi, en cas de marché baissier continu, la baisse de l’indice EURO iSTOXX® Insurance GR Decrement 50 Series 1 sera accélérée.

L’investisseur est exposé à une dégradation de la qualité de crédit du Garant Société Générale (qui induit un risque sur la valeur de marché du produit) ou un éventuel défaut de l’Émetteur et du Garant (qui induit un risque sur le remboursement).

Le rendement du produit « Autocall Mensuel Dégressif Assurance Octobre 2021 » à l’échéance est très sensible à une faible variation de l’indice autour du seuil de -60%.

Facteurs de risque

Avant tout investissement dans ce produit, les investisseurs sont invités à se rapprocher de leurs conseils financiers, fiscaux, comptables et juridiques. Le produit est un instrument de diversification, ne pouvant constituer l’intégralité d’un portefeuille d’investissement. Société Générale recommande aux investisseurs de lire attentivement la rubrique « facteurs de risques » du prospectus du produit. Du fait de la crise sanitaire actuelle, les marchés financiers traversent un grave ralentissement marqué par des actifs faiblement valorisés, une volatilité accrue et une forte incertitude. Dans ces conditions de marché difficiles, les investisseurs doivent analyser en profondeur les risques et les avantages de leurs décisions financières, en tenant compte de toutes les implications potentielles de la situation actuelle particulière.

Les facteurs de risque sont notamment :

- Risque de crédit : Les investisseurs prennent un risque de crédit final sur Société Générale en tant que garant de l’émetteur. En conséquence, l’insolvabilité du garant peut entraîner la perte totale ou partielle dumontant investi.

- Risque de marché : Le produit peut connaître à toutmoment d’importantes fluctuations de cours (en raison notamment de l’évolution du prix, du (ou des) instrument(s) sousjacent(s) et des taux d’intérêt), pouvant aboutir dans certains cas à la perte totale du montant investi.

- Risque de liquidité : Ce produit comporte un risque de liquidité matériellement pertinent. Certaines circonstances de marché exceptionnelles peuvent avoir un effet négatif sur la liquidité du produit. Il se peut que l’investisseur ne soit pas en mesure de vendre facilement le produit ou qu’il doive le vendre à un prix qui impacte de manière significative le montant qu’il lui rapporte. Cela peut entraîner une perte partielle ou totale du montant investi.

- Risque de perte en capital : Le produit présente un risque de perte en capital. La valeur de remboursement du produit peut être inférieure au montant de l’investissement initial. Dans le pire des scénarios, les investisseurs peuvent perdre jusqu’à la totalité de leur investissement.

- Risque lié à l’éventuelle défaillance de l’Émetteur/du Garant : Conformément à la règlementation relative au mécanisme de renflouement interne des institutions financières (bail-in), en cas de défaillance probable ou certaine de l’Émetteur/du Garant, l’investisseur est soumis à un risque de diminution de la valeur de sa créance, de conversion de ses titres de créance en d’autres types de titres financiers (y compris des actions) et de modification (y compris potentiellement d’extension) de la maturité de ses titres de créance.

Principaux avantages

- À l’issue des mois 12 à 119, si à l’une des dates de constatation mensuelle, le niveau de l’indice est supérieur ou égal au Seuil de Remboursement Anticipé correspondant, le mécanisme de remboursement anticipé est automatiquement activé. L’investisseur reçoit(1) alors l’intégralité du capital initial majorée d’un gain de 0,633% par mois écoulé depuis l’origine, soit un Taux de Rendement Annuel Brut(1) maximum de 7,42%, ce qui correspond à un Taux de Rendement Annuel Net(5) de 6,35%.

- À l’issue des 10 ans, si le mécanisme de remboursement anticipé n’a pas été automatiquement activé précédemment et qu’à la date de constatation finale le niveau de l’indice est supérieur ou égal à 81,964% de son niveau observé à la date de constatation initiale, l’investisseur reçoit(1) l’intégralité du capital initial majorée d’un gain de 0,633% par mois écoulé depuis l’origine, soit une valeur de remboursement de 175,96% du capital initial. Le Taux de Rendement Annuel Brut(1) est alors de 5,80%, ce qui correspond à un Taux de Rendement Annuel Net(5) de 4,74%.

- À l’échéance des 10 ans, si le mécanisme de remboursement anticipé n’a pas été automatiquement activé précédemment, le capital initial n’est exposé à un risque de perte que si, à la date de constatation finale, l’indice a baissé de plus de 60% depuis la date de constatation initiale. Sinon, le Taux de Rendement Annuel Brut(1) sera donc positif ou nul, ce qui correspond à un Taux de Rendement Annuel Net(5) supérieur ou égal à -1,00%.

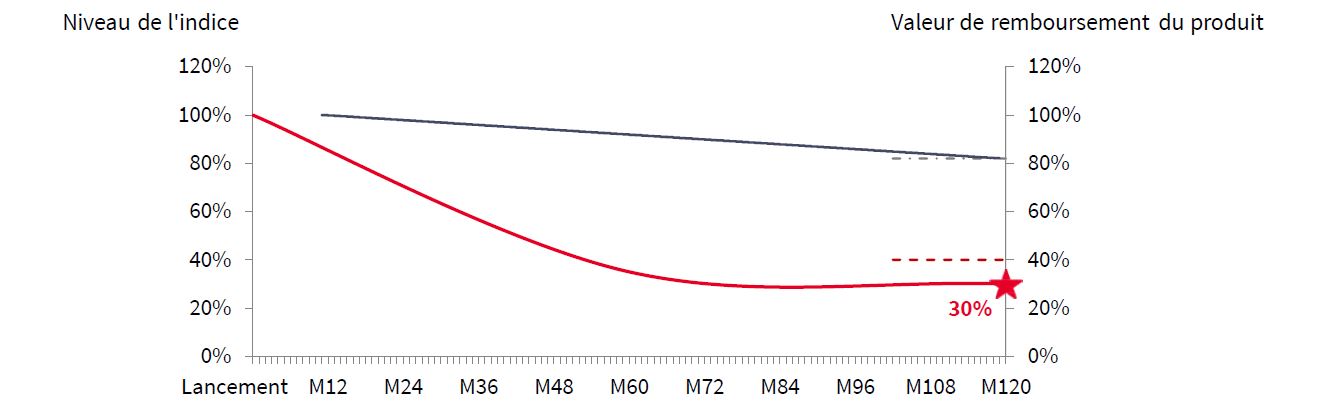

Illustrations du mécanisme de remboursement

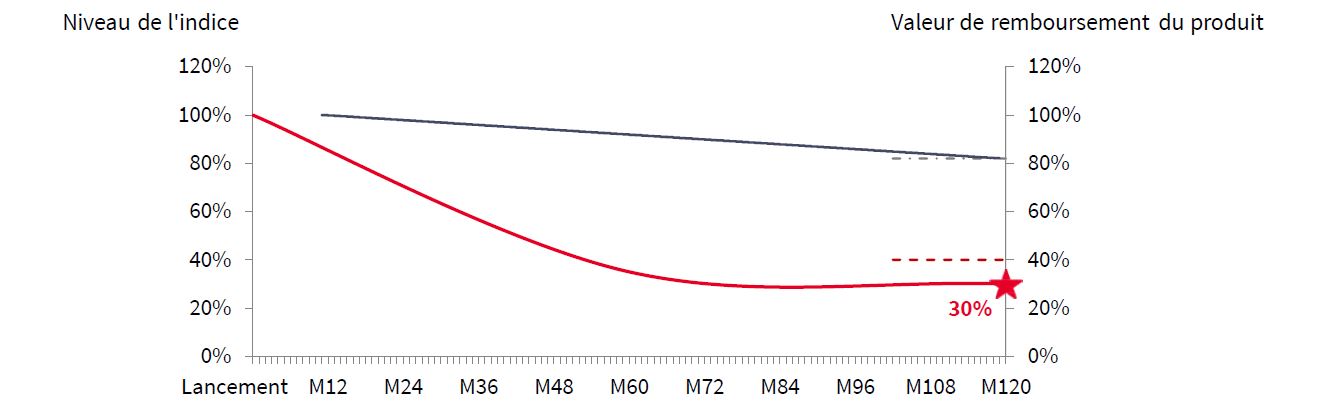

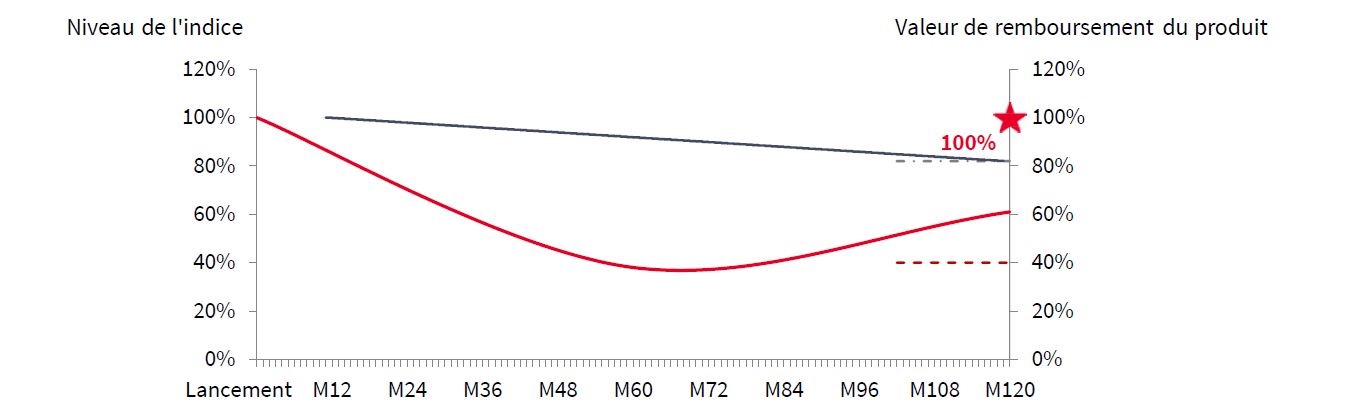

Scénario défavorable

Marché fortement baissier à long terme

- À chaque date de constatation mensuelle, du mois 12 au mois 119, le niveau de l’indice est inférieur au Seuil de Remboursement Anticipé. Le mécanisme de remboursement anticipé n’est donc pas activé.

- À l’issue des 10 ans, l’indice est en baisse de plus de 60% par rapport à son niveau initial (soit -70% dans cet exemple). L’investisseur reçoit(1) alors la Valeur Finale (exprimée en pourcentage de la valeur initiale de l’indice) de l’indice, soit 30% du capital initial. Il subit dans ce scénario une perte en capital. Le Taux de Rendement Annuel Brut(1) est alors similaire à celui d’un investissement direct dans l’indice(6), soit -11,32%, ce qui correspond à un Taux de Rendement Annuel Net(5) de -12,20%.

- Dans le cas défavorable où l’indice céderait plus de 60% de sa valeur à la date de constatation finale, la perte en capital serait supérieure à 60%du capital investi, voire totale et le montant remboursé nul dans le cas le plus défavorable.

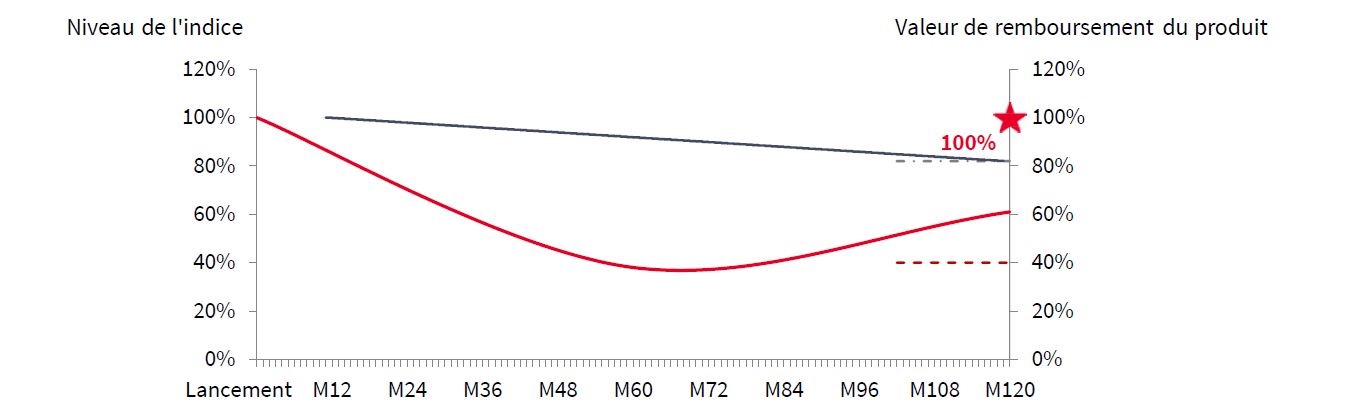

Scénario médian

Marché baissier à long terme

- À chaque date de constatation mensuelle, du mois 12 au mois 119, le niveau de l’indice est inférieur au Seuil de Remboursement Anticipé. Le mécanisme de remboursement anticipé n’est donc pas activé.

- À l’issue des 10 ans, l’indice enregistre une baisse de 39% et se maintient donc au-dessus du seuil de perte en capital. L’investisseur reçoit (1) alors l’intégralité du capital initial. Le Taux de Rendement Annuel Brut (1) est alors nul, ce qui correspond à un Taux de Rendement Annuel Net (5) de -1,00%, contre un Taux de Rendement Annuel Brut de -4,81% pour un investissement direct dans l’indice (6).

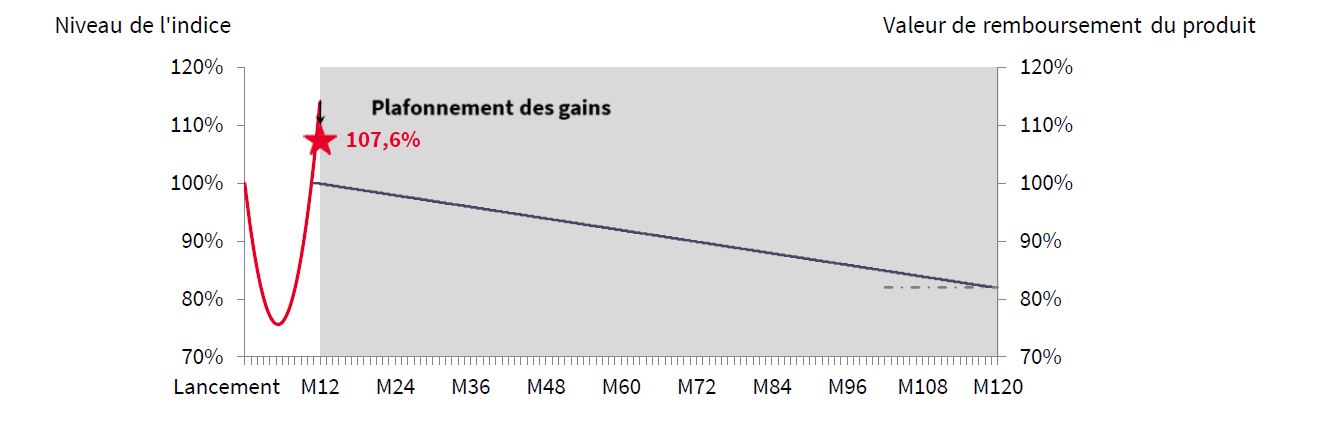

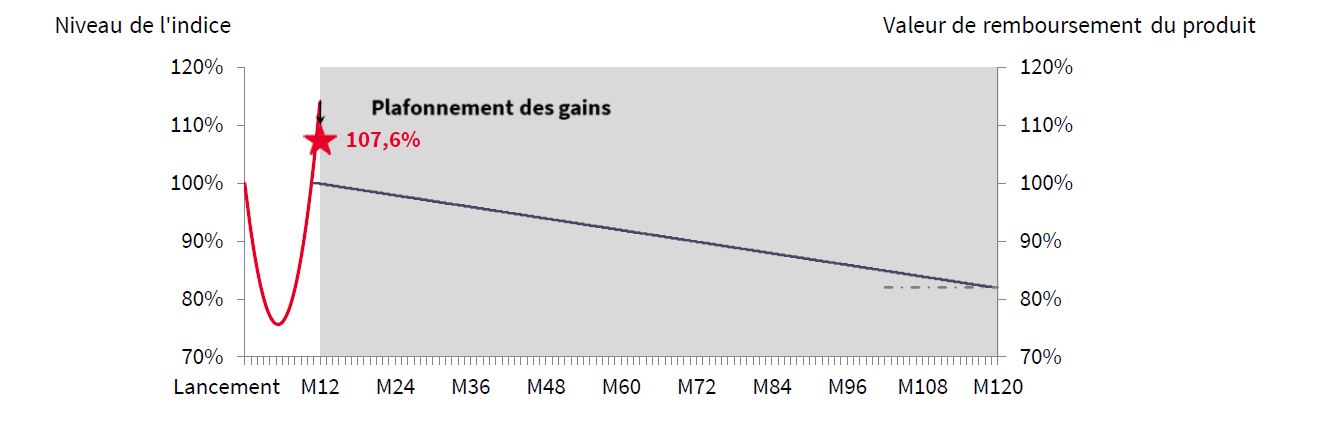

Scénario favorable

Marché fortement haussier à long terme

- À la première date de constatation mensuelle (à l’issue du mois 12), l’indice est en hausse depuis la date de constatation initiale (soit +14,00% dans cet exemple). Le mécanisme de remboursement anticipé est par conséquent automatiquement activé.

- L’investisseur reçoit(1) alors l’intégralité du capital initial majorée d’un gain de 0,633% par mois écoulé depuis l’origine, soit 107,60% du capital initial. Le Taux de Rendement Annuel Brut(1) est alors égal à 7,41%, ce qui correspond à un Taux de Rendement Annuel Net(5) de 6,33%, contre un Taux de Rendement Annuel Brut de 13,64%pour un investissement direct dans l’indice(6), du fait du mécanisme de plafonnement des gains.

Les données chiffrées utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du produit. Elles ne préjugent en rien de résultats futurs et ne sauraient constituer en aucune manière une offre commerciale.