CPR Invest - Global Disruptive Opportunities

- Fonds investi dans des entreprises internationales disruptives

- Géré par CPR Asset Management

- Rendement non garanti

- Éligibilité: unité de compte en Assurance-Vie

- Code ISIN : LU1530899142

Appelez-nous !

Service et appel gratuits

https://www.bienprevoir.fr/wp-content/uploads/2019/04/BienPrevoir-im-consultant-romain.png

https://www.bienprevoir.fr/wp-content/uploads/2017/06/BienPrevoir-00-im-consultant-emmanuelle.png

https://www.bienprevoir.fr/wp-content/uploads/2020/09/BienPrevoir-im-consultant-kevin-120.png

Chargement

Surperformer les marchés actions internationaux sur le long terme en investissant dans des actions de sociétés qui instaurent ou bénéficient - totalement ou partiellement - de modèles économiques disruptifs.

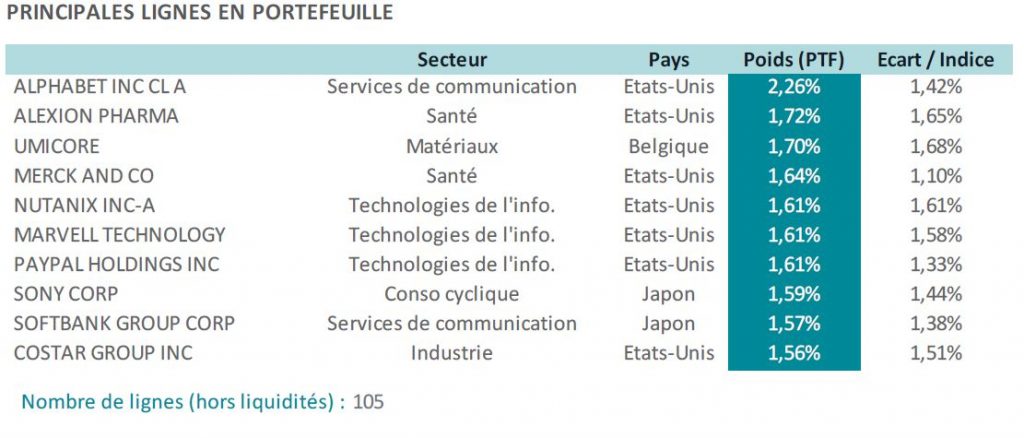

Tous les secteurs économiques peuvent être confrontés à une disruption.

De nombreux axes porteurs identifiés (Ex : Santé, Technologies de l'information, Industrie, Services de communication)

Une équipe de gestion thématique reconnue

Pour détecter les tendances composé de consultants externes spécialisés et des analystes d’Amundi

Global Disruptive Opportunities permet aux investisseurs de bénéficier de la thématique de la disruption.

Son objectif de gestion consiste à surperformer les marchés actions internationaux sur le long terme (au moins cinq années) en investissant dans des actions de sociétés qui instaurent ou bénéficient - totalement ou partiellement - de modèles économiques disruptifs.

Global Disruptive Opportunities permet aux investisseurs de bénéficier de la thématique de la disruption.

Son objectif de gestion consiste à surperformer les marchés actions internationaux sur le long terme (au moins cinq années) en investissant dans des actions de sociétés qui instaurent ou bénéficient - totalement ou partiellement - de modèles économiques disruptifs.

Ce fonds capte avec intelligence la création de valeur issue de la disruption. Il a su devenir en quelques années une référence sur le marché.

Valeur liquidative : 2110,35 EUR

Dernière variation : -0,73 %

31.12.2025 (Quotidien)

1 Janvier : -3,37 %

1 an : -3,37 %

Origine : +111,04 %

Catégorie : Actions Monde

Encours : 1 926 609 008 EUR

Lancement : 22.12.2016

| 2026 | 2025 | 2024 | 2023 | 2022 |

| -3,37% | -3,37% | 28,90% | 26,24% | -37,19% |

| 1 an | 2 ans | 3 ans | 5 ans | 10 ans |

| -3,37% | 11,60% | 16,28% | 1,03% | 0,00% |

Risque faible

rendement typiquement

plus faible

Risque élevé

rendement typiquement

plus élevé

| 1 an | 3 ans | 5 ans |

| 25,57% | 20,62% | 20,60% |

Source : funds360.euronext.com

Synonyme de rupture, la disruption désigne en économie des solutions nouvelles car plus simples, moins chères, plus durables, plus rapides… qui transforment radicalement un marché et le comportement des utilisateurs.

Les entreprises disruptives bousculent les règles d’un secteur en créant de nouveaux marchés ou en transformant radicalement un marché existant.

Elles défient les acteurs existants et parviennent ultimement à prendre leur place en qualité d’acteurs dominants.

Un accélération rapide encore à ses prémices :

Il aura fallu 75 ans au téléphone pour atteindre 50 millions d’utilisateurs, 38 ans à la radio, 13 ans à la télévision, 4 ans à Internet, 6 mois à Instagram et 19 jours à Pokemon Go (ces applications sont citées à titre d’exemples).

Si la disruption a toujours existé, ce phénomène s’accélère depuis ces dernières décennies, entraîné par les tendances de fond de notre société qui dessinent l’économie de demain : les évolutions technologiques, la mondialisation, les changements démographiques et les défis environnementaux en sont les principaux exemples.

Ces tendances ne sont pas nécessairement représentées dans le portefeuille du fonds.

Estelle Ménard, Responsable Adjointe de la gestion Actions thématiques chez CPR AM était présente dans l’émission Parlons Placements pour nous présenter ce fonds spécialisé dans les entreprises disruptives :

Créée en 1989, CPR Asset Management propose, à travers une large palette d’expertises (actions quantitatives et thématiques, allocation d’actifs, taux et crédit, monétaire, obligations convertibles), des solutions d’investissement souples, performantes et évolutives, spécifiquement adaptées aux besoins et aux exigences des investisseurs (institutionnels, entreprises, assurances, banques privées, gérants de fonds et professionnels du patrimoine), en France et à l’international.

En quelques chiffres :

110 collaborateurs dont 1/3 dédié à la gestion

Source : CPR Asset Management, au 31 décembre 2018

Sa stratégie d’investissement vise à sélectionner des titres de sociétés qui changent la donne, c’est-à-dire des sociétés innovantes qui créent un nouveau marché (nouveaux produits, services, solutions, canaux de distribution, etc.) susceptible de concurrencer voire de remplacer les modèles économiques existants. Ces titres bénéficient des changements structurels liés à une disruption, dans tous les pays, y compris les marchés émergents.

De par sa construction, le Compartiment se concentre sur les entreprises disruptives et peut donc s’écarter significativement, en termes de performance, des indices boursiers mondiaux (par ex. : MSCI World).

Un phénomène mondial impactant tous les secteurs. Tous les secteurs économiques peuvent être confrontés à une disruption, par exemple la santé, l’économie Internet, la technologie, l’industrie, l’environnement, la finance, etc.

De ce fait, l’équipe de gestion décide d’adopter une approche multisectorielle afin de tenter de capter la croissance potentielle de la thématique. Cette approche peut varier en fonction des perspectives de gestion.

Pour être exhaustif et diversifier le profil des titres en portefeuille, l’équipe de gestion décide d’intégrer aussi bien les entreprises purement disruptives, que celles qui réagissent à la transformation de leur marché en vue d’établir à leur tour ou de bénéficier en tout ou partie d’un modèle économique disruptif. Ces entreprises en portefeuille peuvent varier en fonction des perspectives de gestion.

Dans le cadre d’un investissement en assurance-vie, contrat de capitalisation, ou d’un Plan Epargne Retraite, des frais sur versement ou d’arbitrage peuvent intervenir.

L’investissement dans un secteur d’activité n’assure pas aux investisseurs de bénéficier de l’intégralité de la croissance de ce secteur.

Informations promotionnelles non contractuelles destinées au public, ne constituant ni un conseil en investissement, ni une recommandation, ni une offre de contrat. Avant tout investissement, il appartient à toute personne intéressée par cet OPC, de s’assurer de la compatibilité de son investissement avec les lois dont il relève ainsi que de ses conséquences fiscales et de prendre connaissance du Document d’Informations Clés pour l’Investisseur (DICI) en vigueur et relatif à cet OPC et plus particulièrement les sections sur les risques, les frais et les principales caractéristiques. L’OPC cité n’offre pas de garantie de performance et présente un risque de perte en capital, notamment en raison des fluctuations de marché. Les performances passées ne sont pas constantes dans le temps, ne font l’objet d’aucune garantie et ne sont donc pas un indicateur fiable des performances futures. Toute souscription dans un OPC se fait sur la base du DICI et de sa documentation réglementaire. Toutes les informations présentées sont réputées exactes à janvier 2019.

La valeur de l’investissement peut varier au gré des fluctuations du marché et l’investisseur peut perdre tout ou partie du montant de capital investi, les OPC n’étant pas garantis en capital.