2 astuces pour développer son patrimoine avec un effet de levier

Publié la première fois le: 05/10/2015 à 10h46

Mis à jour le: 04/07/2018 à 11h55

par Vincent Cudkowicz

Dans ce contexte de taux bas, vous vous êtes peut-être rendus compte qu’il n’était pas évident de trouver des solutions performantes pour développer son patrimoine. En effet, Mario Draghi (BCE) a récemment maintenu les taux directeurs au plus bas et cette tendance semble partie pour durer au moins plusieurs mois au moins jusq’en 2017, voire bien au delà. De nombreux placements financiers s’en retrouvent affectés et les rendements sont relativement faibles. Le livret A à 0,75% actuellement devrait basculer à 0,25% prochainement. Cependant, rien n’est perdu pour autant : voyez cette période de taux bas comme une opportunité pour développer votre patrimoine en utilisant notamment le levier du crédit. Comment faire ? Voici 2 astuces pour vous y aider :

Effet de levier du crédit : s’endetter à bon compte pour mieux investir et développer son patrimoine

Les taux directeurs bas dans la zone euro ont également pour conséquence de permettre l’emprunt à faible taux.

L’intérêt de cette méthode repose dans le fait que l’épargne dégage plus de revenus que le coût du crédit. On bénéficie ainsi d’un effet de levier sur son patrimoine.

Ainsi, l’astuce est très simple : il suffit de trouver un crédit dont le coût sera inférieur au rendement dégagé par le placement positionné en face de ce crédit. Attention toutefois à ne pas choisir de placement trop risqué (type actions), par rapport au crédit.

Utiliser l’endettement pour investir dans des SCPI d’entreprises

Utiliser l’endettement pour investir dans des SCPI d’entreprises

Grâce à cet endettement, vous pouvez choisir d’investir par exemple dans des SCPI. Les SCPI d’entreprise constituent des placements pour lesquelles on a une relative visibilité sur les revenus futurs. Ainsi, avec des rendements aux alentours des 5% par an (avant impôts et prélèvements sociaux), le coût du crédit est couvert.

Ces SCPI d’entreprise investissent, comme leur nom l’indique, dans de l’immobilier de bureaux, de commerces, qui sont des actifs tangibles et souvent diversifiés. Par conséquent, une SCPI constitue un placement avec un excellent couple rendement/risque, idéal lors d’une démarche de financement à crédit.

Nouveauté : l’attrait des offres « packagées ».

Bien que financer des SCPI à crédit soit possible depuis plusieurs années, le processus était jusqu’alors long et fastidieux et souvent voué à l’échec. Heureusement depuis quelques mois, la démarche peut se faire plus rapidement et simplement. C’est notamment le cas grâce à trois grandes sociétés de gestion de SCPI, qui ont conçues désormais des offres dédiées et clefs en main (financement à crédit de SCPI).

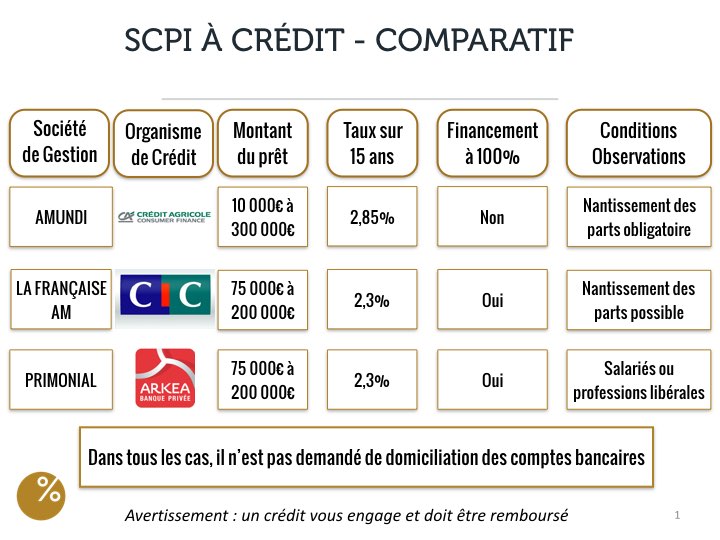

Il est conseillé de faire confiance à ces spécialistes des SCPI plutôt que de passer par des banques en direct. En effet, traditionnellement, les crédits bancaires se font à des taux plus élevés. De plus, les banques préfèrent faire appel à leurs SCPI « Maison », qui, très souvent, ont des rendements inférieurs aux meilleures SCPI du marché comme celles de Primonial, Amundi ou La Française AM.

Chacune de ces sociétés de gestion propose, depuis très peu de temps, son offre « packagée » de crédit intégré, avec ses propres règles et ses exigences.

Le tableau ci-dessous résume ces offres :

Utiliser l’avance sur votre contrat d’assurance-vie pour investir plus. Une autre astuce méconnue

Utiliser l’avance sur votre contrat d’assurance-vie pour investir plus. Une autre astuce méconnue

La SCPI n’est pas le seul moyen de procéder, pour financer son patrimoine à crédit. Il est possible de financer à crédit d’autres placements financiers.

Pour ce faire, il faut utiliser le mécanisme de l’avance sur assurance-vie. En effet, en détenant déjà un contrat d’assurance-vie, vous pouvez bénéficier d’une avance tout en conservant 100% de votre épargne, qui continue par ailleurs à vous rapporter.

Prenons un exemple. Une compagnie d’assurance-vie accepte de vous délivrer une avance sur votre contrat d’assurance vie contre un coût actuellement autour de 2,8% (conditions constatées actuellement sur certaines compagnies. Veuillez nous consulter pour en savoir plus).

Ainsi, vous pouvez obtenir une avance à hauteur de 60% de vos avoirs en unités de compte ou 80% de vos avoirs en fonds en euros.

Exemple : vous détenez un contrat d’assurance vie avec 100 000€ de fonds en euros et 30 000€ en unité de compte.

Vous pouvez ainsi obtenir une avance (assimilable à un crédit) de : 80% x 100 000€ + 60% x 30 000€ = 98 000€.

Vous disposez donc de 98 000€ de capacité d’épargne supplémentaire, disponible pendant 3 renouvelable généralement une fois, soit 6 ans au total. Dans notre exemple, cette avance vous coûtera 2,8% par an.

Vous pouvez disposer de cette somme de 98 000€ au coût de 2,8% par an pour investir par exemple dans d’autres placements, comme des SCPI d’Entreprise, des fonds euros immobiliers, etc… L’avantage principal de cette méthode, par rapport au crédit sur SCPI, réside dans le fait qu’elle est beaucoup plus simple et rapide (pas besoin de pièces justificatives supplémentaires ou de questionnaire médical…), il suffit de demander à son assureur vie, le Règlement Générale des Avances.

Vous souhaitez investir en immobilier d’entreprise ?

>> Remplissez le formulaire ci-dessous

pour qu’un conseiller indépendant, bienprévoir.fr vous contacte <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous.

Politique de confidentialité et désinscription

Avertissement : un crédit vous engage et doit être remboursé.