PERin 2021 : comment choisir? Sélection de contrats

Publié la première fois le: 28/10/2021 à 13h32

Mis à jour le: 12/11/2021 à 17h03

par Vincent Cudkowicz

Les Français épargnent fortement depuis le début de la crise Covid. Le dernier pointage indique que près de 180 Md€ auraient été mis de côté depuis mars 2020, en plus de l’épargne habituelle. Les Français épargnent, mais investissent-ils dans l’avenir, dans leur avenir ?

C’est une question cruciale alors qu’ils sont 64% selon le dernier baromètre du Cercle de l’Épargne / IFOP, à ne pas croire à la solidité de notre système de retraite, sauf à ce qu’il soit profondément réformé.

Dans ce paysage de défiance, l’épargne Retraite a été profondément réformée avec la Loi Pacte. Le PERin (Plan Épargne Retraite Individuel), nouveau contrat unique pour la retraite, remporte depuis 2 ans un franc succès, alors que sa notoriété est encore faible ; à peine 1 français sur 3 connaît le PER.

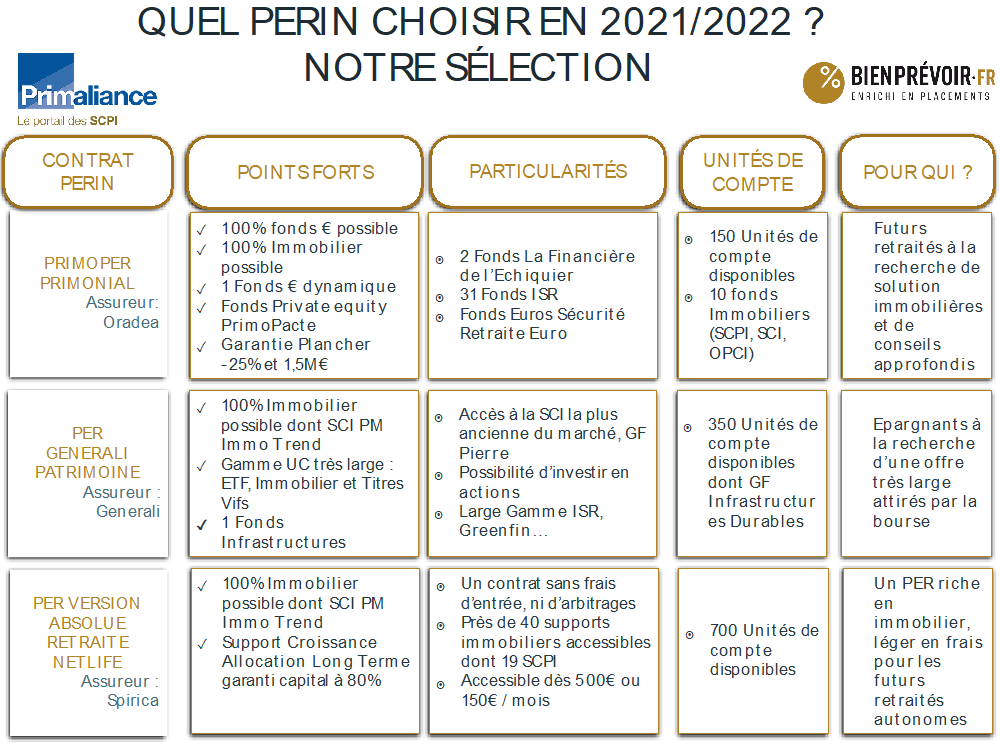

Les contrats ont fleuri et il est temps de les comparer pour trouver celui qui corresponde à l’état d’esprit et les appétences de chacun, considérant l’investissement en temps que l’on est prêt à y consacrer ou son attirance pour l’immobilier, la bourse ou les entreprises non-cotées.

Rappel : caractéristiques et avantages de ce nouveau Plan Epargne Retraite « universel »

Rappel : caractéristiques et avantages de ce nouveau Plan Epargne Retraite « universel »

Le PERin est le produit d’épargne retraite introduite par la loi Pacte en 2019. Dans son fonctionnement il est très proche d’un contrat d’assurance-vie multi-supports.

Le PER est devenu en 2 ans le produit retraite portable et unique, simplifié qui s’adapte à tous les profils. Il offre la possibilité aux épargnants de préparer leur retraite à travers un seul produit en remplacement du Perp, du Madelin ou du Perco et voire de l’article 83.

Quel est le principal avantage du PERin par rapport aux anciens produits d’épargne retraite comme le PERCO ou le PERP ?

En investissant dans une PERin le futur retraité peut désormais choisir de récupérer son épargne sous forme deux formes :

- en rente,

- ou en capital.

Contrairement aux précédents produits retraite, l’investisseur pourra aussi choisir de mixer les deux types de sorties, en partie en rente et en partie sous forme de capital.

Existe-t-il des cas de déblocages anticipés ?

Des cas de déblocage anticipés sont prévus par la loi Pacte comme lors de l’achat de sa résidence principale. D’autres cas de déblocages anticipés existent également, comme la fin de droit au chômage, le décès du conjoint, l’invalidité…

Portabilité du PERin : qu’est-ce que cela signifie et en quoi cela est-il un avantage ?

La notion de portabilité est importante car elle répond à une évolution majeure de la société où les carrières ne sont plus rectilignes et ne se font plus sur un seul métier. Le PERIN s’adapte aux salariés, aux indépendants, aux TNS etc. En cas d’allers-retours entre différents types d’emplois ou d’activités, le PER suit son assuré.

Auparavant il fallait choisir un type de produit selon son statut. Désormais, ce contrat s’adapte en fonction de l’évolution de carrière.

Quel est cet avantage fiscal (à l’entrée ou à la sortie) dont peut bénéficier l’épargnant en investissant dans un PERin ?

En effet, l’épargnant a la possibilité de choisir entre un avantage fiscal à l’entrée ou à la sortie lorsqu’est souscrit un PERin.

Ceci dit la plupart des épargnants futurs retraités choisissent l’avantage à l’entrée, car ils sont généralement soumis à une fiscalité plus forte au moment de leur activité et le seront moins, au moment de leur retraite.

Les versements volontaires peuvent être déduits des revenus imposables, dans la limite d’un certain plafond (Limite égale à la valeur la plus élevée entre 10 % du PASS – plafond annuel de la sécurité sociale – ou 10 % des revenus professionnels limités à 8 fois le montant du PASS – augmenté de 15 % du revenu compris entre 1 et 8 fois le montant du PASS pour les TNS).

Dans le cas où l’avantage fiscal n’est pas actionné à l’entrée, la sortie se fait en exonération de l’imposition sur le revenu pour le capital.

Dans tous les cas, cependant, les plus-values sont soumises à la Flat Tax de 30% (consistant au Prélèvement Forfaitaire Unique de 12,8% et 17,2% de prélèvements sociaux).

En résumé, comment explique-t-on le succès du nouveau Plan Épargne Retraite en 2021 ?

Plusieurs choses :

- La portabilité des contrats et souplesse, qui permet de mieux coller aux évolutions de carrières

- Le choix d’une sortie en rente ou en capital, ou possibilité de mixer les deux

- La possibilité de sortie en cas d’achat de la résidence principale

- La possibilité de transférer les anciens produits d’épargne qui n’offraient qu’une sortie en rente

- Le fait qu’il n’y ait pas d’obligation de versement minimum chaque année, comme c’était le cas avec le Madelin

|

Astuce : Vous détenez un contrat d’assurance vie de plus de 8 ans et vous êtes à plus de 5 ans de votre retraite ? Bénéficiez de la possibilité de transférer le contenu d’un contrat d’assurance-vie de plus de 8 ans, en doublant l’abattement fiscal à 18 400€ pour un couple (9200€ pour une personne seule) et à condition de procéder à ce rachat 5 ans au moins avant la retraite, soit avant 57 ans actuellement. Notez que cet avantage n’est possible que jusqu’au 31 décembre 2022. Il vous reste donc à peine quelques mois pour en profiter. |

Comment choisir son PER ?

Comment choisir son PER ?

Le Plan Épargne Retraite est une solution d’investissement, par définition de long terme.

En conséquence, il est nécessaire, quel que soit le PER choisi de pouvoir puiser dans des solutions d’investissements larges diversifiées, multithématiques.

Dans le cas contraire les perspectives de valorisation seront moindres. La logique d’investissement dans un PER consiste à miser dans un premier temps sur des supports dynamiques, pour progressivement basculer vers une sécurisation du patrimoine ; on parle souvent de gestion à horizon. La plupart des contrats proposent d’ailleurs un tel mode de gestion, mais même si vous choisissez une gestion libre, il faut garder à l’esprit cette mécanique.

Toutes les solutions de PER sélectionnées par bienprévoir.fr ou Primaliance offrent un large choix de supports financiers et immobiliers adaptés à chaque profil aussi bien en gestion libre qu’en gestion à horizon, voire en gestion sous mandat.

A quels critères doit-on être attentifs pour le choix d’un PERin ?

- Critère 1 – Étendue, diversité et sélection des supports: les meilleurs contrats offrent plusieurs centaines de supports. La profondeur de l’offre est la garantie de pouvoir diversifier ses avoirs,

- Critère 2 – La possibilité d’investir à 100% en immobilier (SCPI, SCI, OPCI), dans un contexte où les taux d’obligations d’États vont durablement rester très bas, le moteur immobilier à long terme est attractif, notamment si l’inflation fait son apparition durablement,

- Critère 3 – La possibilité d’investir sur des actions, des titres vifs voir des ETF.

Certains contrats offrent en effet la possibilité d’investir en bourse via le PERin. C’est en effet parfaitement adapté à l’objectif de constitution d’une épargne à long-terme, puisque toutes les études prouvent que sur un horizon long de plusieurs années, cette classe d’actifs surperforme les autres, côte à côte avec l’immobilier.

D’autres critères nous semblent importants à prendre en compte avant de se lancer :

Il peut s’agir par exemple de la possibilité de souscrire à une garantie plancher. La garantie plancher vise à protéger son épargne et ses ayants droits en cas de décès. Certaines garanties décès protègent le capital dans une limite de montant plus ou moins élevée, ou dans une limite de baisse de valorisation par rapport aux versements réalisés. Il faut étudier chaque garantie plancher en fonction de votre projet, de votre âge, des montants que vous envisagez de consacrer à votre PER.

Ensuite, même dans un contexte de faiblesse des fonds en euros classiques, il faut tout de même analyser l’offre PER au regard de l’accès à des fonds euros dynamiques, de nouvelle génération.

Enfin il convient de prêter attention aux modes de gestion proposés : profilée, à horizon, libre…La plupart des PER proposent plusieurs modes de gestion.

Vous souhaitez obtenir des conseils sur les Plans Epargne Retraite ?

>> Remplissez ce formulaire pour bénéficier des conseils de nos experts et obtenir un rendez-vous <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous.

Politique de confidentialité et désinscription