5 raisons d’investir dans ce fonds en private equity en assurance-vie :

-

Investir sur des entreprises à fort potentiel :

Financer des entreprises françaises et européennes et construire des champions européens ou mondiaux

-

Diversifier son portefeuille via le private equity :

Une classe d'actifs qui offre historiquement les meilleures performances sur le long terme, bénéficiant des atouts de l'assurance-vie

-

Orienter son épargne sur le long terme dans le non coté :

Sans démarche spéculative, loin de la volatilité des marchés financiers

-

Donner du sens à son épargne dans un environnement porteur :

Tout en diversifiant son patrimoine à travers des actifs réels et respectueux des critères ESG

-

Seven2 : société de gestion spécialisée dans le non-coté :

Fondé en 1972, Seven2 est un acteur 100% indépendant avec plus de 50 ans d'expérience, faisant de la société le pionner dans le capital-investissement en France.

Détails du placement

- Type de placement : Fonds Commun de Placement à Risques (FCPR).

- Objectif d'investissement : Le fonds a pour objet d’investir principalement dans le cadre d’opérations de LBO et de capital-développement de type small-cap et de type mid-cap, dans des sociétés non cotées principalement situées en Europe. Le fonds favorisera des investissements en titres de capital aux côtés d’autres fonds d’investissement gérés ou conseillés par Seven2.

- Stratégie d'investissement : Seven2 investit dans des entreprises de taille intermédiaire (ETI) et des petites et moyennes entreprises (PME) à fort potentiel.

- Répartition sectorielle : Tech et services.

- Répartition géographique : Europe continentale (bureaux de Seven2 à Paris, Milan, Munich et Amsterdam).

- Valeur liquidative : 111,27 euros au 15 novembre 2024.

- Valorisation de la valeur liquidative : Bi-mensuelle.

- Minimum de souscription : À partir de 1 000 euros, selon les assureurs.

- Date de création : 5 novembre 2020

- Période de détention recommandée : 5 ans

- Frais de gestion : 2,5% de l’actif net

- Frais d'entrée et de sortie : 0% acquis au fonds et 2% maximum de frais d'entrée du contrat d'assurance-vie

- Frais de versement : 2% maximum par versement sur le contrat d'assurance-vie.

- Société de gestion : Seven2 (anciennement Apax Partners).

- Encours sous gestion : 415,5 M€ (au 15/11/2024).

- Code ISIN : FR0013533619.

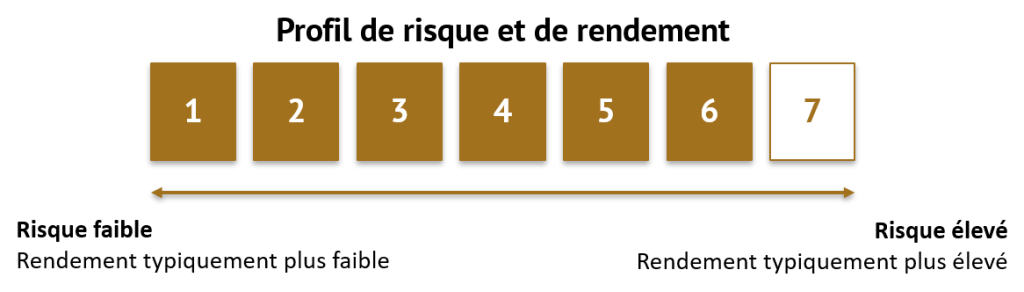

Quels sont les risques de ce placement ?

-

Risques de perte en capital et liquidité

-

Risque de crédit

-

Placement sans garantie du capital, ni garantie de performance

-

Risques liés à la valorisation des entreprises non-cotées

-

Période de détention recommandée : 5 ans

Détails du placement

- Type de placement : Fonds Commun de Placement à Risques (FCPR).

- Objectif d'investissement : Le fonds a pour objet d’investir principalement dans le cadre d’opérations de LBO et de capital-développement de type small-cap et de type mid-cap, dans des sociétés non cotées principalement situées en Europe. Le fonds favorisera des investissements en titres de capital aux côtés d’autres fonds d’investissement gérés ou conseillés par Seven2.

- Stratégie d'investissement : Seven2 investit dans des entreprises de taille intermédiaire (ETI) et des petites et moyennes entreprises (PME) à fort potentiel.

- Répartition sectorielle : Tech et services.

- Répartition géographique : Europe continentale (bureaux de Seven2 à Paris, Milan, Munich et Amsterdam).

- Valeur liquidative : 111,27 euros au 15 novembre 2024.

- Valorisation de la valeur liquidative : Bi-mensuelle.

- Minimum de souscription : À partir de 1 000 euros, selon les assureurs.

- Date de création : 5 novembre 2020

- Période de détention recommandée : 5 ans

- Frais de gestion : 2,5% de l’actif net

- Frais d'entrée et de sortie : 0% acquis au fonds et 2% maximum de frais d'entrée du contrat d'assurance-vie

- Frais de versement : 2% maximum par versement sur le contrat d'assurance-vie.

- Société de gestion : Seven2 (anciennement Apax Partners).

- Encours sous gestion : 415,5 M€ (au 15/11/2024).

- Code ISIN : FR0013533619.

Nouveau fonds de private equity en assurance-vie. Idéal pour valoriser la performance attendue sur le non-coté, géré par un leader du secteur; Seven2.

Stratégie d'investissement

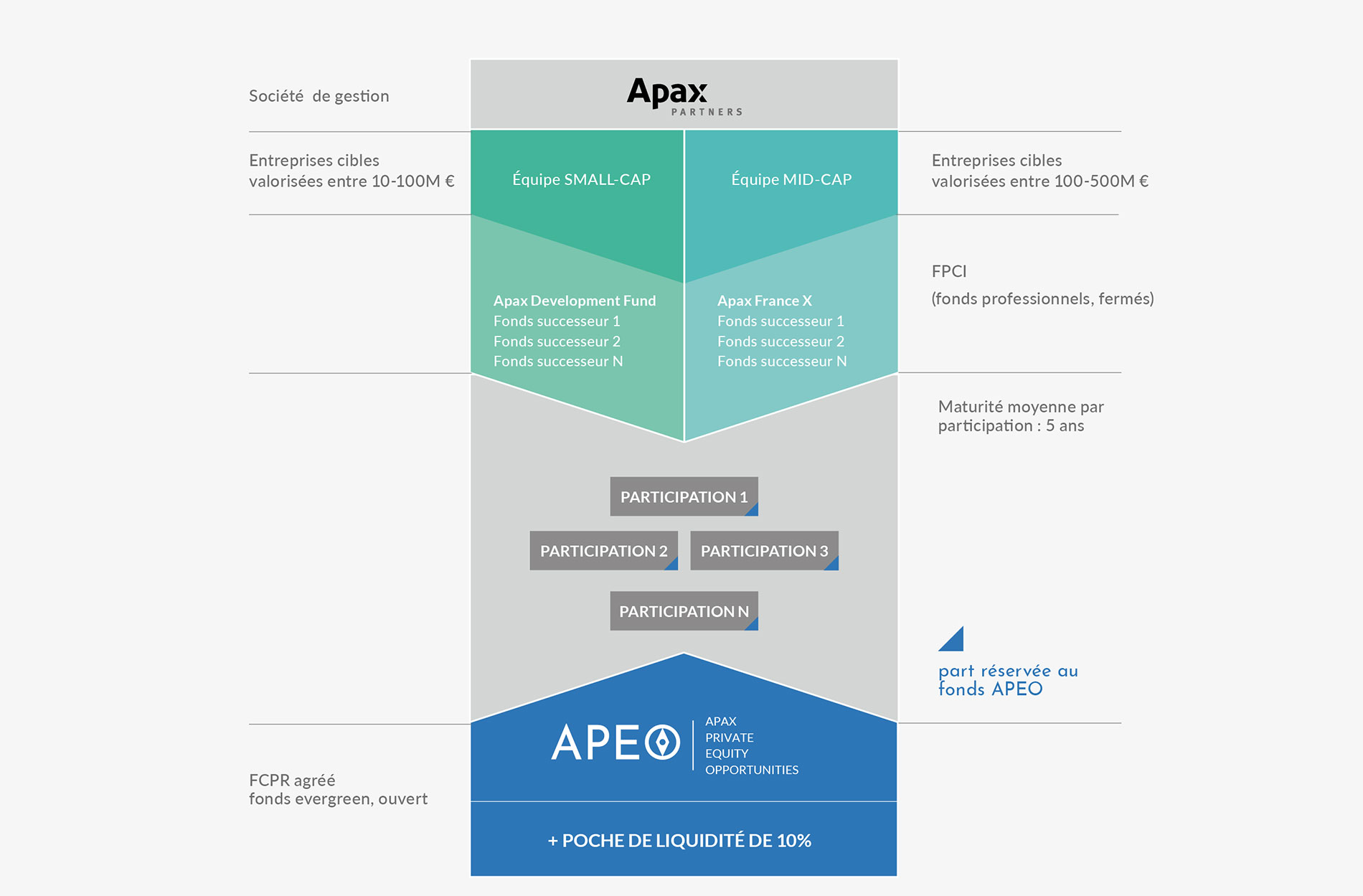

La stratégie d’investissement de Seven2 repose sur deux piliers fondamentaux : spécialisation et diversification.. En effet, la société est spécialisée dans le segment du capital-transmission ou Leveraged Buyout (LBO) en anglais. Le LBO consiste à racheter une entreprise existante, financée partiellement par emprunts (ou parfois uniquement en fonds propres) dans le cadre d’une opération dans laquelle les dirigeants sont associés avec des investisseurs professionnels spécialisés.

Seven2 investit dans deux segments de marché :

- le segment mid-cap européen : ETI (Entreprises de Taille Intermédiaire) dont la valeur est comprise entre 100 et 500 M€

- le segment small-cap français : PME (Petites et Moyennes Entreprises) dont la valeur est inférieure à 100 M€.

Éligibilité

Le FCPR APEO est référencé chez :

- Axa Thema ;

- AG2R La Mondiale ;

- CNP Patrimoine ;

- UAF Life by Spirica ;

- SwissLife ;

- Sogecap ;

- Vie Plus/Suravenir ;

- Nortia ;

- Edrac ;

- Eres dans leur PERECO.

Présentation du FCPR

Le FCPR APEO est un fonds géré par Seven2 (anciennement Apax Partners) et dédié aux contrats d’assurance vie et contrats de capitalisation.

APEO est un Fonds Commun de Placement à Risques (FCPR), ouvert et Evergreen (durée de vie de 99 ans) accessible dans les contrats d’assurance vie dès lors qu’il est référencé et proposé par la compagnie d’assurance.

Ce véhicule d’investissement permet de financer l’économie réelle en participant au développement et la croissance d’entreprises françaises et européennes. Il a obtenu le « label Relance ».

Présentation de Seven2

Fondé en 1972, Seven2 est un pionnier et un leader innovant du capital-investissement (ou private equity en anglais) et l’un des acteurs historiques du capital-transmission, également appelé LBO – Leveraged Buyout, un segment spécifique du capital investissement qui a démontré sa surperformance sur le long-terme.

Seven2 est doté d’une expertise et d’une réputation permettant un accès privilégié aux opportunités d’investissement.

Grâce à la mise en place d’une plateforme structurée, Seven2 a la plus grande équipe dédiée aux segments mid-cap et small-cap en France, épaulée par des fonctions transverses intégrées (Digital / Dette / Origination / ESG).

Fonctionnement

APEO fonctionne sur le modèle des autres fonds institutionnels gérés par Seven2. Il investit principalement en tant qu’actionnaire majoritaire, en direct dans des entreprises françaises et européennes, sélectionnées par les équipes de Seven2 et considérées de grande qualité.

Ces entreprises évoluent autour de deux grands secteurs : les secteurs de la Tech et des Services.

Répartition

Quels sont les principaux risques du placement ?

Un investissement dans le fonds comporte des risques détaillés dans son règlement :

- Risque lié aux entreprises sous-jacentes : L’investisseur supporte un risque entrepreneurial, lié aux sociétés non cotées détenues par le fonds. Par nature, les PME sont généralement plus risquées que les entreprises de taille plus importante. De plus, la valorisation des titres non cotés détenus par le fonds est réalisée directement par la société de gestion sur la base de prix de marché estimés («Fair Market Value») et non directement par un marché organisé.

- Risque de perte en capital : Le risque de perte en capital est notamment lié à l’investissement en titres non cotés. Le fonds ne disposant d’aucune garantie en capital, le capital investi peut ne pas être restitué en tout ou partie.

- Risque de liquidité : Le fonds investit principalement en titres de sociétés non cotées. Ces titres ne sont pas liquides et il n’existe pas de marché secondaire facilitant les transactions. Le sous-jacent du fonds étant constitué en majorité d’actifs non liquides, il peut en être de même des parts du fonds malgré la détention d’actifs liquides.

- Risque de valorisation : Il peut être difficile de trouver des références de prix appropriées en ce qui concerne les investissements non cotés. Cette difficulté peut avoir un impact sur la valorisation du portefeuille d’investissement du fonds.

- Risque de performance : Les objectifs d’investissement expriment un résultat escompté, mais il n’existe aucune garantie qu’un tel résultat sera atteint. En fonction des conditions de marché et de l’environnement macroéconomique, les objectifs d’investissement peuvent devenir plus difficiles à atteindre.

- Durée de blocage : 5 ans.

Facteurs de risques

Aucune garantie ne peut être donnée quant au succès, à la profitabilité, aux retours et bénéfices sur cet investissement. Les performances passées ne sont pas un indicateur fiable des performances futures.

L’investisseur est exposé au risque de perte partielle ou totale du capital investi que ce soit en cours de vie ou à l’échéance.

Quels sont les avantages d'investir dans ce FCPR ?

Diversifier son portefeuille via le private equity :

- Une source de rendement complémentaire aux placements financiers traditionnels et actifs réels classiques (immobilier) ;

- Une classe d’actifs qui surperforme sur le long terme.

Une stratégie de long terme pure « LBO » :

- Investir sur le long-terme dans le non coté sans démarche spéculative, pour un projet de développement et de mise en valeur du potentiel des entreprises ;

- Loin de la volatilité des marchés financiers ;

- Stratégie d’investissement pure en capital transmission dans l’univers des entreprises non cotées, situées principalement en France et dans les pays limitrophes.

Donner du sens à son épargne dans un environnement porteur :

- Réorienter son épargne vers l’économie productive ;

- Financer des entreprises françaises et européennes et construire des champions européens ou mondiaux ;

- Aux côtés d’une équipe performante ;

- Vertus diversifiantes et de rendement des actifs réels dans un contexte de taux bas.

Avertissements :

Cette page s’adresse seulement à des personnes qui sont des « Investisseurs Avertis » au sens de l’article 423-49 du Règlement général de l’AMF.

L’information figurant dans ce document est fournie à titre d’information uniquement et n’a pas pour objet de constituer le fondement d’un accord juridiquement contraignant. Il ne constitue pas, d’un point de vue juridique, fiscal ou financier, une offre d’achat, de vente ou de souscription à un instrument financier, ni une offre commerciale d’investir dans le Fonds.

Un tel investissement comporte un risque significatif. Il n’existe aucune assurance que cet investissement génère des profits, et il se peut qu’il entraîne la perte, pour un investisseur, de la totalité ou d’une partie de son investissement. La performance passée ne constitue pas une indication de la performance future. Il est recommandé de limiter l’investissement dans ce type d’actifs à un pourcentage déterminé de vos actifs totaux.

En ce qui concerne les performances du Fonds à venir, veuillez noter qu’aucune déclaration n’est effectuée ni assurance donnée que les énonciations, vues, projections ou prévisions soient exactes ou que les objectifs du Fonds seront atteints. De plus, les déclarations prévisionnelles sont soumises à des risques connus et inconnus et des présomptions incertaines et inactuelles qui peuvent avoir pour effet de faire différer les résultats actuels de ceux attendus ou encourus par les déclarations prévisionnelles.

Les taux de rendement interne et autres indicateurs de performance, présentés sur leur montant brut, n’incluent pas la commission de gestion, le carried interest, les impôts ou les dépenses supportés par les investisseurs, qui peuvent constituer, en totalité, un montant conséquent. L’ensemble des taux de rendement interne et autres indicateurs de performances sont présentés annuellement. Rien dans le présent document ne saurait constituer une quelconque prévision des performances futures du Fonds. Apax attire par ailleurs l’attention des investisseurs sur le fait que les performances passées ne sont pas un indicateur fiable des performances futures. Les investisseurs potentiels doivent se fonder sur leur propre examen des informations contenues dans le présent document.

Toutes les déclarations d’opinion et/ou convictions figurant dans la présente page ainsi que toutes les vues exprimées et toutes les projections, prévisions et énonciations concernant les perspectives d’évènements futurs ou la performance possible du Fonds reflètent la propre analyse et interprétation par la société de gestion des informations dont elle dispose à la date de ces Documents. Les informations contenues dans cette page ne seront pas mises à jour et ne seront pas modifiées afin d’intégrer de nouveaux éléments ou des modifications d’éléments préexistants dans le futur.

Certaines déclarations prévisionnelles fournissent les projections, prévisions et énonciations concernant les perspectives d’évènements futurs. Les mots tels que « peut », « croit », « s’attend à », « envisage », « prévoit », « futur » et « projette » et des expressions similaires, peuvent permettre d’identifier ces prévisions mais l’absence de ces mots ne signifie pas que les déclarations ne sont pas prévisionnelles. Du fait de certains risques ou aléas, la performance du Fonds peut différer de ce que prévoit la présente page.

L’assureur s’engage sur le nombre d’Unités de Compte et non sur leur valeur qu’il ne garantit pas.