5 raisons d'investir dans ce placement immobilier

-

Un investissement immobilier varié et avantageux

Accessible dans le cadre bénéfique de l'assurance-vie

-

Un investissement diversifié associant immobilier physique et actifs financiers immobiliers

L'alliance de la performance des marchés immobiliers physiques et des actifs financiers à sous-jacent immobilier

-

Une stratégie d'acquisition immobilière qui cherche à capter de la performance

3 objectifs : capter des revenus sur le long terme, capter le potentiel de valorisation, sélectionner des actifs sur les caractéristiques architecturales et techniques

-

Un placement long-terme, liquide

Tout en conservant un objectif de placement à 8 ans, une partie importante de ses actifs investit en supports fonciers cotés ou liquides, afin de rendre l’OPCI liquide

-

Une société de Gestion solide et réputée

Créé il y a plus de 40 ans, BNP Paribas REIM pèse plus de 11Md€ d'encours, et gère près de 800 immeubles

-

Un des seuls OPCI du marché avec une démarche environnementale

L'OPCI BNP Paribas Diversipierre engage une approche environnementale unique dans la gestion de son parc immobilier physique et une démarche d’Investissement Socialement Responsable dans la gestion des supports financiers.

Performances

| Performance | ||||||||

|---|---|---|---|---|---|---|---|---|

| OPCI BNP Paribas Diversipierre | -5,06% | 3,33% | -1,21% | 7,64% | 1,17% | 6,69% | 4,77% | 7,05% |

Principales caractéristiques de cet OPCI (au 31/12/2022)

- Type d'OPCI : OPCI à capital variable, classique diversifié.

- Société de gestion : BNP Paribas REIM

- Performance 2022: 5,06%(1)

- Actif net : 2 598,11 M€

- Nombre d'actifs immobiliers :36

- Date de création : 03/02/2014

- Frais : Placement soumis à des frais d’entrée (acquis à l'OPCI 6% maximum de la Valeur Liquidative X nombre d’actions souscrites), et dans le cadre d’un compte de titres financiers : maximum 3 % de la valeur liquidative X nombre d’actions souscrites et des frais de gestion annuels de 2,1% TTC.

- Répartitions des actifs détenus : 68,3% en immobilier, 6,4% en obligation foncière, 9,6% immobilier côté et 15,2% en liquidités et autres actifs / passifs circulants.

- Répartition géographique des actifs : France 49%, Italie 15%, Allemagne 25%, Benelux 4%, Péninsule Ibérique 5 % et autres (Irlande, Autriche et Finlande) 2%

- Répartition géographique des actifs en France: Paris 37%, Île-de-France 16%, Autres régions 47%

- Valeur Liquidative : 117,49 €

- Éligibilité : Contrats d’assurance vie et de capitalisation ; compte de titres financiers (non éligible au PEA)

- Minimum de souscription (brut de frais) : 10 000 €.

- Délai de rachat : 7 Jours Ouvrés à partir de la Date Limite de Centralisation Rachat. Les demandes de rachat sont centralisées et exécutées sur la base de la première Valeur Liquidative établie après la Date Limite de Centralisation de rachat, (c’est à dire à la Date d’Etablissement de la Valeur Liquidative avant 12h00).

QUELS SONT LES RISQUES DE CE PLACEMENT ?

-

Risque de perte en capital

L’OPCI n’offre aucune garantie ou protection du capital.

-

RISQUES LIÉS À LA GESTION DISCRÉTIONNAIRE.

-

RISQUE D'ABSENCE DE RENTABILITÉ

-

RISQUES LIÉS AU RECOURS À L’ENDETTEMENT POUR LE FINANCEMENT DES ACQUISITIONS IMMOBILIÈRES

-

RISQUES LIÉS AUX INVESTISSEMENTS SUR LES MARCHÉS IMMOBILIERS

-

RISQUES FINANCIERS (TAUX, CRÉDIT, ACTIONS, PETITES CAPITALISATIONS, CHANGE).

-

LES PERFORMANCES PASSÉES NE PRÉJUGENT PAS DES PERFORMANCES FUTURES

-

DURÉE DE PLACEMENT RECOMMANDÉE

8 ans

Performances

| Performance | ||||||||

|---|---|---|---|---|---|---|---|---|

| OPCI BNP Paribas Diversipierre | -5,06% | 3,33% | -1,21% | 7,64% | 1,17% | 6,69% | 4,77% | 7,05% |

Principales caractéristiques de cet OPCI (au 31/12/2022)

- Type d'OPCI : OPCI à capital variable, classique diversifié.

- Société de gestion : BNP Paribas REIM

- Performance 2022: 5,06%(1)

- Actif net : 2 598,11 M€

- Nombre d'actifs immobiliers :36

- Date de création : 03/02/2014

- Frais : Placement soumis à des frais d’entrée (acquis à l'OPCI 6% maximum de la Valeur Liquidative X nombre d’actions souscrites), et dans le cadre d’un compte de titres financiers : maximum 3 % de la valeur liquidative X nombre d’actions souscrites et des frais de gestion annuels de 2,1% TTC.

- Répartitions des actifs détenus : 68,3% en immobilier, 6,4% en obligation foncière, 9,6% immobilier côté et 15,2% en liquidités et autres actifs / passifs circulants.

- Répartition géographique des actifs : France 49%, Italie 15%, Allemagne 25%, Benelux 4%, Péninsule Ibérique 5 % et autres (Irlande, Autriche et Finlande) 2%

- Répartition géographique des actifs en France: Paris 37%, Île-de-France 16%, Autres régions 47%

- Valeur Liquidative : 117,49 €

- Éligibilité : Contrats d’assurance vie et de capitalisation ; compte de titres financiers (non éligible au PEA)

- Minimum de souscription (brut de frais) : 10 000 €.

- Délai de rachat : 7 Jours Ouvrés à partir de la Date Limite de Centralisation Rachat. Les demandes de rachat sont centralisées et exécutées sur la base de la première Valeur Liquidative établie après la Date Limite de Centralisation de rachat, (c’est à dire à la Date d’Etablissement de la Valeur Liquidative avant 12h00).

Une performance moyenne de 4,43% ces 6 dernières années, basée sur une gestion des actifs premium, environnementale et européenne.

L’OPCI BNP PARIBAS DIVERSIPIERRE RÉCOMPENSÉ PAR UN PRIX AUX VICTOIRES DE LA PIERRE PAPIER

L'OPCI BNP BARIBAS DIVERSIPIERRE a été élu meilleur OPCI inférieur à 5 ans 2018 par un jury constitué de professionnels de l’immobilier et de journalistes spécialisés de la revue Gestion de Fortune.

Prix du meilleur OPCI inférieur à 5 ans pour l'année 2018.

Les « Victoires de La Pierre-Papier » conduites par Gestion de Fortune ont pour objectif de sélectionner les produits les plus performants à travers toute la gamme de véhicules immobiliers collectifs accessibles aux épargnants (pour en savoir plus : www.lesvictoiresdelapierre.com).Evolution de la Valeur Liquidative de l’OPCI BNP Paribas Diversipierre

Des experts responsables

- Votre épargne confiée à des professionnels:

BNP Paribas REIM France est une société de gestion reconnue sur le marché français avec environ 10,5 milliards d’euros sous gestion au 31 décembre 2016. Depuis 1973, BNP Paribas REIM France gère des fonds immobiliers conçus pour les particuliers et les institutionnels et développe régulièrement de nouvelles offres basées sur des produits innovants. BNP Paribas REIM France sélectionne et gère le patrimoine immobilier physique de l’OPCI et permet à l’investisseur de profiter de son expérience et de son savoir-faire, en contrepartie de frais de gestion. BNP Paribas REIM France délègue la gestion des actifs financiers et d’une partie des liquidités à BNP Paribas Asset Management. BNP Paribas Asset Management, créée en 1964, gère les principales classes d’actifs (actions, monétaires et obligataires) au sein d’équipes de gestion implantées dans le monde entier. BNP Paribas Asset Management est la principale société de gestion du groupe BNP Paribas.

- Un engagement en faveur du développement durable:

BNP Paribas REIM France est signataire des Principes de l’Investissement Responsable (PRI) et s’engage à en respecter les principes. Ceux-ci ont été mis en place en collaboration avec l’Organisation des Nations Unies pour aider les investisseurs à intégrer les considérations environnementales, sociales et de gouvernance (ESG) dans la prise de décisions, et d’améliorer ainsi le rendement à long terme des bénéficiaires. BNP Paribas REIM France s’engage en matière de responsabilité environnementale, sociale et de gouvernance au travers d’une charte RSE (responsabilité sociale et environnementale).

- Une démarche environnementale:

BNP Paribas Diversipierre adopte une approche environnementale dans la gestion de son immobilier physique et une démarche d’Investissement Socialement Responsable dans la gestion des investissements financiers. Cette démarche prévoit l’application, préalablement à l’analyse financière des sociétés ou des émetteurs retenus, de deux filtres successifs permettant la sélection des sociétés ou des émetteurs respectant les normes et standards internationaux et la comparaison et la hiérarchisation de ces sociétés ou émetteurs selon des critères environnementaux, sociaux et de gouvernance.

Contrat d'assurance-vie

L’OPCI est disponible sur le contrat d’assurance-vie suivant :

- Arborescence Opportunités commercialisé par UAF Life Patrimoine et géré par Spirica

UNE NOUVELLE SOLUTION POUR ASSOCIER INVESTISSEMENT IMMOBILIER ET INVESTISSEMENT FINANCIER

Bienprévoir.fr a sélectionné ce placement BNP Paribas Diversipierre pour la diversité de ses investissements.

En effet, cet OPCI cherche à capter la performance des marchés immobiliers en sélectionnant des immeubles de différents secteurs (bureaux, commerces, entrepôts….), en France et dans des pays de la zone euro, tout en allouant une part significative de son patrimoine sur des produits financiers dépendant du marché de l’immobilier et dont la performance est liée à l’évolution des marchés financiers.

La stratégie de l'OPCI Diversipierre concernant l'immobilier physique

La stratégie retenue pour cette partie de l’actif consiste à profiter des opportunités d’investissement en France et dans les pays de la zone euro en étant sélectif tant sur la typologie des bâtiments acquis que sur les zones géographiques.

BNP Paribas Diversipierre acquiert ses immeubles en fonction de :

- Leur capacité à générer des revenus sur le long terme

- Leur potentiel de valorisation,

- Leurs caractéristiques architecturales et techniques

L’objectif de part du patrimoine investie en immobilier physique sera de 55%.

La stratégie de l'OPCI Diversipierre concernant les placements financiers

BNP Paribas Diversipierre investit la part restante de la valeur de son actif (45% en cible), soit une part significative, dans des actions de sociétés foncières cotées, des obligations foncières ou dans des placements liquides (OPCVM à court terme, obligations souveraines, dépôts à terme, certificats de dépôt négociables) afin d’honorer les demandes de rachats.

Frais et caractéristiques

FRAIS DANS LE CADRE D’UN COMPTE DE TITRES FINANCIERS :

Frais d’entrée acquis à l’OPCI : 2,95% de la Valeur Liquidative X nombre d’actions souscrites

Frais d’entrée non acquis à l’OPCI : Dans le cadre d’un compte de titres financiers : Maximum 3 % de la valeur liquidative X nombre d’actions souscrites

Frais de sortie : Néant

Frais courants (frais supportés par l’OPCI tout au long de la vie du produit – chaque valeur liquidative tient compte de ces frais) : Taux annuel estimé à 2,1% TTC maximum dont frais de gestion et de fonctionnement de maximum 1,5% TTC de l’actif net (dont commission de gestion : 1,20% TTC de l’actif net) dont frais d’exploitation immobilière de 0,6% TTC de l’actif net (moyenne estimée sur les 3 prochaines années)

Frais d’intermédiation : Frais liés aux transactions immobilières : maximum 8,20% TTC des transactions dont 1,20% TTC de commissions de mouvements liées aux opérations d’investissement et d’arbitrages sur actifs immobiliers

Frais liés aux transactions sur actifs financiers : Actions, obligations, titres de créances négociables, OPCVM ou produits dérivés. Montant forfaitaire de 0 à 150€ TTC selon les instruments et la place (n’inclut pas les primes liées aux produits dérivés).

FRAIS DANS LE CADRE D’UN CONTRAT D’ASSURANCE VIE OU DE CAPITALISATION :

Frais d’entrée : acquis à l’OPCI 6% maximum de la Valeur Liquidative X nombre d’actions souscrites

Frais de sortie : Néant

Frais courants : (frais supportés par l’OPCI tout au long de la vie du produit – chaque valeur liquidative tient compte de ces frais) : Taux annuel estimé à 2,1% TTC maximum dont frais de gestion et de fonctionnement de maximum 1,5% TTC de l’actif net (dont commission de gestion : 1,20% TTC de l’actif net) dont frais d’exploitation immobilière de 0,6% TTC de l’actif net (moyenne estimée sur les 3 prochaines années)

Frais d’intermédiation : Frais liés aux transactions immobilières : maximum 8,20% TTC des transactions dont 1,20% TTC de commissions de mouvements liées aux opérations d’investissement et d’arbitrages sur actifs immobiliers

Frais liés aux transactions sur actifs financiers : Actions, obligations, titres de créances négociables, OPCVM ou produits dérivés. Montant forfaitaire de 0 à 150€ TTC selon les instruments et la place (n’inclut pas les primes liées aux produits dérivés).

FRAIS ADDITIONNELS LIÉS AU CONTRAT D’ASSURANCE VIE OU DE CAPITALISATION :

Frais d’entrée ou d’arbitrage non acquis à l’OPCI : Exemple pour un contrat BNP Paribas Multiplacements 2 : Frais d’entrée (4,75% maximum) ou d’arbitrage (1% maximum). Pour connaître ces frais, il convient de se référer aux dispositions de votre contrat

Frais de gestion annuels du contrat d’assurance vie ou de capitalisation : Pour connaître ces frais, il convient de se référer aux dispositions de votre contrat. A titre d’exemple 0,96% l’an pour BNP Paribas Multiplacements 2.

Cadre d'investissement

- BNP Paribas Diversipierre est disponible dans le cadre de votre compte de titres financiers

Votre placement sur l’OPCI BNP Paribas Diversipierre supporte les frais d’entrée et de gestion propres de l’OPCI, qui auront une incidence sur votre capital investi et le rendement de votre placement. Ces frais sont détaillés ci-dessus. L’OPCI n’est pas éligible au PEA.

- BNP Paribas Diversipierre est également disponible dans le cadre de certains contrats d’assurance vie ou de capitalisation sous forme d’unité de compte. Dans ce cadre, vous accédez à l’OPCI BNP Paribas Diversipierre en fonction des dispositions de votre contrat.

Votre placement sur l’unité de compte BNP Paribas Diversipierre supporte, outre les frais d’entrée et de gestion propres à l’OPCI, les frais d’entrée/d’arbitrage et les frais de gestion annuels du contrat. Il est également soumis à la fiscalité et aux prélèvements sociaux. Les frais figurent dans la Notice ou les Conditions générales et la Note d’information ou les Conditions générales valant note d’information de votre contrat d’assurance vie ou de capitalisation. Ces frais sont également détaillés ci-dessus.

Le capital investi et le rendement ne sont pas garantis et dépendent de conditions des marchés immobiliers et financiers. La valeur de remboursement de l’OPCI BNP Paribas Diversipierre pourra être inférieure au montant de votre investissement, notamment, en cas de baisse de la valeur des actifs de l’OPCI sur la durée de votre placement.

Les différents risques

- Risque de perte en capital: L’OPCI n’offre aucune garantie ou protection du capital. L’investisseur est averti que la performance de l’OPCI peut ne pas être conforme à ses objectifs et que son capital investi peut ne pas lui être restitué intégralement, et ce même s’il conserve ses Actions pendant toute la durée de placement recommandée.

- Risque de liquidité: L’OPCI est exposé à un risque de liquidité du fait de la faible liquidité du marché immobilier. La vente d’immeuble nécessite un délai important qui peut être allongé en période de tension sur ce marché.

- Risques liés au marché immobilier: L’investissement réalisé par l’OPCI dans l’immobilier est soumis directement ou indirectement aux risques inhérents à la détention et à la gestion d’actifs immobiliers. Dans ce cadre, la performance et l’évolution du capital investi sont exposées aux risques liés à l’évolution de cette classe d’actifs. De nombreux facteurs (liés de façon générale à l’économie ou plus particulièrement au marché immobilier) peuvent avoir un impact négatif sur la valeur des actifs ou des participations détenus par l’OPCI.

- Risque de contrepartie: L’OPCI est exposé à un risque de contrepartie : sur le marché immobilier, sur les marchés d’instruments financiers à terme dans le cas où une contrepartie avec laquelle un contrat a été conclu ne tiendrait pas ses engagements.

- Risque de crédit: La baisse de la qualité de crédit d’un émetteur peut entraîner une baisse de la valeur des titres émis par l’émetteur.

- Risque lié au recours à l’endettement: L’OPCI peut avoir recours à l’endettement dans le cadre du financement de ses acquisitions et autres travaux. Dans ces conditions, les fluctuations du marché immobilier peuvent réduire de façon importante la capacité de remboursement de la dette et les fluctuations du marché du crédit peuvent réduire les sources de financement et augmenter de façon sensible le coût de ce financement.

- Risque de taux: L’OPCI peut être investi partiellement dans des instruments de taux. Ces derniers présentent un risque de dépréciation suite à une évolution des taux d’intérêt.

- Risque lié à la détention d’actions: L’OPCI peut être investi partiellement dans des actions de sociétés foncières. Les marchés actions peuvent présenter des variations significatives de cours.

- Risque lié à l’utilisation de produits dérivés: L’OPCI pourra avoir recours à des produits dérivés afin de se couvrir contre une exposition défavorable des marchés. Il peut exister un risque de couverture imparfaite ne permettant ainsi pas de protéger l’OPCI complètement contre une baisse de la valeur de l’actif couvert.

- Risques liés à la gestion discrétionnaire.

- Risque de contrepartie de marché sur la poche financière.

- Risques financiers (taux, crédit, actions, petites capitalisations, change).

Votre épargne confiée à des professionnels

BNP Paribas REIM France est une société de gestion reconnue sur le marché français avec plus de 5,8 milliards d’euros sous gestion au 1er janvier 2014.

Depuis plus de 35 ans, BNP Paribas REIM France gère des fonds immobiliers conçus pour les particuliers et les institutionnels et développe régulièrement de nouvelles offres basées sur des produits innovants.

BNP Paribas REIM France sélectionne et gère le patrimoine immobilier physique de l’OPCI et permet à l’investisseur de profiter de son expérience et de son savoir-faire, en contrepartie de frais de gestion.

La gestion des actifs financiers et une partie des liquidités sont confiées, au sein du même groupe, à BNP Paribas Asset Management.

- Un investissement abordable: le montant minimum de souscription est de 100 euros.

- Une gestion clés en main : Une équipe de professionnels s’occupent de tout et gèrent pour vous les investissements, moyennant une commission de gestion annuelle.

- Une épargne à disposition: En cas de besoin vous pouvez demander à tout moment le rachat des action souscrites (Le capital n’est pas garanti).

- Une démarche d’investissement responsable: BNP Paribas REIM France s’engage en matière de responsabilité environnementale, sociale et de gouvernance au travers d’une charte RSE (responsabilité sociale et environnementale). Et est signataire des Principes de l’Investissement Responsable (PRI) charte instituée par l’O.N.U.

L’OPCI BNP PARIBAS DIVERSIPIERRE RÉCOMPENSÉ PAR UN PRIX AUX VICTOIRES DE LA PIERRE PAPIER

L’OPCI BNP BARIBAS DIVERSIPIERRE a été élu meilleur OPCI inférieur à 5 ans 2018 par un jury constitué de professionnels de l’immobilier et de journalistes spécialisés de la revue Gestion de Fortune.

Prix du meilleur OPCI inférieur à 5 ans pour l’année 2018.

Cette récompense vient souligner la performance de BNP Paribas Diversipierre. Sur l’année 2015, elle a atteint, à dividende réinvesti, 7,05%, tout en présentant une volatilité maitrisée, de 4,25%*.

Ainsi, sur l’année 2015, BNP Paribas Diversipierre affiche un couple performance/risque intéressant.

(*) Les performances passées ne préjugent pas des performances futures. Le rendement et le capital ne sont pas garantis.

Les « Victoires de La Pierre-Papier » conduites par Gestion de Fortune ont pour objectif de sélectionner les produits les plus performants à travers toute la gamme de véhicules immobiliers collectifs accessibles aux épargnants (pour en savoir plus : www.lesvictoiresdelapierre.com).

Prix de performance OPCI 2018

Pyramide de la gestion de patrimoine

Investissement conseil

VOS QUESTIONS - NOS RÉPONSES

Existe-t-il une garantie pour mon capital ?

Non, BNP PARIBAS REIM n’apporte aucune garantie en capital.

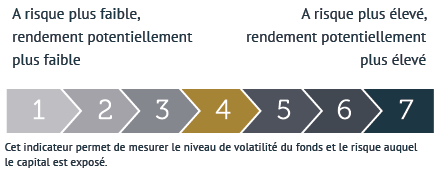

Cet OPCI, majoritairement investi en immobilier présente un niveau de risque moyen de perte en capital, soit un niveau de

4. La catégorie de risque associée à cet OPCI n’est pas garantie et pourra évoluer dans le temps.

Le capital investi et le rendement ne sont pas garantis et dépendent de conditions des marchés immobiliers et financiers.

Toutefois ce risque est atténué par la stratégie d’investissement de l’OPCI et sa gestion par des professionnels.

Ai-je la possibilité de vendre à tout moment ?

Oui, les demandes de rachat sont honorées :

- en cas d’investissement en compte d’instruments financiers, dans un délai de 7 jours ouvrés après la date d’établissement de la Valeur Liquidative** (bimensuelle) ;

- en cas d’investissement dans le cadre d’un contrat d’assurance-vie ou de capitalisation, dans les délais prévus par les dispositions contractuelles.

La Valeur Liquidative est établie le 15 de chaque mois et le dernier jour ouvré de chaque mois.

La somme que vous récupérerez pourra être inférieure à celle que vous aviez investie, en cas de baisse de la valeur des actifs de la SPPICAV, en particulier du marché immobilier, sur la durée de votre placement. La durée de placement recommandée est de 8 ans minimum.

Quelle fiscalité s’applique ?

- Investissement en direct :

Les revenus : les dividendes perçus d’une SPPICAV sont soumis au barème progressif de l’Impôt sur le Revenu et n’ouvrent droit à aucun abattement. Ils sont soumis aux prélèvements sociaux et au prélèvement non libératoire à titre d’acompte sur l’Impôt sur le Revenu selon les taux en vigueur.

Les plus et moins-values : Les plus-values réalisées par le porteur personne physique sur les cessions de titres de SPPICAV sont soumises au régime des plus-values sur valeurs mobilières ; ces plus-values sont imposées au barème progressif de l’impôt sur le revenu après application d’un abattement égal à 50 % du gain net si les titres ont été détenus pour une durée supérieure à 2 ans et inférieure à 8 ans et 65 % du gain net si les titres ont été détenus pour une durée supérieure ou égale à 8 ans. Les prélèvements sociaux sont dus sur la plus-value avant abattement.

Les moins-values, après application de l’abattement résultant de la durée de détention (comme pratiqué pour les plus-values), sont imputables sur les gains réalisés la même année et sur les dix années suivantes.

- Investissement dans le cadre de l’assurance-vie :

Dans le cadre d’un investissement en unité de compte d’un contrat d’assurance-vie, la fiscalité de l’assurance-vie s’applique.

Comment évolue le marché de l’immobilier d’entreprise par rapport à l’immobilier résidentiel ?

Le marché de l’immobilier d’entreprise bénéficie d’un rendement locatif historiquement supérieur à celui de l’immobilier résidentiel (source : IPD au 31-12-2010), mais néanmoins plus fluctuant. Il permet une diversification intéressante dans la constitution de votre épargne. En cas de marché défavorable ou de forte décollecte, l’investissement immobilier pourra représenter temporairement 95 % des actifs de l’OPCI.

Quels avantages offre ce placement par rapport à un investissement dans l’immobilier en direct ?

Une diversification de votre patrimoine : produit d’épargne long terme investi principalement en actifs immobiliers d’entreprise non cotés (maximum 60 %) mais également en actifs financiers du secteur immobilier (actions et obligations de sociétés foncières) et en produits monétaires et obligataires.

Une grande accessibilité par rapport à un achat immobilier en direct, qui demande une mise de départ beaucoup plus importante.

Une gestion déléguée de votre placement « clés en main » confié à BNP PARIBAS REIM en contrepartie de frais de gestion.

Un complément de revenus réguliers potentiels sur le compte-titres.

Qu’est-ce qu’un OPCI ?

Un OPCI est un Organisme de Placement Collectif investi en tout ou partie en Immobilier. Ce produit d’épargne a pour objet principal l’investissement dans des immeubles, destinés exclusivement à la location. L’OPCI a une structure et un cadre juridique qui est semblable à ceux des organismes de placement collectif en valeurs mobilières (OPCVM). L’OPCI BNP Paribas Diversipierre est constitué sous la forme d’une SPPICAV.

Qu’est-ce qu’une action foncière?

Une action foncière est un titre de propriété d’une société dont l’objet est la constitution, la gestion et l’exploitation d’un patrimoine immobilier. L’investissement des sociétés peut être fait soit dans un secteur spécifique (bureaux, commerces) soit dans plusieurs secteurs et dans plusieurs pays. L’évolution des actions foncières à la hausse ou à la baisse, est notamment liée à l’évolution des marchés financiers et immobiliers.

Qu’est-ce qu’une obligation foncière?

Une obligation foncière est un titre de dette émis par une institution financière et garanti par des prêts hypothécaires sur des immeubles. L’évolution, à la hausse comme à la baisse, des obligations foncières est notamment liée à l’évolution des marchés financiers et dans une moindre mesure à l’évolution des marchés immobiliers.

A quoi correspondent les frais d’entrée acquis à l’OPCI ?

Lors de l’investissement dans l’OPCI, l’actionnaire peut avoir accès à un patrimoine déjà créé. L’acquisition de ce patrimoine a représenté des frais et des taxes supportés par l’OPCI et les investisseurs déjà présent. Ces frais d’entrée ont pour rôle de créer une égalité entre les investisseurs déjà présent et les nouveaux investisseurs. Ces frais sont perçus par l’OPCI et viendront augmenter sa Valeur Liquidative. Ces frais sont fixés par BNP PARIBAS REIM.

A quoi correspondent les frais de fonctionnement et de gestion ?

Ces frais comprensent l’ensemble des frais supportés de manière récurrente par l’OPCI afin d’en assurer le fonctionnement. Ils incluent notamment la rémunération de BNP PARIBAS REIM pour ses prestations, les frais et charges liés à l’administration de l’OPCI et à sa vie sociale, les frais liés à la valorisation des actifs (évaluateurs immobiliers)…

A quoi correspondent les frais d’exploitation immobilière ?

BNP Paribas Diversipierre supporte, de la même manière que lors de l’exploitation d’un immeuble en direct, des frais et des charges notamment liés à la gestion de son patrimoine immobilier (charges d’entretien, taxes et impôts immobiliers…).

A quoi correspondent les frais liés aux transactions immobilières ?

BNP Paribas Diversipierre supporte, de la même manière que lors de l’exploitation d’un immeuble en direct, des frais lors des transactions relatives à son patrimoine immobilier, ainsi que d’autres frais, notamment d’études techniques et d’évaluation des actifs.

(1) Les performances sont affichées hors frais et commissions à la charge de l’investisseur, et avant fiscalité, prélèvements sociaux. Les performances sont calculées dans la devise de référence, sur des données historiques qui ne peuvent donner aucune garantie quant au rendement futur. Elles comprennent les recettes brutes cumulées et sont affichées hors frais et commissions à la charge de l’investisseur. Les performances calendaires couvrent des périodes complètes de 12 mois pour chaque année civile. Les rendements passés peuvent être trompeurs et ne sont pas un indicateur fiable pour déterminer le rendement futur. La valeur des investissements peut varier à la hausse ou à la baisse selon l’évolution des marchés.

Le droit de rétractation prévu par l’article L.341-16 du Code monétaire et financier, relatif au démarchage, ne s’applique pas aux actions de BNP Paribas Diversipierre. Ce document ne doit pas être considéré comme une sollicitation, un conseil en investissement, une recommandation ou une offre de souscrire ou de conclure une quelconque opération sur cet instrument financier et n’emporte aucun engagement contractuel de la part de BNP Paribas.

L’OPCI détient directement et/ou indirectement des immeubles dont la vente exige des délais qui dépendront de l’état du marché immobilier. En cas de demande de remboursement de vos Actions dans le cadre d’un Compte d’Instruments Financiers, les fonds vous seront versés dans un délai de 7 Jours Ouvrés à partir de la Date Limite de Centralisation Rachat. En cas de demande de rachat dans le cadre d’un contrat d’assurance-vie ou de capitalisation, les fonds vous seront versés dans un délai conforme aux dispositions de votre contrat.

Le capital et le rendement ne sont pas garantis et dépendent des conditions des marchés immobiliers et financiers. La valeur de remboursement pourra être inférieure au montant de votre investissement en cas de baisse de la valeur des actifs de l’OPCI sur la durée de votre placement.

La durée de placement recommandée est de 8 ans minimum.

(2) La Valeur Liquidative est obtenue en divisant l’actif net de l’OPCI par le nombre total d’actions.

Société de gestion agréée par l’AMF sous le numéro GP07000031 en date du 1er juillet 2007 et ayant obtenu son agrément en qualité de société de gestion de portefeuille au titre de la Directive 2011/61/UE (AIFM) le 15 avril 2014