6 raisons d'investir dans ce placement financier dynamique en assurance-vie.

-

Objectif de coupon** :

8%* net / an du nominal

-

Des revenus

tous les semestres :Coupons versés si le cours de l'Action de Référence clôture au dessus de -50%**

-

Protection du

capital conditionnelle à échéance :Capital protégé** jusqu'à -50% de baisse de l'Action de Référence

-

Remboursement

anticipé :Possible dès le 1er semestre

-

Échéance maximale

du placement :Novembre 2022

-

Actions sous-jacentes :

Engie SA, TechnipFMC, Total SA

Avertissement

Titre de créance complexe de droit suisse présentant un risque de perte en capital en cours de vie (rachat, décès, arbitrage) et à échéance. Produit de placement risqué en unité de compte d'un contrat d'assurance-vie alternatif à un investissement dynamique risqué de type actions. Rendement soumis à conditions et éventuels frais, avant prélèvements sociaux et impôts. Durée de placement conseillée 6 ans.

Quels sont les risques de ce placement ?

-

Risque de perte du capital**

-

Risque de défaut et de crédit

de l’émetteur et du garant

-

Gain, perte en capital

si revente avant échéance (rachat, arbitrage, décès)

-

Titre de créance complexe de droit suisse

présentant un risque de perte en capital en cours de vie (rachat, décès, arbitrage) et à échéance

Avertissement

Titre de créance complexe de droit suisse présentant un risque de perte en capital en cours de vie (rachat, décès, arbitrage) et à échéance. Produit de placement risqué en unité de compte d'un contrat d'assurance-vie alternatif à un investissement dynamique risqué de type actions. Rendement soumis à conditions et éventuels frais, avant prélèvements sociaux et impôts. Durée de placement conseillée 6 ans.

Objectif de gain

Objectif de gain annuel net des frais du contrat d'assurance-vie fixe plafonné** : 8%* net du nominal (soit 4,5%* semestriel brut et donc 9%* annuel brut du nominal)

Conditions de marché

Au 16 Mars 2018 ce placement cote environ : 96,95% du nominal.

Action de Référence

- L’Action de Référence se définit comme étant l’action la moins performante parmi les 3 actions sous-jacentes. Ainsi, l’action constituant l’Action de Référence peut varier au cours de la durée d’investissement conseillée.

- Actions sous-jacentes : Engie SA, TechnipFMC, Total SA

Mécanisme de remboursement anticipé

Dès le 1er semestre, et à chaque date de constatation semestrielle suivante (indiquées dans la brochure), le produit peut être remboursé par anticipation si le cours de l’Action de Référence clôture au-dessus du seuil de remboursement anticipé.

Protection conditionnelle du capital

- Hypothèse 1 :

À l’échéance, si le cours de l’Action de Référence n’a pas baissé de 50% ou plus par rapport à son niveau à la date de fixation initiale, l’investisseur devrait recevoir 100% de la valeur nominale.

- Hypothèse 2 :

Si au contraire, le cours de l’Action de Référence a baissé de 50% ou plus par rapport à son niveau à la date de fixation initiale, l’investisseur devrait recevoir la valeur finale de l’Action de Référence*.

Dans l’hypothèse 2, l’investisseur subit une perte en capital. Cette perte est totale si le cours de l’Action de Référence enregistre une performance de -100%. La Valeur Finale de l’Action de Référence est égale à 100% de la valeur nominale moins la performance négative de l’Action de Référence.

Dates clés

- Date de fixation initiale : 27 Octobre 2016.

- Date d’émission du placement : 11 Novembre 2016.

- Date de remboursement maximale : 03 Novembre 2022.

- Echéance maximale du placement : 6 ans soit le 27/10/2022.

Autres caractéristiques

- A échéance des 6 ans, si le cours de l’Action de Référence n’a pas baissé de 50% ou plus par rapport à son niveau à la date de fixation initiale, l’investisseur reçoit* l’intégralité du capital initialement investi à sa valeur nominale.

- Investissement au marché secondaire : le placement Phoenix Energie Novembre 2016 n’est disponible actuellement que dans le cadre d’une souscription au marché secondaire. Les conditions de souscription évoluent en permanence en fonction des marchés financiers. L’investissement ne se fera donc pas à la valeur nominale du placement (1000€ par part), mais à une valeur déterminée par le marché.

- Valeur Liquidative du placement au 23 Mars 2017 : 102% du nominal environ.

- Unité de compte & Frais : Unité de Compte soumise, le cas échéant, à des frais d’entrée de 1% maximum et des frais de gestion de 1% lié au contrat d’assurance-vie.

- Placement de type Phoenix : les coupons* sont détachables semestriellement.

- Capital : non garanti, mais bénéficiant d’une protection conditionnelle**.

- Actions sous-jacentes : Engie SA, TechnipFMC, Total SA.

- Valeur nominale : 1000€.

- Minimum de souscription (brut de frais) : 10 000€.

- Enveloppe fiscale : Assurance-vie.

- Unité de compte disponible dans le cadre d’un contrat d’assurance-vie. L’assureur s’engage exclusivement sur le nombre d’unités de compte, mais non sur leur valeur, qu’il ne garantit pas.

- Précision : le capital n’est pas investi sur un fonds en euros et il ne s’agit pas d’un placement type obligataire; ce placement ne présente pas de garantie en capital, ni en cours de vie ni à échéance.

- Ce placement est un placement dit Produit Structuré.

- L’investisseur ne bénéficie pas des dividendes des actions Engie SA, TechnipFMC, Total SA.

- Le produit est émis par EFG International Finance (Garant : EFG Bank AG, Zurich) et soumis au risque de défaut de l’émetteur. L’investisseur prend un risque de perte en capital non mesurable a priori, si les titres de créance sont revendus avant la date de remboursement final. Les risques associés à ce produit sont détaillés dans la brochure.

Cours, barrières et seuils de déclenchement

| Action Sous-jacente en € |

Niveau de constatation initial au 27/10/2016 | Cours des actions au 22/03/2017 |

Barrière de protection du capital et seuil de déclenchement des coupons (-50%) |

| Engie SA | 13,24 | 12,47 | 6,618 |

| TechnipFMC | 30,25 | 29,50 | 15,13 |

| Total SA | 44,57 | 46,24 | 22,28 |

Descriptif des sous-jacents

ENGIE SA offre une gamme complète de services mondiaux liés à l’électricité, au gaz naturel, à l’énergie et à l’environnement. La société produit, négocie, transporte, stocke et distribue du

gaz naturel et offre des services de gestion de l’énergie et d’ingénierie climatique et thermique.

NB : en Janvier 2017, Technip SA a fusionné avec FMC pour devenir TechnipFMC. Le cours pris en compte est donc celui de TechnipFMC.

TOTAL SA est un acteur majeur de l’industrie pétrolière et gazière et du secteur de la chimie. Présent sur les cinq continents, Total emploie plus de 97 000 collaborateurs et exerce ses activités dans plus de 130 pays. Acteur majeur de l’industrie pétrolière et gazière et du secteur de la chimie, le Groupe est aussi très actif dans les énergies nouvelles.

Le fonctionnement du placement

Le placement financier en assurance-vie , Phoenix Energie Novembre 2016 est exposé aux actions Engie SA, TechnipFMC, Total SA, par le biais d’une indexation à la performance positive ou négative de ces titres.

Phoenix Energie Novembre 2016 est un placement en assurance-vie, qui peut générer, selon certaines conditions, un rendement annuel net de frais de gestion de 9% maximum* par rapport à la valeur nominale. Cet investissement s’adresse aux épargnants désirant participer à la performance des actions sous-jacentes**, Engie SA, TechnipFMC, Total SA.

Mécanisme de paiement des coupons

À partir du 1er semestre, à chaque date de constatation semestrielle suivante, on observe le cours de l’Action de Référence par rapport à son niveau à la date de fixation initiale.

Si le cours de l’Action de Référence clôture au-dessus du seuil de détachement de coupon (50% de son niveau à la date de fixation initiale),

l’investisseur devrait recevoir :

| Un coupon de 4,5% net X nombre de semestres écoulés depuis le dernier coupon versé |

Si le cours de l’Action de Référence a baissé de 50% ou plus par rapport à son niveau à la date de fixation initiale,

l’investisseur ne reçoit pas de coupon :

| Le coupon de 4,5% net est alors mis en mémoire, jusqu’à la prochaine date de constatation semestrielle |

Toutefois dans cette hypothèse, le ou les coupons mis en mémoire peuvent ne pas être versés si, à chaque date de constatation semestrielle et jusqu’à l’échéance, l’Action de Référence a baissé de 50% ou plus par rapport à son niveau à la de de fixation initiale.

Mécanisme de remboursement anticipé

Dès le 1er semestre, si le cours de l’Action de Référence clôture au-dessus de 90% de son niveau à la date de fixation initiale, le produit est remboursé par anticipation et l’investisseur devrait récupérer :

| 100% de la valeur nominale* |

Si le cours l’Action de Référence clôture à ou en-dessous de 90% de son niveau à la date de fixation initiale, on observe le cours de l’Action de Référence à la prochaine date de constatation semestrielle.

| DATE DE CONSTATION | COURS DE L’ACTION DE RÉFÉRENCE | MONTANT DE REMBOURSEMENT |

| Semestre1 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 2 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 3 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 4 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 5 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 6 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 7 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 8 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 9 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 10 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 11 | >90% du cours de fixation initiale | 100% de la valeur nominale |

| Semestre 12 | >90% du cours de fixation initiale | 100% de la valeur nominale |

Mécanisme de protection à maturité

À l’issue de la durée d’investissement conseillée (c’est-à-dire 6 ans) et en l’absence de remboursement par anticipation en cours de vie :

- Si le cours de l’Action de Référence n’a pas baissé de 50% ou plus par rapport à son niveau de fixation initiale, l’investisseur devrait récupérer* :

| 100% de la valeur nominale* |

- Si le cours de l’Action de Référence a baissé de 50% ou plus par rapport à son niveau de fixation initiale, l’investisseur devrait récupérer* :

| 100% de la valeur nominal – (100% – La Valeur finale de l’Action de Référence) |

Dans l’hypothèse 2, l’investisseur subit une perte en capital. Cette perte est totale si le cours de l’Action de Référence enregistre une performance de -100%.

La valeur finale de l’Action de Référence est égale à 100% de la valeur nominale moins la performance négative de l’Action de Référence.

Quels sont les risques de ce placement ?

- Le produit ne comporte pas de protection du capital. L’investisseur est exposé au risque de perte en capital à l’échéance si le cours de l’Action de Référence a baissé de 50% (c’est-à-dire clôture à 50% ou moins)ou plus par rapport à son niveau de fixation initiale.

- L’investisseur perdra l’intégralité de son capital si à l’échéance, le cours de l’Action de Référence enregistre une performance de -100%. Cependant la perte maximale ne peut en aucun cas excéder le capital initialement investi (plus frais et fiscalité applicables au cadre d’investissement et commissions de souscription).

- Avant l’échéance, la valeur du produit sur le marché secondaire est influencée par différents paramètres (parmi lesquels la volatilité et les taux d’intérêt) et peut être inférieure à 100% du capital.

- Risque découlant de la nature du produit : en cas de revente des titres de créance avant la date de remboursement final, il est impossible de mesurer a priori le gain ou la perte possible, le prix pratiqué dépendant alors des paramètres de marchés du jour. La perte en capital peut être partielle ou totale. Le cadre d’investissement du produit étant un contrat d’assurance vie, le dénouement ou le rachat partiel (arbitrage, décès) de celui-ci peut entraîner le désinvestissement des unités de compte adossées aux titres de créance avant leur date de remboursement final.

- L’investisseur ne connaît pas à l’avance la durée exacte de son investissement qui peut être de 6 ans maximum à partir du 11 Novembre 2016, en fonction de la performance des titres Engie SA, TechnipFMC, Total SA.

- Bien que la durée d’investissement conseillée pour bénéficier de l’application de la formule de remboursement est de 6 ans, le produit peut faire l’objet d’un remboursement anticipé à chaque date de constatation semestrielle (à partir du semestre 1), si le cours de l’Action de Référence clôture au-dessus du seuil de remboursement anticipé.

- L’investisseur ne percevra pas les dividendes détachés par les actions Engie SA, TechnipFMC, Total SA, contrairement à un investissement direct dans les actions sous-jacentes.

- Risque sur le montant de remboursement : ce montant dépend de la performance des actions Engie SA, TechnipFMC, Total SA (dividendes non réinvestis).

- Risque sur le prix de marché : la valorisation du produit en cours de vie peut connaître d’importantes fluctuations, en raison de l’évolution, non seulement du cours des actions, mais aussi de sa volatilité, des taux d’intérêt . La valeur du produit peut être inférieure à 100% du capital nominal.

- Risque de crédit : l’investisseur est exposé à une dégradation de la qualité de crédit de l’émetteur et du garant (qui induit un risque sur la valeur de marché du produit) et à un éventuel défaut de l’émetteur et/ou du garant (qui induit un risque sur le remboursement).

- Risque d’illiquidité : il se peut qu’un, ou le cas échéant, plusieurs sous-jacent(s) soi(en)t ou devienne(nt) illiquide(s) pendant la durée de vie du produit. La non-liquidité d’un sous-jacent peut conduire à de plus grands spreads entre le cours acheteur et le cours vendeur du produit et/ou pour une période de temps prolongée à l’achat et/ou à la vente du sous-jacent respectif à acquérir, liquider ou disposer lors de transactions de couverture ou d’actif(s) ou de réaliser, récupérer ou remettre le produit de cette transaction de couverture ou d’actif(s) qui pourrait impliquer un remboursement ou une livraison reporté(e) et/ou un montant de remboursement modifié(e)(s), comme raisonnablement déterminé par l’agent de calcul.

- Le rendement de Phoenix Energie Novembre 2016 à l’échéance est très sensible à une faible variation de l’action autour du seuil de 50% autour de sa valeur initiale.

- Un ou plusieurs coupons peuvent ne pas être versés si, à l’échéance, le cours de l’Action de Référence clôture à ou en-dessous de 50% de son niveau à la date de fixation initiale.

- Dans un contexte de marché baissier (cours de clôture de l’Action toujours inférieur à son niveau initial ou inférieur à 50% de son niveau initial à l’échéance), aucun coupon ne sera versé.

- La revente avant échéance (rachat, décès, arbitrage) peut entraîner un gain ou une perte en capital.

- L’attention des investisseurs est attirée sur la section Facteurs de risque (Risk factors) de la documentation juridique du Termsheet disponible sur simple de demande, à laquelle les investisseurs doivent se référer afin d’appréhender au mieux les risques liés à la souscription du produit objet de la présente communication.

- Unité de compte disponible dans le cadre d’un contrat d’assurance-vie : L’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas.

Les avantages de PHOENIX ENERGIE NOVEMBRE 2016

- L’investisseur peut recevoir un coupon de 4,5%* net du nominal par semestre si, à chaque date de constatation semestrielle (à partir du semestre 1), le cours de l’Action de Référence clôture au-dessus de 50% de son niveau à la date de fixation initiale.

- A l’échéance, si le cours de l’Action de Référence n’a pas baissé de 50% ou plus par rapport à son niveau à la date de fixation initiale, la valeur nominale sera intégralement remboursé.

- En cas de remboursement anticipé, l’investisseur récupère l’intégralité du nominal (dans le cadre d’un investissement au marché secondaire) et les coupons relatifs aux semestres écoulés en réduisant ainsi son exposition au risque de crédit et de défaut de l’émetteur et du garant.

A noter : Produit pouvant faire l’objet d’un remboursement anticipé à chaque semestre (à partir du semestre 1) si le cours de l’Action de Référence clôture au-dessus du seuil de remboursement anticipé. Produit présentant un risque de perte en capital à l’échéance ou en cours de vie si l’investisseur décide de revendre ses titres de créance avant l’expiration de la durée d’investissement conseillée ci-dessus. L’investisseur est exposé au risque de crédit et de défaut de l’émetteur (EFG International Finance (Guernsey) Ltd.) et du garant (EFG Bank AG, Zurich, Suisse) de ce produit.

Scénarios

Les données chiffrées utilisées dans ces illustrations et ces simulations historiques n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du produit. Elles ne préjugent en rien des résultats futurs.

Hors frais et fiscalité applicables au cadre d’investissement et sous déduction des commissions de souscription. Les Taux de Rendement Annuel sont à envisager hors frais.

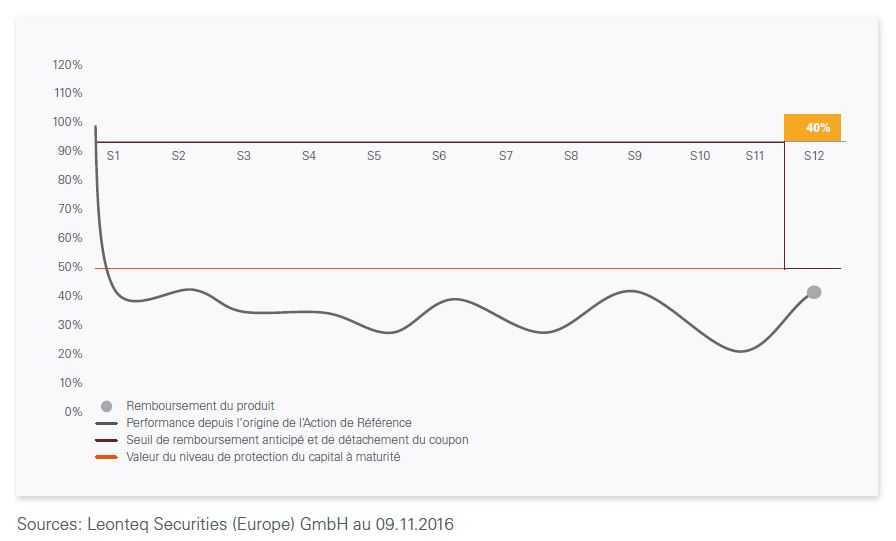

Scénario défavorable

Taux Rendement Annualisé brut avant déduction des frais de gestion du contrat et de la fiscalité = -15.68% sur la base de la valeur nominale

Le mécanisme de remboursement anticipé n’est jamais activé (c’est-à-dire qu’à chaque date de constatation semestrielle, le cours de l’Action de Référence clôture à ou en-dessous de son niveau à la date de fixation initiale).

Aux dates de constatations semestrielles 1 à 12 (S1 à S12 dans le graphique ci-dessous), le cours de l’Action de Référence clôture en-dessous de 50% de son niveau à la date de fixation initiale.

À l’échéance (S12 dans le graphique ci-dessous), le cours de l’Action de Référence clôture à 40% de son niveau à la date de fixation initiale, son cours a donc baissé de plus de 50%.

Dans ce scénario, l’investisseur ne reçoit aucun coupon au titre des semestres 1 à 12 et ne devrait récupérer à l’échéance que 40% de la valeur nominale

Dans ce scénario, l’investisseur subit à l’échéance la perte de 50% du capital investi.

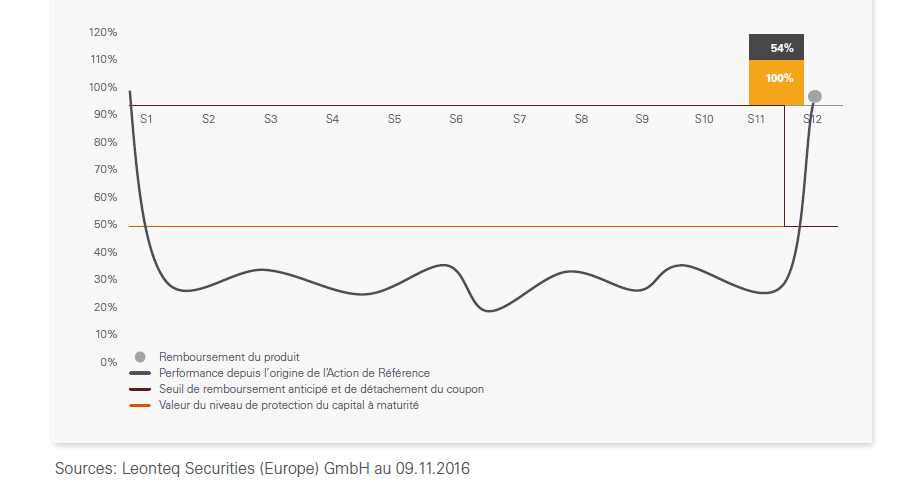

Scénario médian

Taux Rendement Annualisé brut avant déduction des frais de gestion du contrat et de la fiscalité = +6.62% sur la base de la valeur nominale

Le mécanisme de remboursement anticipé n’est jamais activé (c’est-à-dire qu’à chaque date de

constatation semestrielle, le cours de l’Action de Référence clôture à ou en-dessous de son niveau à la date de fixation initiale).

Aux dates de constatations semestrielles 1 à 11 (S1 à S11 dans le graphique ci-dessous), le cours de l’Action de Référence clôture en-dessous de 50% de son niveau à la date de fixation initiale.

À l’échéance (S12 dans le graphique ci-dessous), le cours de l’Action de Référence clôture à 96% de son niveau à la date de fixation initiale.

Dans ce scénario, l’investisseur devrait récupérer à l’échéance : 100% de la Valeur nominale + un coupon de 54% (4,50% au titre du semestre 12 + 11 x 4,50% brut mis en mémoire au titre des semestres 1 à 11).

Scénario favorable

Taux Rendement Annualisé brut avant déduction des frais de gestion du contrat et de la fiscalité = +8,00% (Hors frais de fiscalité) sur la base de la valeur nominale

À la date de constatation semestrielle 1, le cours de l’Action de Référence clôture en dessous de 50% de son

niveau à la date de fixation initiale. Le mécanisme de remboursement anticipé est activé.

L’investisseur devrait recevoir: 100% de la valeur nominale + un coupon de 4,00% au titre du semestre 1.

Cette description générale du produit est uniquement destinée à votre information. Les conditions et modalités ne sont données qu’à titre d’exemple. Les scénarios, graphiques et données chiffrées utilisés dans ce document n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du produit.

Hors frais et fiscalité applicables au cadre d’investissement et sous déduction des commissions de souscription. Les Taux de Rendement Annuel sont à envisager hors frais.

Événements exceptionnels affectant les sous-jacents : ajustement, substitution, remboursement ou résiliation anticipée, afin de prendre en compte les conséquences sur le produit de certains événements extraordinaires pouvant affecter l’instrument ou les instruments sous-jacents du produit, la documentation relative au produit prévoit (i) des modalités d’ajustement ou de substitution et, dans certains cas (ii) le remboursement anticipé du produit. Ces éléments peuvent entraîner une perte sur le produit. LA VALEUR DE VOTRE INVESTISSEMENT PEUT VARIER. LES DONNÉES RELATIVES AUX PERFORMANCES PASSÉES ONT TRAIT OU SE RÉFÈRENT A DES PÉRIODES PASSÉES ET NE SONT PAS UN INDICATEUR FIABLE DES RÉSULTATS FUTURS. CECI EST VALABLE EGALEMENT POUR CE QUI EST DES DONNÉES HISTORIQUES DE MARCHE. L’exactitude, l’exhaustivité ou la pertinence de l’information provenant de sources externes n’est pas garantie, bien qu’elle ait été obtenue auprès de sources raisonnablement jugées fiables. Sous réserve des lois applicables, Leonteq AG n’assume aucune responsabilité à cet égard. Les éléments du présent document relatifs aux données de marchés sont fournis sur la base de données constatées à un moment précis et qui sont susceptibles de varier.

Vos Questions - Nos Réponses

Existe-t-il une garantie pour mon capital ?

Non, l’émetteur n’apporte aucune garantie en capital. L’investisseur peut subir une perte en capital à l’échéance et ne pas recevoir de coupons.

Par ailleurs, l’assureur s’engage exclusivement sur le nombre d’unité de compte et non sur leur valeur, qu’il ne garantit pas.

Mon capital est-il bloqué ?

Non, il est possible de sortir quand vous voulez. Mais en fonction des conditions du marché, vous pouvez enregistrer un gain ou une perte sur votre capital, notamment en cas de rachat, décès, arbitrage.

Quelle fiscalité s’applique sur les plus-values ?

La fiscalité en vigueur est celle de l’assurance-vie.

Est-ce que je perçois régulièrement des revenus de mon capital avec cet investissement ?

Cela n’est pas garanti. Les éventuels coupons, qui ne sont pas garantis, pourront être versés semestriellement, si le cours de l’Action de Référence clôture au-dessus du seuil de détachement du coupon.

L’investisseur prend un risque de perte en capital non mesurable à priori si les titres de créance sont revendus avant la date de remboursement final. Les risques associés à ce produit sont détaillés dans la brochure disponible auprès de nos conseillers.

Titre de créance complexe de droit suisse présentant un risque de perte en capital en cours de vie (rachat, décès, arbitrage) et à échéance. Produit de placement risqué en unité de compte d’un contrat d’assurance-vie alternatif à un investissement dynamique risqué de type actions. Rendement soumis à conditions et éventuels frais, avant prélèvements sociaux et impôts. Durée de placement conseillée 6 ans.

*Le taux de rendement conditionnel servi prend en compte les frais de gestion de 1% applicables au contrat d’assurance-vie, et sous déduction des commissions de souscriptions, avant prélèvements sociaux et impôts. Sauf faillite ou défaut de paiement du Groupe EFG International et de son garant. Une sortie anticipée (rachat, arbitrage, décès) se fera à un cours dépendant de l’évolution des paramètres de marché au moment de la sortie (niveau de l’Action de Référence, des taux d’intérêts, de la volatilité et des spreads de crédit) et pourra entraîner un gain ou une perte sur le capital. Placement présentant un risque de perte totale du capital. Par ailleurs dans le cadre d’un placement en assurance vie, l’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas.

** L’investisseur peut subir une perte du capital à l’échéance et ne pas recevoir de coupons. L’investisseur ne souscrit pas aux actions Engie SA, TechnipFMC, Total SA, mais investit dans un support exposé aux titres Engie SA, TechnipFMC, Total SA.

Le détachement des éventuels coupons se fera si le cours de l’Action de Référence clôture au-dessus du seuil de détachement du coupon.