Pierre Papier : Bilan 2018 et perspectives 2019 des performances SCPI, OPCI.

Publié la première fois le: 20/02/2019 à 16h18

Mis à jour le: 21/02/2019 à 17h11

par Vincent Cudkowicz

Comment se porte le marché de l’immobilier fin 2018 / début 2019 ?

Les indicateurs du marché de l’immobilier de bureaux sont excellents, notamment en Île-de-France.

Le taux de vacance en Île-de-France est de 5,1%. À Paris Ouest, il est passé sous le seuil symbolique de 2%, à 1,7%. À la Défense, le taux est passé sous la barre également des 5%. Pour rappel, en 2014, il était encore autour de 13% à la Défense.

Le taux de vacance baisse du fait de la fin des mesures d’accompagnement : ce taux mesure, en effet, l’effort financier réalisé par les bailleurs lors de la signature d’un nouveau bail, pour conclure un bail. Il se situait, fin 2018, à un niveau inférieur de 20%, alors qu’il avait un atteint un taux de 22% en 2016 . La tendance est en tout cas, à la disparition de ces mesures d’accompagnement, indicateur avancé de la hausse des loyers des bureaux.

En conséquence, la hausse des valeurs locatives a débuté et entraîne mécaniquement une augmentation des loyers faciaux (+8% en un an), corrélée à la baisse des mesures d’accompagnement.

Quel rendement pour les SCPI et OPCI en 2018 ?

Quel rendement pour les SCPI et OPCI en 2018 ?

Les SCPI :

Le rendement moyen des SCPI est autour de 4,35% en 2018, contre 4,43% en 2017 (1). Voir le tableau récapitulatif des rendements 2018 des SCPI.

Nous sommes probablement à un point bas sur le rendement des SCPI. La baisse de distribution des dividendes entre 2017 et 2018 (moins de 0,1 point), est moins forte que par les années passées. Le marché des SCPI de rendement est ainsi, probablement, au creux de la baisse.

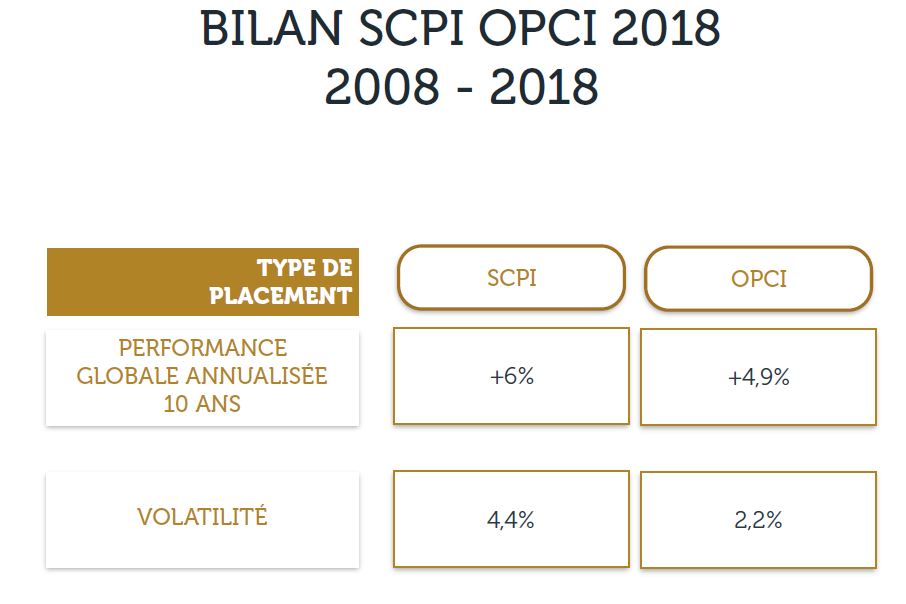

Au surplus, en intégrant les revalorisations de parts, la performance globale de SCPI en 2018 a été de 5,17%. En outre, la volatilité des SCPI reste faible, autour de 4,4%(1) confirmant, si cela était nécessaire, que les SCPI sont désormais, probablement des produits répondant aux aspirations sécuritaires de nombreux épargnants français.

Les OPCI :

Avec un rendement moyen à seulement 1,2% en 2018, marqué par la chute des valorisations de l’immobilier coté européen (notamment les Foncières cotées), les OPCI (Organisme de Placement Collectif en Immobilier) ont subi une forte baisse de performance en 2018, par rapport aux années précédentes. Voir tableau récapitulatif des rendements des OPCI en 2018.

Les causes sont liées à la manière dont ces produits sont construits ; ces véhicules offrent en effet une liquidité plus forte que les SCPI. Cette liquidité est offerte par la poche financière qu’ils incluent.

En général, cette poche financière est de l’ordre de 30% et elle permet aux OPCI de s’exposer aux marchés financiers et aux foncières cotées.

L’exposition des OPCI aux foncières cotées pèse sur leur performance 2018 puisque l’immobilier européen a baissé de près de 16%(2) en 2018.

Source : IEIF / ASPIM 12/02/2019

À Retenir :Le marché de l’immobilier en Île-de-France est extrêmement tendu, l’offre ne répond plus à la demande. Les taux de vacance traduisent en réalité une sous-offre de bureaux. La fin des mesures d’accompagnement, et la pression sur l’offre peuvent nous laisser penser qu’en 2019 les niveaux de distribution des SCPI et des OPCI reprendront le chemin de la hausse. |

Quelles perspectives sur les SCPI et OPCI en 2019 ?

Quelles perspectives sur les SCPI et OPCI en 2019 ?

Outre la remontée des loyers du fait d’un marché en sous-offre, des revalorisations importantes sont à anticiper en 2019.

Les perspectives de rendement en 2019 attractives reposent sur des causes structurelles et économiques :

Re-valorisations des SCPI :

Causes structurelles :

- Pression sur la demande : l’offre immobilière, notamment en Île-de-France, est désormais inférieure à la demande. Le prix est tout simplement le résultat de l’offre et de la demande : avec une pression forte sur l’offre, les biens se valorisent.

- Métropolisation des territoires notamment en Île-de-France : la concentration des activités économiques dans les grandes métropoles entraine un besoin croissant de logements et de bureaux, mais aussi d’entrepôts, comme c’est le cas avec le Grand Paris, par exemple.

Causes économiques :

- Lorsqu’on observe l’évolution des prix moyens du patrimoine de bureaux des SCPI et l’évolution du prix au m² de l’immobilier en France, on s’aperçoit que les SCPI n’ont pas encore transmis tout le potentiel de revalorisation lié à la hausse des prix de l’immobilier en France. En somme, les prix des SCPI de rendement ont un retard à rattraper par rapport aux prix des logements.

- L’environnement de taux de crédit reste extrêmement attractif à des niveaux toujours bas historiquement.

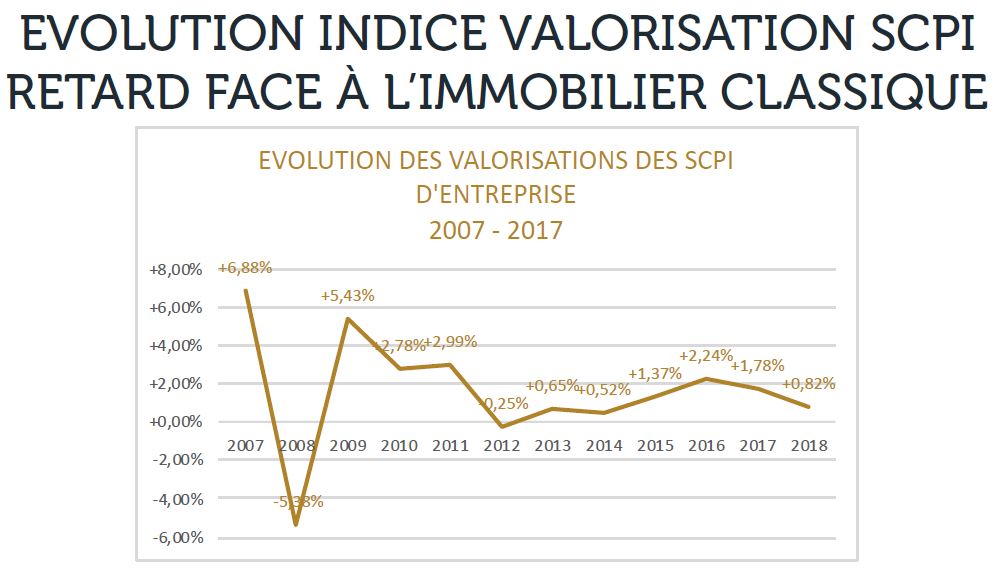

En 2018, l’indice des prix de l’immobilier a évolué de +6% à Paris et +1% au niveau national. En 2017, la progression était respectivement de +7% et +2%. En comparaison, la valorisation des prix de parts des SCPI n’a évolué que de +0,82% en 2018 et +1,78% en 2017. Ce retard dans l’évolution des valorisations de SCPI, devrait se combler en 2019.

- Enfin, l’écart de valeur entre celle des expertises des patrimoines de SCPI et les valeurs de reconstitution ne peut excéder 10% : l’AMF (Autorité des Marchés Financiers) impose aux Gérants de SCPI de faire osciller le prix de parts dans une fourchette comprise en -10% et +10% du prix de reconstitution du patrimoine.

À retenir :L’ensemble de ces facteurs combinés, nous permettent d’anticiper à court-terme en 2019, des revalorisations de parts de SCPI, notamment une fois les valeurs d’expertise réalisées. |

Valorisation des OPCI en 2019 :

Outre les poches immobilières qui devraient se revaloriser en 2019, comme pour les SCPI, les poches financières des OPCI pourraient connaître un fort rebond en 2019, lié d’une part aux marchés financiers, qui ont bien débuté 2019, mais aussi et surtout grâce à la sous-valorisation des foncières cotées :

- Les poches immobilières des OPCI vont bénéficier des revalorisations de patrimoines (comme pour les SCPI)

- Les poches financières attaquées durant l’année 2018 ont notamment subi la chute de près de 16% de valorisation des foncières cotées. Les experts qui suivent ces valorisations, considèrent la décote sur les foncières excessive et anticipent un rebond, dans un contexte de taux d’intérêt qui restent bas. On peut donc s’attendre à un rebond des foncières cotées en 2019.

À retenir :Le rebond attendu des foncières cotées et des marchés financiers, combinés à une revalorisation du parc immobilier (offre inférieure à la demande notamment en Île-de-France) permet de penser qu’il y aura une hausse des performances des OPCI en 2019. |

Dans le domaine de la pierre-papier, quelles thématiques privilégier en 2019?

Dans le domaine de la pierre-papier, quelles thématiques privilégier en 2019?

Première thématique : Le Grand Paris

Objectif : valorisation et performance à moyen terme.

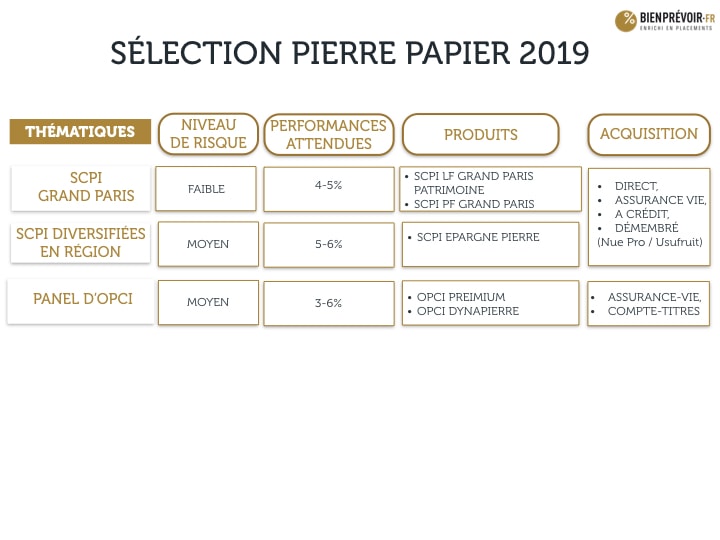

La thématique qui nous paraît la plus pertinente à jouer en 2019 est celle du Grand Paris. Plusieurs facteurs plaident dans ce sens, notamment pour deux SCPI :

Ces SCPI répondent parfaitement au phénomène de métropolisation, car en effet elles profitent de l’attrait croissant pour les zones au-delà de la première couronne parisienne, traduisant l’élargissement de la zone d’attractivité.

Ces 2 SCPI déploient donc une stratégie d’acquisition pertinente dans un marché dynamique, et alors qu’elles détiennent déjà des biens acquis par le passé, dans un marché en sous-offre.

Deuxème thématique : l’immobilier de santé

Objectif : bénéficier d’un secteur immobilier porteur à long terme avec des perspectives de rendements attractives à moyen et long terme.

- L’immobilier de santé offre pour les biens Premium, des rendements de l’ordre 4,25% et 5,25%.

- Deux SCPI permettent de miser sur ce secteur : SCPI Primovie (4,5% en 2018) et SCPI Pierval Santé (5,05%)

Troisième thématique : l’immobilier en région, bien acquis…

Objectif : obtenir des rendements plus agressifs, sans céder aux sirènes des SCPI exotiques souvent très risquées.

SCPI Epargne Pierre de Voisin avec 5,97% en 2018, gérée par une équipe solide, réputée et sérieuse. Cette SCPI opportuniste obtient une rémunération attractive grâce à une diversification en région, et surtout une stratégie d’acquisition vigilante et très sélective, depuis 1968.

Quatrième thématique : les OPCI diversifiés

Objectif : constituer un portefeuille de pierre papier très diversifié et liquide

- Cibler 3 ou 4 OPCI leaders ( Par exemple OPCI Preimium 3,8% en 2018, OPCI Swisslife Dynapierre 5,1% en 2018, OPCI Diversipierre 1,2% en 2018).

- Bénéficier des revalorisations immobilières à venir et du rebond des marchés financiers et des foncières en 2019.

Rappel : les SCPI sont toujours accessibles à crédit dans d’excellentes conditions en pleine propriété ou en nue-propriété.

(1) Source ASPIM / IEIF

(2) Source Indice Euronext IEIF REIT Europe

Vous souhaitez en savoir plus sur les SCPI / OPCI ?

>> Remplissez le formulaire ci-dessous

pour qu’un conseiller indépendant, bienprévoir.fr vous contacte <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous pour vous aider dans vos démarches de placements