Comment se construire un patrimoine en investissant à crédit ?

Publié la première fois le: 21/05/2019 à 15h34

Mis à jour le: 24/09/2019 à 15h09

par Vincent Cudkowicz

En 2018, les SCPI de rendement ont dégagé une performance moyenne de 4,35% (Source IEIF). Leur performance globale s’établit à 5,17% (Source : IEIF), en intégrant la valorisation du patrimoine.

Par ailleurs, les taux d’emprunts ont continué à offrir des taux extrêmement bas. Les derniers baromètres crédits indiquent qu’en moyenne, on emprunte à 1,30% sur 15 ans pour sa résidence principale… L’achat de SCPI à crédit n’a donc jamais été autant attractif qu’en ce moment, même s’il faut rajouter quelques points au taux consenti par les organismes prêteurs lorsqu’il s’agit de SCPI.

Le différentiel entre le rendement des SCPI et le coût du crédit offre toujours une opportunité exceptionnelle de développer son patrimoine en faisant travailler sa banque. Afin de faciliter l’acquisition de SCPI à crédit, découvrez 3 portefeuilles de SCPI, permettant, selon le niveau d’investissement choisi, d’accéder à des niveaux de diversification croissants.

À qui s’adresse l’acquisition de SCPI à crédit ?

À qui s’adresse l’acquisition de SCPI à crédit ?

La capitalisation totale des SCPI, de l’ordre de 55 milliards, continue de progresser d’année en année, devenant ainsi l’un des placements préférés des français, notamment dans un contexte de taux bas, de retour de l’inflation et de chute continue des fonds en euros en assurance-vie. C’est donc un placement qui s’adresse aujourd’hui au plus grand nombre.

L’achat de SCPI à crédit s’adresse autant aux jeunes salariés qui souhaitent débuter leur construction patrimoniale, qu’aux couples déjà bien établis, qui souhaitent préparer leur retraite ou compléter leurs revenus à terme. Il faut généralement être salarié, fonctionnaire ou exercer une profession libérale pour être éligible. Idéalement, il faut être résident fiscal français pour pouvoir établir un dossier de SCPI à crédit, mais le montage s’ouvre désormais aux expatriés ou aux fonctionnaires détachés à l’étranger.

Le financement de SCPI s’adresse tant aux propriétaires de leur résidence principale, qu’aux locataires.

Enfin, les familles monoparentales peuvent également prétendre au financement de SCPI à crédit.

Quel type de SCPI est il possible de financer à crédit ?

Quel type de SCPI est il possible de financer à crédit ?

Il existe de nombreuses solutions pour acquérir des SCPI : en direct, en assurance–vie, en pleine propriété ou en nue–propriété, mais il est évident que l’acquisition de SCPI de rendement à crédit est probablement l’une des meilleures solutions pour se constituer aujourd’hui un patrimoine voire développer son patrimoine existant, quelle que soit sa situation.

Il faut retenir qu’à crédit, il est généralement plus aisé de financer des parts de SCPI détenues en pleine propriété. L’acquisition de parts en nue-propriété est complexe et rarement accessible; toutefois une étude personnalisée est nécessaire pour en avoir le cœur net.

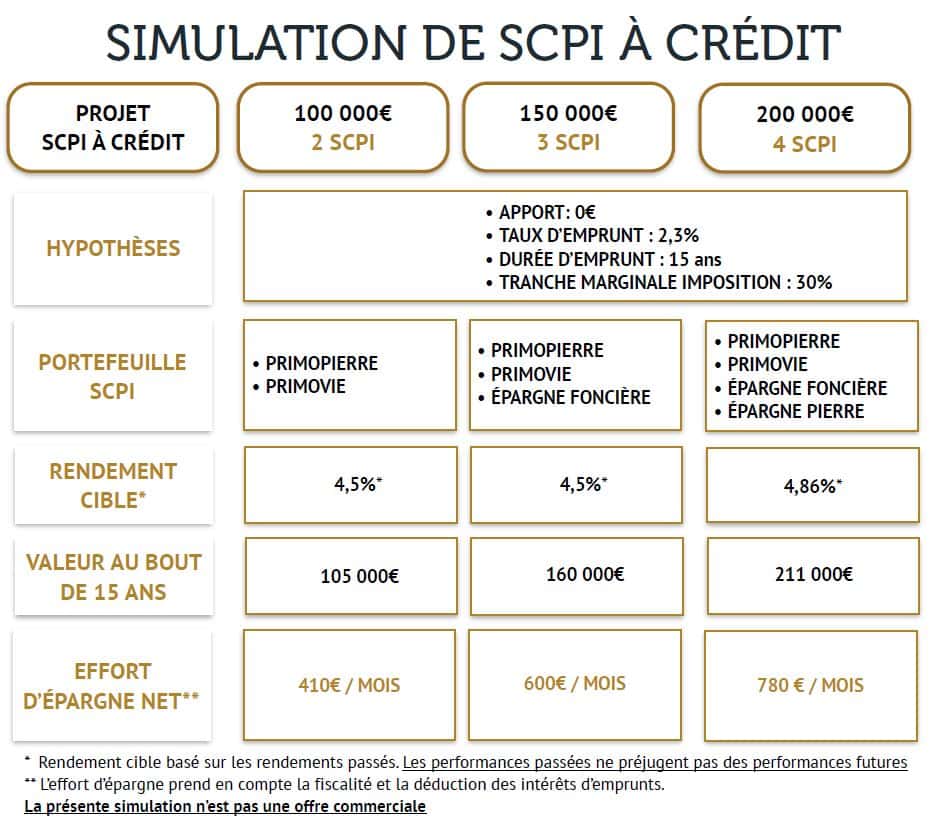

Pour faciliter l’accès aux SCPI à crédit tout en diversifiant votre patrimoine, nous avons constitué 3 portefeuilles de SCPI en fonction du montant d’investissement à crédit choisi :

Portefeuille A : 100 000€ investis sur 2 SCPI

Portefeuille A : 100 000€ investis sur 2 SCPI

- Apport : 0€

- Hypothèse de taux d’emprunt : 2,3%

- Hypothèse de valorisation des SCPI : 1%/ an

- Valorisation du portefeuille constitué, au terme des 15 ans : 105 000€

- Effort net d’épargne mensuel fiscalité comprise : 410€ en moyenne

|

SCPI à crédit 100 K€ |

POIDS |

TDVM 2018* |

RENDEMENT PORTEFEUILLE* |

| PRIMOPIERRE | 50% | 4,5% | 4,50% |

| PRIMOVIE | 50% | 4,5% |

TDVM: Taux de Distribution sur la Valeur de Marché (ou rendement annuel financier) brut avant fiscalité*

Portefeuille B : 150 000€ investis sur 3 SCPI

Portefeuille B : 150 000€ investis sur 3 SCPI

- Apport : 0€

- Hypothèse de taux d’emprunt : 2,3%

- Hypothèse de valorisation des SCPI : 1%/ an

- Valorisation du portefeuille constitué, au terme des 15 ans : 160 000€

- Effort net d’épargne mensuel fiscalité comprise : 600€ en moyenne

| SCPI à crédit 150 K€ | POIDS | TDVM 2018* | RENDEMENT PORTEFEUILLE* |

| PRIMOPIERRE | 34% | 4,5% | 4,49% |

| PRIMOVIE | 33% | 4,5% | |

| ÉPARGNE FONCIÈRE | 33% | 4,46% |

Portefeuille C : 200 000€ investis sur 4 SCPI

Portefeuille C : 200 000€ investis sur 4 SCPI

- Apport : 0€

- Hypothèse de taux d’emprunt : 2,3%

- Hypothèse de valorisation des SCPI : 1%/ an

- Valorisation du portefeuille constitué, au terme des 15 ans : 211 000€

- Effort net d’épargne mensuel fiscalité comprise : 780€ en moyenne

| SCPI à crédit 200 K€ | POIDS | TDVM 2018* | RENDEMENT PORTEFEUILLE* |

| PRIMOPIERRE | 25% | 4,5% | 4,86% |

| PRIMOVIE | 25% | 4,5% | |

| ÉPARGNE FONCIÈRE | 25% | 4,46% | |

| ÉPARGNE PIERRE | 25% | 5,97% |

Que faut il retenir de ces simulations ?

Que faut il retenir de ces simulations ?

La moitié de l’effort d’épargne est financé (net de fiscalité) par les revenus des SCPI : l’effet de levier joue à plein.

Plus le portefeuille acquis est important, moins l’effort d’épargne relatif est élevé.

Notre hypothèse de revalorisation du patrimoine est conservatrice: elle est de seulement 1% et compte tenu du contexte on peut espérer obtenir plutôt +1,5% de revalorisation par an, sur 15 ans. Attention : la valorisation du portefeuille constitué au terme tient compte des frais d’acquisition.

Une fois le crédit remboursé, au bout de 15 ans, le portefeuille dégage des revenus complémentaires. C’est notamment attractif au moment de la retraite ou pour obtenir un complément de revenus.

Les taux d’emprunts pratiqués pour le financement de SCPI sont généralement plus élevés que les taux de crédit immobilier classique. Il faut généralement compter jusqu’à un point supplémentaire, par rapport à un taux de crédit consacré au financement de sa résidence principale. Malgré cela, et grâce aux contexte de taux bas actuel, il est opportun d’acquérir des parts de SCPI à crédit.

L’assurance emprunteur n’est pas requise dans le financement de parts de SCPI à crédit : le nantissement des parts est cependant régulièrement demandé par les organismes prêteurs.

Comment fonctionne le financement de SCPI à Crédit ?

Comment fonctionne le financement de SCPI à Crédit ?

Le mécanisme de financement de SCPI repose sur 2 principes :

Principe n°1 : les distributions de dividendes des sociétés, issus des loyers, viennent compenser / absorber le coût et le remboursement du crédit.

Principe n°2: les parts de SCPI sont généralement nanties par les organismes prêteurs. C’est-à-dire qu’en cas de défaillance de l’emprunteur, le prêteur viendra éventuellement céder les parts des SCPI financées, pour solder la dette à travers le crédit.

Notez, en outre, que les organismes de crédit partenaires de bienprévoir.fr n’exigent pas que les épargnants domicilient leurs revenus auprès de l’organisme prêteur.

L’étude du dossier de financement est en général assez rapide (48 heures), et nécessite d’abord que le Conseiller en gestion de patrimoine établisse une simulation en fonction du montant de SCPI acquises, du type de SCPI choisie par l’épargnant et des taux de crédit en vigueur au moment de la demande.

A noter : l’acquisition sans apport est possible.

Certains acteurs financent même les frais d’acquisition limitant ainsi fortement l’effort d’épargne et les efforts de trésorerie.

Pourquoi l’acquisition de SCPI à crédit est-elle particulièrement attractive actuellement ?

Pourquoi l’acquisition de SCPI à crédit est-elle particulièrement attractive actuellement ?

Outre les avantages issus de la détention de SCPI (diversification du patrimoine, gestion des actifs par un professionnel, valorisation du patrimoine, mutualisation des risques), les avantages lié au financement de SCPI à crédit sont multiples :

1 – Ils permettent de constituer plus rapidement un patrimoine assis sur des biens tangibles et diversifiés, généralement des bureaux voire des commerces, sans être exposé aux performances, parfois erratiques, des marchés boursiers volatiles et irréguliers.

2 – D’un côté, des niveaux de rendements des SCPI qui résistent à la baisse des taux, mais qui profitent à l’inverse des taux de crédits extrêmement attractifs. Au regard de l’excellente tenue du marché de l’immobilier tertiaire (taux d’occupation financiers élevés, baisse des mesures d’accompagnement lors de la signature d’un bail, bonne tenue des loyers, reprise de l’inflation) et des taux de crédit bas, le financement de SCPI à crédit est probablement l’un des meilleurs mécanismes pour se constituer un patrimoine diversifié et capable de procurer des revenus complémentaires à terme, tout en protégeant raisonnablement son capital.

3 – Déduction des intérêts d’emprunts : il est possible de déduire de ses revenus les intérêts d’emprunts du crédit mobilisé, améliorant ainsi le résultat fiscal d’une acquisition de SCPI à crédit.

Quelles sont les autres astuces / leviers qu’il faut avoir en tête dans le cadre d’acquisition de SCPI à crédit :

Quelles sont les autres astuces / leviers qu’il faut avoir en tête dans le cadre d’acquisition de SCPI à crédit :

Allonger la durée du crédit : il est possible d’obtenir des financements jusqu‘à 25 ans actuellement, rendant l’effort d’épargne mensuel moins contraignant.

Utiliser l’avance de votre contrat d’assurance-vie : l’achat à crédit de parts de SCPI logées en assurance-vie n’est pas possible. Cependant, vous pouvez financer l’acquisition de SCPI en assurance-vie en utilisant l’avance d’un autre contrat d’assurance-vie que vous détenez. Cependant, les durées dans ce cas sont raccourcies (6 ans maximum).

Profiter du financement in-fine: usage du crédit « In-fine » nanti par un contrat d’assurance-vie. Dans ce cas, les revenus des SCPI vont pouvoir financer les intérêts du prêt in-fine, couvrir la fiscalité dégagée par les revenus de SCPI, et reconstituer le contrat d’assurance-vie. En savoir plus avec l’article Assurance vie : comment utiliser son épargne pour garantir un crédit, un prêt.

Quelles sont les limites de l’acquisition de SCPI à crédit :

Quelles sont les limites de l’acquisition de SCPI à crédit :

Difficile de passer par son banquier : obtenir un financement de SCPI en faisant l’acquisition d’un coté de parts de SCPI et de l’autre en obtenant un financement via son banquier, rend l’exercice généralement plus compliqué.

Pas d’intérêt de financer à crédit les parts de SCPI investies à l’étranger : les SCPI investies sur le marché allemand, par exemple, n’étant pas soumises au régime fiscale français, il n’est pas intéressant d’acheter à crédit de telles SCPI, puisque les intérêts ne pourront être déductibles.

Conclusion :

Conclusion :

Le financement de parts de SCPI de rendement à crédit est devenu très attractif ces dernières années.

Le croisement de taux d’emprunts bas et la bonne tenue du rendement des SCPI maintenu par un marché tertiaire dynamique notamment en Île-de-France, rend une telle opération très vertueuse.

Afin de limiter les risques d’une telle opération, il faut veiller à sélectionner des SCPI de 1er rang, avec des niveaux capitalisations élevés, quitte à être moins gourmand en terme de rendement.

Enfin, pour chaque profil il est nécessaire de réaliser une étude particulière (salarié du privé, fonctionnaire, célibataires, couples, non-résidents fiscaux…). Votre conseiller en gestion de patrimoine est capable de vous apporter d’une part l’offre de SCPI adéquate, mais aussi la solution de financement adaptée.

Vous souhaitez en savoir plus sur les SCPI à crédit proposées chez bienprevoir.fr ?

>> Remplissez le formulaire ci-dessous

pour qu’un conseiller indépendant, bienprévoir.fr vous contacte <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous pour vous aider dans vos démarches de placements

Politique de confidentialité et désinscription

* TDVM: Taux de Distribution sur la Valeur de Marché (ou rendement annuel financier) brut avant fiscalité. Il est nécessaire d’avoir la pleine jouissance et la pleine propriété de la part sur la période considérée pour bénéficier du revenu affiché. La performance passée n’est pas un indicateur fiable des performances futures . La SCPI ne bénéficie d’aucune garantie ou protection du capital investi et du taux de distribution. Ces placements présentent un risque de perte en capital. La société de gestion ne garantit pas les conditions de revente des parts.

Un crédit engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager L’absence de garantie de revenus et de capital ne remet pas en cause les obligations de remboursement inhérentes à la souscription d’un crédit. En cas de défaut de remboursement, l’associé peut être contraint à vendre ses parts et être amené à supporter un risque de perte en capital. La revente des parts peut éventuellement ne pas couvrir le remboursement du crédit.