Que valent les SCI de rendement face aux fonds en euros ?

Publié la première fois le: 28/05/2019 à 09h29

Mis à jour le: 15/01/2020 à 10h35

par Vincent Cudkowicz

Retour pérenne de l’inflation, taux maintenus à des niveaux bas : un contexte insolite qui ne fait pas les affaires des épargnants, pris en ciseaux entre inflation et taux bas. Les stratégies de placements des investisseurs sont à revoir de fond en comble.

Certains décident d’abandonner le marché de l’épargne en laissant dormir leurs avoirs sur les comptes courants, comme certains chômeurs abandonnent le marché du travail, par dépit, alors qu’il existe des solutions alternatives performantes et robustes.

Ainsi en est-il du fonds en euros qui a définitivement vécu, et qui ne remplit plus sa fonction principale, celle de la protection de l’épargne.

Les SCI de rendement (parfois assimilées à des fonds de fonds immobiliers) en vogue depuis quelques années, offrent des performances attrayantes entre 3 et 6%, avec une volatilité faible (un indicateur du risque). Ces SCI, que l’on peut baptiser SCI de rendement, sont de véritables concurrentes des fonds en euros, sans toutefois en offrir la garantie en capital formelle.

Cependant, l’exposition de ces fonds immobiliers à des marchés robustes et aux perspectives de valorisation solides, notamment à travers l’immobilier tertiaire en France et en Europe, voire désormais à l’immobilier en viager, convainc de plus en plus de Français de basculer leurs liquidités de leur vieux fonds en euros, vers ce type de supports.

Quelle est la performance en taux réel des fonds en euros en 2018, en tenant compte de l’inflation ?

Quelle est la performance en taux réel des fonds en euros en 2018, en tenant compte de l’inflation ?

En 2018, le taux net moyen servi par l’ensemble des fonds en euros a été de 1,6% tiré vers le haut par quelques fonds euros immobiliers notamment.

Pire, d’après les calculs de bienprévoir.fr, les détenteurs de fonds en euros des grands réseaux bancaires ont encore plus souffert avec des taux servis par les « BIG 7 » français à 1,3% ! (BNP, Crédit Agricole, SG…).

En tenant compte de l’inflation à 1,8% en 2018 et des prélèvements sociaux (17,2%), les taux réels nets des fonds euros ont été en moyenne de -0,5%, et de -0,7% pour les fonds en euros des réseaux bancaires !

En 2018, la seule solution pour rester en « territoire » de rendement réel net positif était de se positionner sur des fonds en euros exposés à l’immobilier, comme Sécurité Pierre Euro (+3,2% en 2018) ou Euro Allocation Long Terme 2 (+2,9%), mais qui imposent des conditions de souscriptions assez sévères et restrictives.

À RETENIR :

|

Pourquoi le rendement des fonds en euros n’augmente pas alors que l’inflation est de retour ?

Pourquoi le rendement des fonds en euros n’augmente pas alors que l’inflation est de retour ?

Les fonds en euros sont des produits à forte inertie : cette inertie est directement liée à la composition des fonds en euros, essentiellement investis en obligations d’État long terme qui offrent des rendements très bas depuis quelques années, et notamment depuis la crise des dettes souveraines.

Par ailleurs, alors que l’inflation montre des signes de vigueur depuis 2 ans maintenant, les taux d’emprunts d’État comme celui de la France par exemple, continuent à osciller sur des niveaux extrêmement bas, autour de 0,2% à 0,7% à 10 ans, du fait des politiques accommodantes de la BCE. Certains parlent d’ailleurs de la « politique répressive de la BCE à l’égard de l’épargne ». Le Bund Allemand continue à naviguer, même, en taux négatifs !

Dans ce contexte, les fonds en euros ne verront pas leur taux de rendement servi augmenter de façon significative à moyen terme.

À RETENIR :

|

Pour autant les fonds en euros sont encore perçus par certains comme le placement sécurisé par excellence ? Mais est-ce vraiment le cas ?

Pour autant les fonds en euros sont encore perçus par certains comme le placement sécurisé par excellence ? Mais est-ce vraiment le cas ?

Là aussi, le bât blesse : en effet, en cas de remontée des taux, les épargnants réaliseraient un arbitrage évident, et seront enclins à retirer leur épargne de leur fonds en euros, brutalement pour orienter leur épargne vers de nouveaux fonds plus rémunérateurs.

C’est d’ailleurs, pour cette unique raison, que la France a pris les devants en voulant protéger son système financier à travers la Loi Sapin 2, en novembre 2016 : l’objectif de cette loi est en effet de pouvoir contraindre l’épargnant à ne pas retirer ses fonds, alors qu’un « appel d’air » pourrait avoir lieu en cas de remontée brutale des taux.

La sécurité du fonds en euros à la française, est donc toute relative voire une impasse, lorsqu’on envisage ce scénario, relativement plausible.

À RETENIR :

|

Quelles sont les alternatives crédibles aux fonds euros des contrats d’assurance-vie ?

Quelles sont les alternatives crédibles aux fonds euros des contrats d’assurance-vie ?

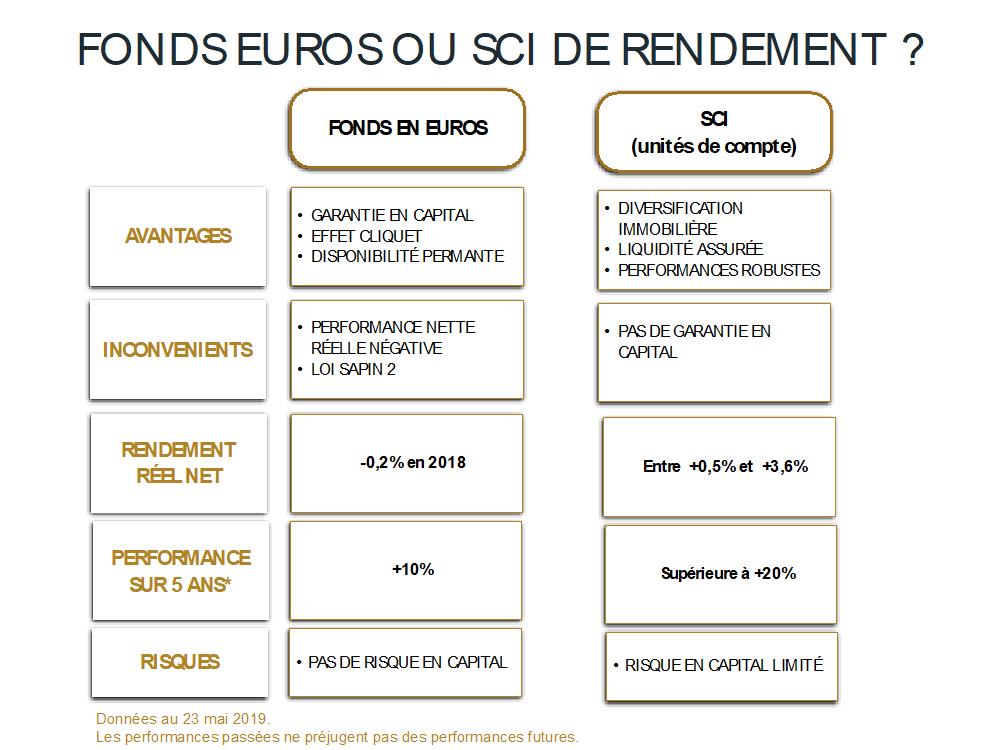

Avant tout, ce serait mentir que de soutenir qu’il existe un produit qui soit une alternative à ce fameux fonds en euros et qui offre encore 3 avantages principaux et théoriques :

- Garantie de l’épargne : on vient de démontrer la fragilité de cette garantie

- L’effet cliquet : une performance acquise l’est définitivement

- Une disponibilité des fonds permanente

Il n’existe, sur le marché de l’épargne français, aucun autre produit qui puisse offrir simultanément ces avantages, tout en offrant un taux de rendement de l’épargne supérieur à celui que les fonds en euros ont offerts ces dernières années.

À RETENIR :

|

Dans ce cas, comment remplacer un fonds en euros ? Que recherchent les investisseurs qui décident d’abandonner le fonds en euros ?

Dans ce cas, comment remplacer un fonds en euros ? Que recherchent les investisseurs qui décident d’abandonner le fonds en euros ?

Les investisseurs qui acceptent aujourd’hui d’abandonner leur fonds en euros recherchent essentiellement les caractéristiques suivantes :

- Une volatilité faible de leur épargne à l’abri des soubresauts des marchés financiers ; en soit un placement stable mais qui offre un rendement pérenne

- Une disponibilité des fonds

- Une diversification des investissements.

Les solutions sur le marché de l’épargne qui se rapprochent le plus du fonds en euros et qui répondent à ces attentes se trouvent aujourd’hui probablement sur les fonds immobiliers diversifiés et notamment les « SCI de rendement », qui investissent sur les meilleures solutions de la « pierre-papier ».

On peut identifier notamment 3 produits phares aujourd’hui sur le marché et qui répondent, aux objectifs des épargnants prudents :

On peut identifier notamment 3 produits phares aujourd’hui sur le marché et qui répondent, aux objectifs des épargnants prudents :

| SCI | Capitalisation M€ | Année de lancement |

| SCI Capimmo (Primonial) | 3 800 | 2007 |

| 548 | 2004 | |

| SCI Viagénérations (Turgot AM) | 31 | 2017 |

Données au 23 mai 2019.

Ces 3 placements se caractérisent, en effet, par des niveaux de risque considérés comme assez faibles ; la volatilité actuelle de SCI Capimmo est par exemple inférieure à 1% !

| SCI | Échelle de risque | ||||||

| Capimmo (Primonial) | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| UniCimmo (La Française AM) | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Viagénérations (Turgot AM) | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| <- Risque faible Risque élevé -> | |||||||

L’indicateur de risque part de l’hypothèse que le placement est conservé 8 ans. L’épargnant risque de ne pas pouvoir vendre facilement son produit, ou de devoir le vendre à un prix qui influera sur le montant qu’il percevrait en retour.

À RETENIR :

|

Quelles sont les stratégies d’investissement de ces 3 fonds immobiliers diversifiés ?

Quelles sont les stratégies d’investissement de ces 3 fonds immobiliers diversifiés ?

Dans les 3 cas, ces SCI ont pour vocation d’investir sur des supports immobiliers diversifiés et complémentaires.

SCI Capimmo, ainsi qu’Unicimmo, ont une stratégie d’investissement proches. Elles se positionnent sur :

- Différents supports de pierre papier: les meilleures SCPI et OPCI du marché,

- Des OPCVM immobiliers

- Des foncières cotées

- Des biens immobiliers en direct

- Une poche liquide et quelques instruments financiers peu risqués, pour accroître la liquidité du placement.

SCI Viagénérations, nouvelle venue sur ce type de support, innove en proposant à ses clients d’investir à travers ce véhicule sur des biens en viager, avec une décote en moyenne de 50%

Le point commun à ces 3 supports réside dans leur seule éligibilité à l’assurance-vie, offrant ainsi une liquidité garantie par l’assureur. (L’assureur garantit le nombre d’unités de compte mais par leur valorisation).

| SCI | Stratégie d’investissement |

| Capimmo (Primonial) | SCPI, OPCI, Foncières cotées |

| UniCimmo (La Française AM) | |

| Viagénérations (Turgot AM) | Immobilier en nue-propriété, viager |

À RETENIR :

|

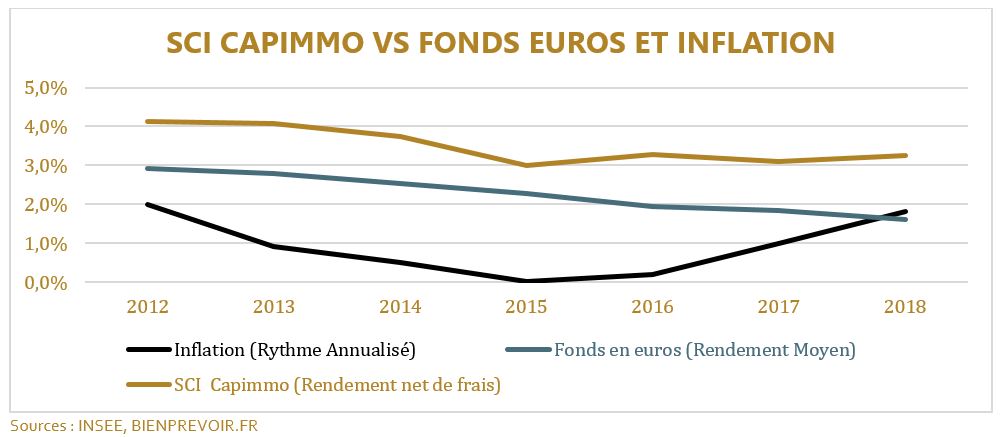

Côté performance, le risque pris par rapport à un fonds en euros en vaut-il la chandelle ?

Côté performance, le risque pris par rapport à un fonds en euros en vaut-il la chandelle ?

Ce type de support ne garantit pas le capital, comme peut le faire un fonds en euros.

Ces produits sont exposés aux risques immobiliers. En cas de crise économique, les sociétés locataires des SCPI, OPCI, etc, pourraient connaître des difficultés à faire face aux échéances.

Cependant, comme le révèlent les indicateurs de volatilité de ces 3 placements, le risque est maîtrisé.

En termes de performances, ces 3 supports offrent des rendements nets bien supérieures aux fonds en euros, une fois déduits les frais de gestion du contrat d’assurance-vie en moyenne de 1%.

Une fois l’inflation déduite, leur rendement réel reste lui aussi attractif, au regard du risque limité des supports.

Enfin, à la différence des fonds en euros, les prélèvements sociaux ne sont pas déduits au fil de l’eau, mais uniquement en cas de rachat partiel ou total de l’unité de compte.

| Supports | Performances nettes 2019 | Performances nettes 2018 | Performances 5 ans |

| 3,56% | 3,20% | 24% | |

| 2,38% | 2,07% | 19% | |

| 5,73% | 5,42% | N/D | |

| Pour mémoire : Fonds Euros | 1,60% | 10% |

Performances nettes frais de gestion du contrat d’assurance-vie. Les performances passées ne préjugent pas des performances futures. Sources : ACPR

Retrouvez l’intégralité du classement des meilleures SCI en 2020.

Conclusion :

Conclusion :

Les Unités de compte de type fonds immobiliers sous forme de SCI ont le vent en poupe, notamment au regard de la stabilité de leurs performances depuis plusieurs années.

Elles offrent également une certaine sécurité, puisque assises sur des biens immobiliers diversifiés et qui se traduit par une volatilité très faible, à l’instar de la SCI Capimmo dont la volatilité sur 1 an glissant est de 0,6% (Donnée au 17 mai 2019) ! Pour mémoire la volatilité de l’indice CAC 40 a été de 13% sur les 12 derniers mois (Donnée au 27 mai 2019).

En termes de frais d’acquisition, ces types de placement sont certes soumis à des frais de l’ordre de 2 à 4% (en cumulant les frais acquis à la Société de gestion et les frais d’entrée sur le contrat d’assurance-vie), mais au regard de la performance constatée depuis plusieurs années, ces frais d’acquisition sont amortis en quelques mois seulement, voire en un an maximum.

Ainsi, les SCI en unités de compte en assurance-vie sont des alternatives robustes aux fonds en euros, qu’il faut désormais intégrer à son portefeuille pour la partie sécuritaire de ses placements.

Vous souhaitez en savoir plus sur les SCI proposées chez bienprevoir.fr ?

>> Remplissez le formulaire ci-dessous

pour qu’un conseiller indépendant, bienprévoir.fr vous contacte <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous pour vous aider dans vos démarches de placements

Politique de confidentialité et désinscription