Dossier SCPI : pourquoi investir dans les SCPI ?

Qu’est-ce qu’une SCPI ?

Les SCPI désignent les sociétés civiles de placement immobilier : elles permettent aux investisseurs d’acquérir, via des parts de sociétés, des immeubles de bureaux, de commerces ou d’habitation.

Les SCPI, plus couramment appelées placements en « pierre papier », collectent des fonds leur permettant d’acquérir des biens immobiliers. La SCPI obtient des revenus issus des loyers perçus. Une fois les frais de gestion, les frais d’entretien et les taxes payés, le résultat de la SCPI est distribué aux investisseurs sous forme de dividendes.

Les différents types de SCPI :

- Les SCPI de rendement, avec pour objectif la distribution de revenus

- Les SCPI de plus-values, qui misent sur la revalorisation du patrimoine acquis

- Les SCPI fiscales, qui permettent aux investisseurs d’obtenir des allègements d’impôt

L’offre destinée au grand public est large : selon l’Aspim et l’IEIF, on dénombrait 191 SCPI sur le marché fin 2019. Ces structures cumulaient alors près de 65,2 milliards d’euros de capitalisation fin 2019.

Investir autrement :

Les SCPI à crédit

L’acquisition de part de SCPI peut se faire via le crédit, comme lors d’un achat immobilier en direct. Ces dernières années, il est devenu très attractif de financer des parts de SCPI de rendement à crédit.

L’opération s’avère vertueuse, grâce aux taux d’emprunts bas couplés avec la bonne tenue du rendement des SCPI, dans un contexte de marché dynamique notamment en Île-de-France. De plus, il est possible de déduire les intérêts d’emprunts.

Différentes solutions existent pour acquérir des SCPI : en direct, en assurance-vie, en pleine propriété ou en nue-propriété.

À crédit, il est généralement plus aisé de financer des parts de SCPI détenues en pleine propriété. L’acquisition de parts en nue-propriété à crédit est complexe et rarement accessible. Il est recommandé de sélectionner des SCPI de 1er rang ayant des capitalisations élevés pour limiter les risques.

Pour souscrire à des SCPI à crédit, il est conseillé de faire réaliser une étude personnelle adaptée à votre profil par un expert en gestion de patrimoine.

Démembrement de SCPI

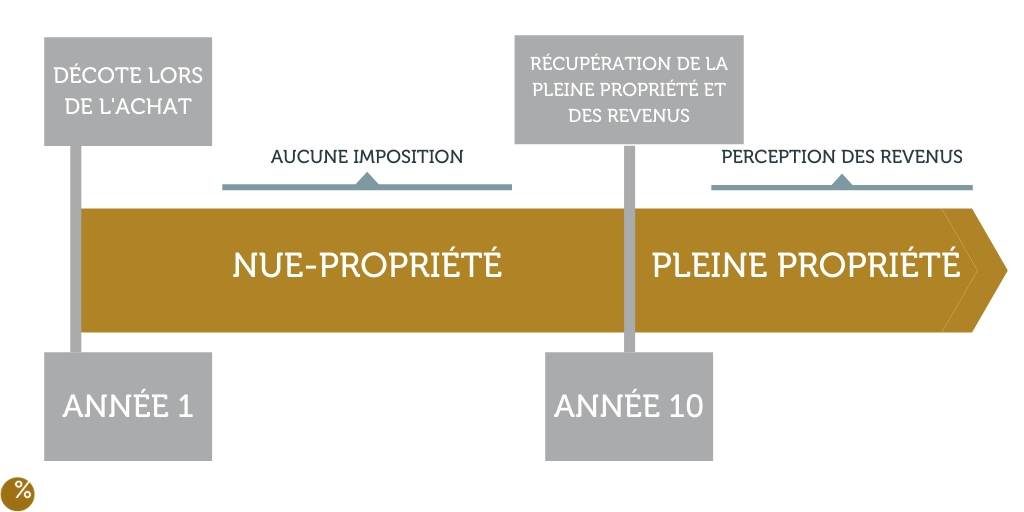

Il est possible de souscrire à des SCPI dans le cadre d’un démembrement temporaire de la propriété.

Il s’agit de séparer le droit de propriété en deux éléments : l’usufruit et la nue-propriété.

La nue-propriété est le droit pour un propriétaire appelé « nu-propriétaire » de disposer d’un bien ou d’un actif sans en percevoir les revenus pendant une période limitée au terme de laquelle il récupérera l’usufruit et sera pleinement propriétaire.

La pleine propriété immobilière représente une propriété totale et complète d’un actif immobilier. La pleine propriété est donc l’addition de l’usufruit et de la nue-propriété.

Les avantages :

- Le nu-propriétaire s’exonère complètement des aléas locatifs tels que par exemple les loyers impayés et les charges d’entretien inhérents à l’investissement immobilier.

- En contrepartie de la non perception des revenus, il bénéficie d’une remise sur le prix de vente qui dépend de la durée du démembrement temporaire.

- Ne percevant pas de revenus, le nu-propriétaire ne paie pas d’impôt sur le revenu. De plus, la valeur de la nue-propriété sort de l’assiette IFI.

- La récupération de l’Usufruit n’est pas considéré comme une rémunération et ne constitue pas une plus-value fiscale. Cette augmentation de la valeur de l’investissement n’est donc soumise à aucune fiscalité.

Inconvénients :

- Le nu-propriétaire renonce à la perception de loyers pendant toute la période du démembrement.

- Le capital n’est pas garanti. La valeur des parts des SCPI peut évoluer à la hausse comme à la baisse, comme pour tous les investissements immobiliers.

Quels sont les avantages des SCPI ?

- Les SCPI sont accessibles avec un investissement de quelques milliers d’euros

- Le risque locatif est réparti sur plusieurs biens et entre les associés

- Des équipes de professionnels prennent en charge la gestion locative et l’entretien des biens

- Le placement en SCPI n’est pas soumis aux fluctuations de la Bourse, mais le capital n’est pas garanti

Inconvénients : quels sont les risques des SCPI ?

- Le capital investi n’est pas garanti, l’investissement comporte un risque de perte de capital.

- Ni la SCPI ni la Société de gestion ne garantissent la revente des parts. La sortie n’est possible que dans le cas de l’existence d’une contrepartie.

- Lors de l’acquisition de parts de SCPI à crédit, si le rendement des parts n’est pas suffisant pour rembourser le crédit ou en cas de baisse du prix des parts lors de la revente, l’investisseur devra payer la différence.

Nos articles sur les SCPI :

|

Ces quinze dernières années, l’essor des sociétés civiles de placement immobilier (SCPI) a été spectaculaire avec une capitalisation multipliée par quasiment 4 depuis 2008. |

|---|---|

|

|

|

|

|

|

|

|

|

Retrouvez nos dernières vidéos sur les SCPI :

SCPI, les questions fréquentes :

Quelle est la fiscalité des investisseurs en SCPI ?

A qui s’adressent les SCPI ?

Quels sont les frais liés à l’investissement en SCPI ?

Quels sont les différents types de SCPI ?

SCPI ou immobilier en direct ?

Vous souhaitez être conseillé sur les placements en SCPI ? Nos conseillers vous accompagnent.

>> Remplissez ce formulaire pour bénéficier des conseils de nos experts <<