Les 7 meilleurs placements en 2021

Publié la première fois le: 16/12/2020 à 09h37

Mis à jour le: 11/01/2021 à 09h08

par Vincent Cudkowicz

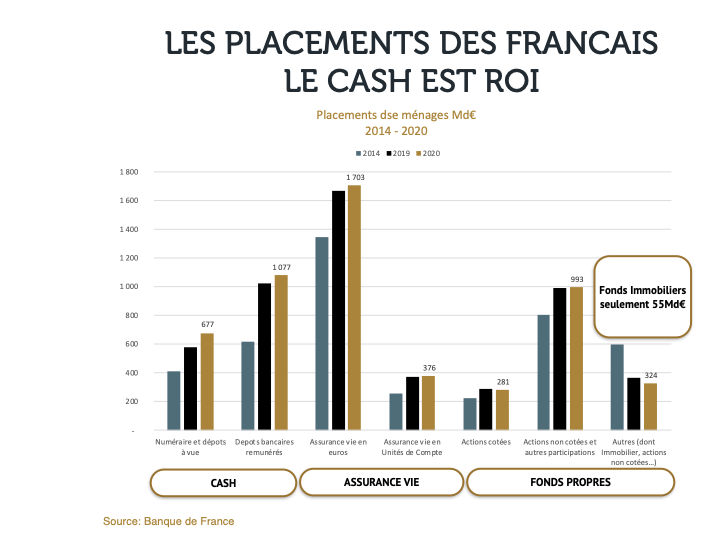

2020 aura été marquée par la plus grande crise mondiale depuis la fin de la seconde guerre mondiale. Disposer d’une épargne solide dans un tel contexte est une préoccupation majeure pour l’ensemble des français. Les ménages n’ont jamais disposé d’autant d’épargne de précaution, mais celle-ci non seulement ne leur rapporte rien, voire leur coute au quotidien si on tient compte de la combinaison des taux bas et du petit filet d’inflation persistant (0,4% sur un an).

À fin juin 2020, après le 1er confinement, la part des placements qui ne rapportent rien ou sont en rendements négatifs, détenus par les ménages français dépasse 60% d’après la Banque de France. On inclut les dépôts bancaires, les livrets règlementés comme le Livret A, les fonds en euros en assurance vie. Cette situation qui n’a cessé de se dégrader depuis 2008, pose désormais un problème presque sociétal.

A l’inverse les placements sous formes d’unités de compte en assurance vie, d’actions ou même de fonds immobiliers, ne représentent qu’une infime partie des placements détenus, alors qu’ils sont la réponse pour répondre aux deux enjeux majeurs de la population française quelle que soit la catégorie :

1. Préparer sa retraite, pour les actifs,

2. Maintenir un niveau de vie pour les déjà retraités.

Épargner est une chose, investir sur l’avenir ou maintenir son niveau de vie à la retraite en est une autre.

C’est avec l’ambition de répondre à la question de savoir sur quelles solutions investir pour répondre à ces deux objectifs, que bienprévoir.fr a mis à jour l’édition annuelle de son guide des meilleurs placements 2021.

Solution 1 : Les fonds thématiques

Solution 1 : Les fonds thématiques

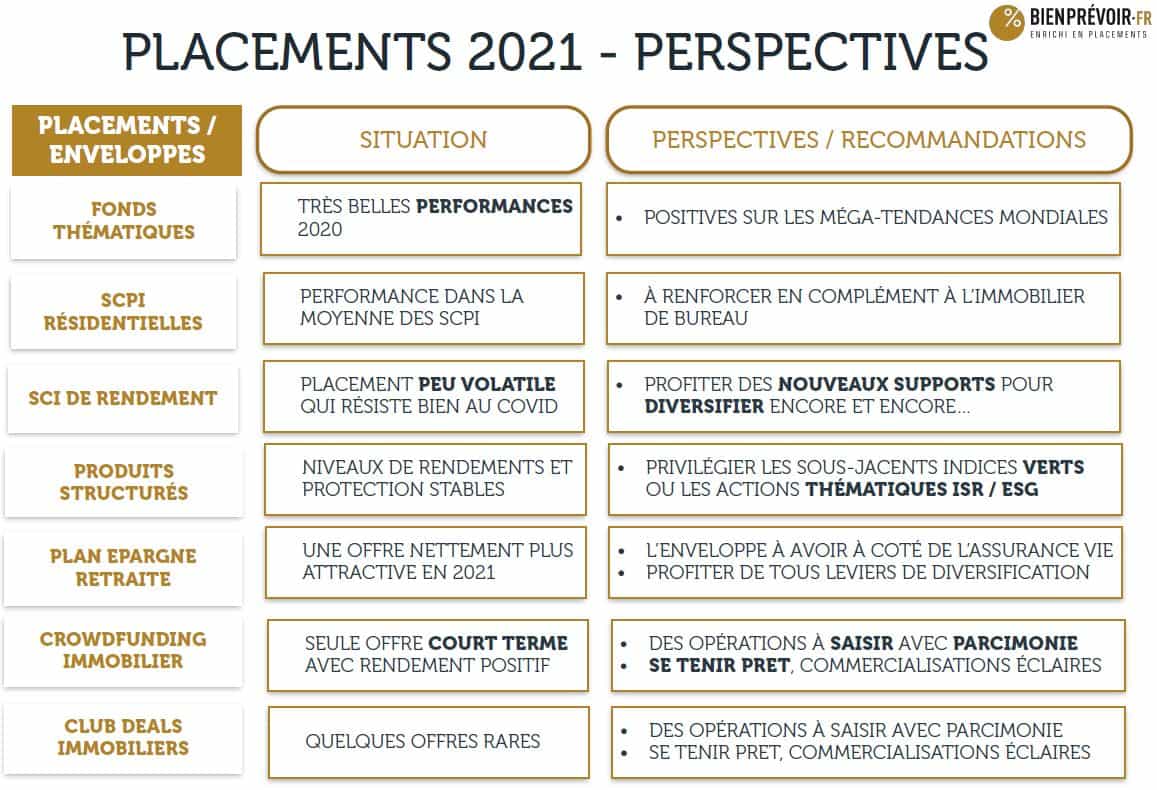

Les fonds verts, énergies propres, robotique, digital, sécurité, biotech, intelligence artificielle, infrastructures entre autres, sont les grands gagnants de l’ère post-Covid. Les fonds thématiques ont généré des performances parfois hors du commun depuis le début de l’année 2020, et malgré la pandémie de Covid 19.

Ces fonds soulignent non pas une performance conjoncturelle, mais bien l’émergence d’une tendance lourde bien souvent assise sur des moteurs liés aux mégatendances mondiales.

Parmi ces thématiques, assises sur ces mégatendances mondiales on peut citer les fonds :

- Thématique verte, développement durable avec par exemple :

- Mirova Global Sustainable Equity Fund +16% sur 1 an

- Pictet Clean Energy qui réalise une performance de +33% sur 1 an

- Pictet Global Environmental Opportunities qui réalise une performance de 19% sur 1 an,

- Thématique Technologies. Cette thématique a été la grande gagnante de l’année 2020 marquée par la pandémie. Cette thématique également, est l’expression d’une tendance lourde liée à la numérisation des sociétés. Ce mouvement inéluctable s’est bien entendu affirmé pendant l’année 2020 et a même accéléré.

Parmi les fonds à suivre, sur cette thématique large, nous avons une attention particulière pour :

- Echiquier Robotics qui réalise une performance de +37% sur 1 an

- BNP Paribas Disruptive Technology qui réalise une performance également +33% sur 1 an

La santé n’est pas en reste avec des performances plus modestes, mais dont la tendance lourde liée au vieillissement de la population sera d’autant plus présente surtout dans l’après crise Covid 19 :

- JP Morgan Funds – Global Healthcare Fund qui réalise une performance de +12% sur 1 an

D’autres thématiques fortes et performantes retiennent notre attention. Nous pensons aux thématiques intelligence artificielle, sécurité voire celles liées aux investissements dans les infrastructures.

En effet, toutes ces thématiques bénéficient des tendances mondiales, mais cette dernière, celle sur les infrastructures, va en outre bénéficier des afflux de capitaux liés aux plans de relance et de reconstruction post-Covid.

|

À retenir : En 2021 diversifiez vos placements sur toutes ces thématiques, santé, intelligence artificielle, robotic. Là aussi, comme il est en coutume dans nos recommandations, pensez à diversifier, car on ne peut exclure que l’une de ces thématiques connaissent un recul en 2021 ou un décrochage à un moment ou un autre. L’ensemble de ces fonds sont accessibles en assurance-vie ou en compte titres, et peuvent donc faire l’objet, grâce à des tickets d’entrée assez bas, d’une très large diversification. Privilégiez une allocation diversifiée et non corrélée sur l’ensemble de ces thématiques, comme par exemple la santé, les infrastructures, l’intelligence artificielle. Un fonds parmi tous ceux-là mérite tout de même une attention particulière car il a pour objectif de dénicher les leaders de demain, les futurs GAfAM. Le moteur de ce fonds est par définition assis sur les grandes tendances mondiales. Il s’agit de Échiquier Next Leaders qui a engrangé à fin 2020 une performance de + 73%. Note : Les performances passées ne sont pas un bon indicateur des performances futures, mais gageons qu’il faille suivre ce fonds dans les prochaines années. Il a tout d’une future star. |

Solution 2 : Immobilier – Les SCPI résidentielles

Solution 2 : Immobilier – Les SCPI résidentielles

Les SCPI auront démontré pendant la crise Covid 19 une très grande capacité de résilience, que ce soit les SCPI de bureaux, mais également celles exposées à la Logistique. Les taux d’encaissements des loyers sont à peu de chose près en ligne fin 2020, avec les taux d’encaissement des loyers en 2019 d’après les sociétés de gestion interrogées par Primaliance (Groupe Bienprévoir.fr)

Les distributions sur valeur de marché (le rendement des SCPI) devraient finir l’année 2020 sur un niveau supérieur à 4%, autour de 4,1%, alors que la distribution moyenne fut de 4,4% en 2019, avant la pandémie.

Par ailleurs, le marché secondaire des parts de SCPI a très favorablement traversé les deux confinements, puisqu’aucune vague anormale de demandes de rachats de parts de SCPI ne s’est manifesté. Les demandes de rachats au 3eme trimestre 2020 ont même été moins importantes qu’à la même période 2019.

Enfin, quant à la question du télétravail et des conséquences durables que cette tendance pourrait avoir sur la santé des SCPI, rappelons que les SCPI engagent généralement des baux fermes et longs avec leurs locataires, souvent de très grandes signatures.

Dans l’ensemble des SCPI de rendement, celles exposées à l’immobilier commercial ou l’hôtellerie, méritent probablement une prudence et une attention renforcée. Des arbitrages dans l’urgence ne sont pas recommandés, car à l’issue de la crise ces biens retrouveront probablement, un régime de croisière et une certaine normalité.

En 2021, il faudra, comme nous le recommandons depuis le début de la crise, s’intéresser en particulier aux SCPI résidentielles ainsi qu’à celles qui investissent dans le domaine de la logistique.

L’immobilier résidentiel à travers les SCPI retient notre attention pour 2021, car désormais leur taux de distribution moyen se rapproche de celui des SCPI de bureaux, mais également car la crise sanitaire a accentué le besoin en logements nouveaux. Le déficit de logements s’est encore accentué pendant la crise sanitaire, et souligné de surcroit le besoin de constructions nouvelles.

Par exemple, la SCPI Primofamily de Primonial, exposée à l’immobilier résidentiel avait dégagé un niveau de distribution en 2019 de 4,03%. Le niveau de distribution attendu en 2020 pour cette SCPI résidentielle, ne devrait pas baisser et plutôt se maintenir.

La SCPI Primofamily s’est même payé le luxe début décembre 2020, de voir son patrimoine être revalorisé par la société de gestion, puisque le prix de part à augmenté de 1,5% en passant à 197€. Inédit dans le contexte Covid 19.

|

A retenir : en 2021 nous recommandons de se renforcer sur l’immobilier collectif via les SCPI résidentielles et de logistiques deux secteurs immobiliers qui mériteront en 2021 une attention particulière car positionnés sur les deux moteurs immobiliers qui répondent le mieux aux évolutions sociétales post-crise : un besoin nouveau de logements dans les grandes métropoles régionales axés notamment sur une offre plus en phase avec les nouveaux modes de vie, plus verts, mais également les besoins en logistique nouvelle pour faire face aux nouveaux modes de consommation à distance. Les SCPI résidentielles de Kyanéos, Primofamilly de Primonial mais également Activimmo sur la logistique devront attirer votre attention en 2021. |

Solution 3 : Immobilier – Les SCI de rendement diversifiées ou thématiques (viager) :

Solution 3 : Immobilier – Les SCI de rendement diversifiées ou thématiques (viager) :

Le monde de l’épargne n’a pas fini d’enterrer le fonds en euros. Fin 2020, les deux derniers fonds en euros qui pouvaient encore prétendre délivrer une performance acceptable, notamment issue d’un moteur immobilier et non pas obligataire, ont annoncé leur fermeture définitive empêchant toute possibilité de souscrire ou de reverser.

Les SCI de rendement, sortes de fonds de fonds de SCPI ou d’autres supports immobiliers viennent désormais proposer une alternative sérieuse à tous les investisseurs en quête d’un rendement séduisant tout en offrant un risque limité. Les épargnants ayant choisi de remplacer leur bon vieux fonds en euro, en un investissement en SCI via l’assurance-vie sont désormais légions.

Le paysage des SCI de rendement a continué à se densifier en 2020, puisque parmi la vingtaine d’unités de compte de ce type, une poignée sont venues renforcer cette offre.

Deux types de SCI sont désormais disponibles :

- Les SCI de rendement, généralistes, souvent investies sur les meilleurs SCPI du marché auxquelles elles accèdent avec des tarifs négociés, du fait de leur force de frappe. Certaines privilégient donc les meilleures SCPI du marché, d’autres diversifient leurs actifs immobiliers en y intégrant des biens acquis sous forme de club deals ou d’acquisitions directes. La plus emblématique, qui capitalise plus de 5Md€ levés en quelques années seulement, est la SCI Capimmo. Disponible sur de nombreux contrats d’assurance-vie, elle fait figure de tête de pont désormais sur ce marché.

- Les SCI thématiques, comme les deux SCI viager ; SCI Viagénérations de Turgot AM SCI Silver Avenir gérée par Suravenir qui ont vu le jour respectivement en 2017 et et 2020. Elles jouent la carte astucieuse du viager et du maintient domicile des personnes âgées. Un bénéfice sociétal et patrimonial.

|

A retenir : les SCI en assurance vie deviennent des solutions de plus crédibles face à la fin des fonds en euros, sans offrir cependant de garantie formelle du capital. Les SCI de rendement auront démontré leur résilience également dans le contexte de crise sanitaire, comme l’ont fait les SCPI, notamment lorsqu’elles ne détenaient pas de foncières cotées dans leurs actifs. L’offre en SCI devrait s’élargir encore en 2021, pour le plus grand bénéfice des détenteurs de contrats d’assurance-vie qui pourront continuer à diversifier leur patrimoine tout en conservant un couple rendement risque parmi les meilleurs du marché. L’échelle de rendement cible va de 3-4 à 6% par an. Privilégiez les SCI de rendement avec un niveau de risque de 2/7 selon l’indicateur AMF. |

Solution 4 : Les produits structurés indices verts ou thématiques

Solution 4 : Les produits structurés indices verts ou thématiques

Les produits structurés sont des produits financiers, qui associent plusieurs instruments financiers adaptés au profil de risque de chacun.

Le rendement du produit structuré dépend d’un sous-jacent.

Celui-ci peut être un indice (CAC 40, Eurostoxx 50,…) un panier d’actions, voire la signature d’une ou plusieurs entreprises, donc de dette.

La durée d’investissement du produit est fixée au début. A l’échéance du produit (entre 5 et 10 ans), l’investisseur récupère son capital minoré ou majoré de la performance du sous-jacent.

En 2021, nous apporterons une attention particulière aux produits structurés assis sur des indices et notamment les indices « verts » comme le Euronext® France Energy Transition Leaders 40 EW Decrement 5%.

A retenir : Privilégiez les produits structurés en 2021 qui répondent au cahier des charges suivants :

|

Solution 5 : Immobilier – Le crowdfunding immobilier, court terme

Solution 5 : Immobilier – Le crowdfunding immobilier, court terme

Le crowdfunding immobilier est une nouvelle classe d’actif qui permet de participer au financement d’une opération immobilière de promotion ou de marchand de bien, tout en proposant un horizon de placement à court-terme (24 à 36 mois).

Contrairement aux SCPI, l’investisseur ne devient pas copropriétaire d’un bien immobilier, mais il participe au financement de l’opération sous forme d’obligation financière.

Une opération de crowdfunding immobilier se traduit donc par :

- Un besoin de financement compris entre quelques centaines de milliers d’euros voire quelques millions

- Le versement d’un coupon compris entre 6 et 8%

- Une durée d’opération comprise entre 24 et 36 mois généralement

Participer au financement d’une opération immobilière de promotion ou en marchand de bien est une opération qui comporte un certain nombre de risques.

Cependant, nous recommandons de ne choisir que des plateformes de crowdfunding qui ont un track-record important, un niveau de sélectivité des opérations drastiques et en conséquence des taux de défauts faibles voire inexistants.

|

A retenir : Les solutions de Crowdfunding Immobilier répondent à un besoin de placement à court terme (2 à 3 ans) et offrent un rendement élevé autour de 8% actuellement, en l’échange d’un risque sérieux. Cependant en étant très sélectif sur les solutions et du fait d’une durée d’investissement courte, il est permis de considérer désormais cette nouvelle solution de placement. 2021 devrait voir ces opérations s’intensifier au regard du besoin de financement des entreprises qui adressent notamment le marché de l’immobilier résidentiel. |

Solution 6 : Retraite – Le PER

Solution 6 : Retraite – Le PER

Enfin un produit d’épargne retraite qui répond parfaitement aux besoins du plus grand nombre, grâce à son attrait fiscal, sa sortie aux choix sous forme de rente ou de capital, et à l’univers désormais très large des unités de compte disponibles.

Avec plus de 200 000 contrats PER (Plan Épargne Retraite Individuel) et 1,5 Mds collectés entre octobre 2019 et juin 2020, le succès est enfin au rendez-vous.

Les raisons qui expliquent ce succès reposent sur une simplification du dispositif par rapport aux anciens produits (PERP, Madelin, Article 83…), avec notamment la possibilité de sortie en capital, et non plus seulement en rente.

Le PER est aussi un produit qui s’adapte parfaitement aux évolutions de carrières des épargnants et au phénomène de cumul des carrières dans une même vie professionnelle. C’est une enveloppe financière « portable » qui répond parfaitement aux besoins des futurs retraités.

L’intérêt des Plan Épargne Retraite s’est affirmé en 2020 car les supports éligibles se sont nettement diversifiés, et permettent d’investir désormais sur un très grand nombre de solutions différentes qui vont des produits structurés, en passant par l’immobilier (SCPI, SCI, OPCI…), les trackers indices, voir les fonds de private equity, de non-coté.

Enfin, l’avantage du PER repose également sur la possibilité de bénéficier d’une réduction d’impôt au moment de l’activité professionnelle, c’est à dire lorsque l’épargnant est fortement fiscalisé, alors qu’il le sera moins au moment de sa retraite, lorsqu’il récupèrera ses fonds en capital ou sous forme de rente.

Pour rappel : la déduction du revenu global des sommes versées dans la limite de 10% des revenus, et avec un plafond de 8 fois le PASS. Pour les versements en 2020 cette déduction ne pouvait dépasser 32 419€ pour un salarié, mais elle peut être cumulée avec les plafonds non utilisés des 3 années passées. A noter que le plafond de déduction des indépendants en 2020 était de 76 101€.

|

A retenir : L’offre de PER est maintenant suffisamment étoffée pour offrir une solution adaptée à chacun, chaque profil. Les bons contrats offrent désormais un univers d’investissement large et très diversifié (immobilier, titres vifs, fonds thématiques, OPCVM, Private Equity, ETF & trackers…) Le produit est désormais simplifié, avec peu de contraintes (plus de versements obligatoires et réguliers) Le PERin s’adapte à chaque type de carrière professionnelle : indépendants, salariés. Le choix de la sortie en rente ou en capital associé à une déduction fiscale à l’entrée positionne cette enveloppe comme une enveloppe majeure qu’il faut détenir à côté de l’assurance-vie. En 2021, privilégiez les versements réguliers, mais non obligatoires sur toutes les classes d’actif et profitez-en également pour transférer, sans frais, vos anciens PERP, Madelin sur le nouveau PER. |

Solution 7 : Immobilier – Les Club Deals

Solution 7 : Immobilier – Les Club Deals

Il est possible désormais d’investir dans des opérations immobilières exclusives (bureaux, résidentiel…), aux côtés d’autres investisseurs sur des biens immobiliers réservés jusqu’à présent aux institutionnels.

Ces opérations permettent d’atteindre des objectifs de rendements très attractifs (de 8 à 12%/an) soit des niveaux bien plus élevés offerts par les produits grands publiques comme les SCPI, mais elles exposent à des risques différents qu’il est nécessaire de bien appréhender, avant de se lancer. D’autant que ces opérations, avec un ticket d’entrée minimum de 100 000€ sont généralement disponibles sur une durée de commercialisation très courte.

Les clubs deals permettent :

– d’accéder à des projets immobiliers professionnels et hauts de gamme destinés à une clientèle exclusive, investis à plus de 90% en immobilier de bureaux généralement,

– d’investir aux côtés d’acteurs institutionnels de référence, dans certains cas,

– d’accompagner une ou plusieurs opérations immobilières à fort potentiel : par exemple une acquisition en VEFA (Vente en l’État de Futur Achèvement) d’un immeuble à usage de bureaux en 1ère couronne parisienne, ou dans un quartier en plein essor ou tout autre immeuble en vue de sa location,

– de bénéficier d’un financement intégré, ce qui évite à l’investisseur d’entamer des démarches personnelles de constitution d’un crédit,

– de viser un objectif de rendement l’ordre de 8% / an ou plus.

|

A retenir : Le rendement des Club Deal Immobiliers pourra être plus attractif que les produits d’investissements en immobilier collectif grand public de type SCPI ou OPCI, mais étant donné leur nature, ils sont nettement moins diversifiés que l’investissement dans des parts de SCPI, de SCI de rendement. Les opérations de Club Deals ont été moins rares en 2020, probablement au regard de la situation sanitaire. Cependant, les opportunités ne vont pas manquer en 2021, d’une part en raison d’arbitrages sur actifs que certains propriétaires vont devoir réaliser en sortie de crise, mais également par effet de rattrapage. Il faut être attentif au fait que les périodes de commercialisation de ces opérations sont généralement très courtes et nécessitent une réactivité forte de la part des investisseurs. |

AVERTISSEMENT :

S’agissant de produits réservés à des « investisseurs avertis », les risques inhérents à de tels Club Deals Immobiliers sont plus importants, tout comme les perspectives de rendement.

Vous souhaitez obtenir des conseils concernant ces placements ?

>> Remplissez ce formulaire pour bénéficier des conseils de nos experts et obtenir un rendez-vous <<

Ces informations strictement confidentielles vont permettre, exclusivement, à un Conseiller en Gestion de Patrimoine de bienprévoir.fr de prendre contact avec vous.

Politique de confidentialité et désinscription